Немного истории

Указом Президента РФ от 07.05.2012 № 597 «О мероприятиях по реализации государственной социальной политики»

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

было поручено разработать и утвердить к 2015 году не менее 800 профессиональных стандартов. Однако массово профессиональные стандарты начали утверждать в 2015 году, и в 2016–2018 годах эта работа продолжится. Разработка новых документов происходит в соответствии с Планом разработки профессиональных стандартов на 2014–2016 годы, утвержденным распоряжением Правительства РФ от 31.03.2014 № 487-р.

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

Федеральным законом от 03.12.2012 № 236-ФЗ «О внесении изменений в Трудовой кодекс Российской Федерации и статью 1 Федерального закона ''О техническом регулировании''».

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

Трудовой кодекс Российской Федерации (далее по тексту – ТК РФ) был дополнен новой ст. 195.1, в которой впервые раскрывается определение понятия «квалификация работника», а также введено понятие профессионального стандарта.

Применение профстандартов

Уже с 2013 года к числу самых распространенных можно было отнести вопрос: для каких организаций применение профессиональных стандартов станет обязательным?

Именно этот вопрос обрастал мифами. Ситуацию в еще большей степени запутала норма постановления Правительства РФ от 22.01.2013 № 23 «О Правилах разработки, утверждения и применения профессиональных стандартов» (далее – Постановление Правительства РФ № 23),

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

в соответствии с которой профессиональные стандарты применяются работодателями при формировании кадровой политики и в управлении персоналом, при организации обучения и аттестации работников, разработке должностных инструкций, тарификации работ, присвоении тарифных разрядов работникам и установлении систем оплаты труда с учетом особенностей организации производства, труда и управления.

Такая формулировка позволяет некоторым экспертам утверждать, что профессиональные стандарты станут обязательными для всех работодателей. Был сформулирован миф № 1: требования профессиональных стандартов обязательны для всех работодателей. Для того чтобы внести хоть какую-то ясность в вопросы применения профессиональных стандартов, был принят Федеральный закон от 02.05.2015 № 122-ФЗ «О внесении изменений в Трудовой кодекс Российской Федерации и статьи 11 и 73 Федерального закона ’’Об образовании в Российской Федерации’’» (далее – Закон № 122-ФЗ), который вступает в силу с 1 июля 2016 года.

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

Наибольшее значение для решения вопроса о применении профессиональных стандартов работодателями имеет ст. 195.3 ТК РФ, вводимая с 1 июля 2016 года.

Обратите внимание: в соответствии с частью 1 ст. 195.3 ТК РФ профессиональные стандарты обязательны для применения работодателями в части требований к квалификации только в том случае, если ТК РФ, другими федеральными законами, иными нормативными правовыми актами Российской Федерации установлены требования к квалификации, необходимой работнику для выполнения определенной трудовой функции.

Из-за ограничений по объему нашего тематического сюжета все категории работников, к которым предъявляются квалификационные требования, рассмотреть не представляется возможным. Ниже будут рассмотрены лишь некоторые из них.

Категории работников, которым ТК РФ и иными федеральными законами установлены требования к квалификации

|

№

|

Категории работников

|

Норма ТК РФ, федерального закона или нормативного правового акта, устанавливающая требования к квалификации

|

|

1

|

Лица, занимающиеся педагогической деятельностью

|

ст. 331 ТК РФ, ст. 46 Закона от 29.12.2012 № 273-ФЗ «Об образовании в Российской Федерации»

|

|

2

|

Медицинские и фармацевтические работники

|

ст. 69 Закона от 21.11.2011 № 323-ФЗ «Об основах охраны здоровья граждан в Российской Федерации»

|

|

3

|

Работники, занятые на подземных работах

|

часть 1 ст. 330.2 ТК РФ

|

|

4

|

Авиационный персонал, экипаж воздушных судов

|

ст. 53, ст. 56, ст. 57 Воздушного кодекса Российской Федерации

|

|

5

|

Адвокаты

|

ст. 9 Закона от 31.05.2002 № 63-ФЗ «Об адвокатской деятельности и адвокатуре в Российской Федерации»

|

|

6

|

Аудиторы

|

ст. 4, ст. 11 Федерального закона от 30.12.2008 № 307-ФЗ «Об аудиторской деятельности»

|

|

7

|

Главные бухгалтеры в открытых акционерных обществах, страховых организациях, негосударственных пенсионных фондах, акционерных инвестиционных фондах, управляющих компаниях паевых инвестиционных фондов и иных организациях, ценные бумаги которых допущены к обращению на торгах, органах управления государственных внебюджетных фондов, в том числе территориальных

|

часть 4 ст. 7 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»

|

|

8

|

Главные бухгалтеры кредитных и некредитных финансовых учреждений

|

п. 7 ст. 7 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»

|

|

9

|

Работники в сфере госзакупок в рамках Закона № 44-ФЗ

|

часть 6 ст. 38, часть 23 ст. 112 Федерального закона от 05.04.2013 № 44-ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд»

|

|

10

|

Судьи

|

ст. 4 Закона РФ от 26.06.1992 № 3132-1 «О статусе судей в Российской Федерации»

|

|

11

|

Государственные гражданские служащие

|

ст. 12 Федерального закона от 27.07.2004 № 79-ФЗ «О государственной гражданской службе Российской Федерации»

|

|

12

|

Муниципальные служащие

|

ст. 9 Федерального закона от 02.03.2007 № 25-ФЗ «О муниципальной службе в Российской Федерации»

|

|

13

|

Эксперты в государственных судебно-экспертных учреждениях

|

ст. 13 Федерального закона от 31.05.2001 № 73-ФЗ «О государственной судебно-экспертной деятельности в Российской Федерации»

|

|

14

|

Лица, оказывающие бесплатную юридическую помощь в рамках Закона № 324-ФЗ

|

ст. 8 Федерального закона от 21.11.2011 № 324-ФЗ «О бесплатной юридической помощи в Российской Федерации»

|

|

15

|

Физические лица, имеющие право подготовки заключений экспертизы проектной документации и (или) экспертизы результатов инженерных изысканий

|

ст. 49.1 Градостроительного кодекса Российской Федерации

|

|

16

|

Лица, ответственные за обеспечение безопасной эксплуатации судов

|

приказ Минтранса России от 11.09.2013 № 287 «Об утверждении Правил разработки и применения системы управления безопасностью судов»

|

|

17

|

Кадастровый инженер

|

ст. 29 Федерального закона от 24.07.2007 № 221-ФЗ «О государственном кадастре недвижимости»

|

|

18

|

Работы, профессии, должности, непосредственно связанные с управлением транспортными средствами или управлением движением транспортных средств

|

ст. 25, ст. 26 Федерального закона от 10.12.1995 № 196-ФЗ «О безопасности дорожного движения», приказ Минтранса России от 28.09.2015 № 287 «Об утверждении Профессиональных и квалификационных требований к работникам юридических лиц и индивидуальных предпринимателей, осуществляющих перевозки автомобильным транспортом и городским наземным электрическим транспортом»

|

Стоит отметить, что норма части 1 ст. 195.3 ТК РФ сформулирована не совсем удачно, т.к. сами профессиональные стандарты утверждаются приказами Минтруда, которые, в свою очередь, являются самостоятельными нормативными актами. Это привело к появлению мифа № 2 об обязательности профессиональных стандартов в части требований к квалификации в том случае, если в самом профессиональном стандарте такие требования установлены, и как следствие – работникам необходимо срочно переобучаться или повышать свою квалификацию.

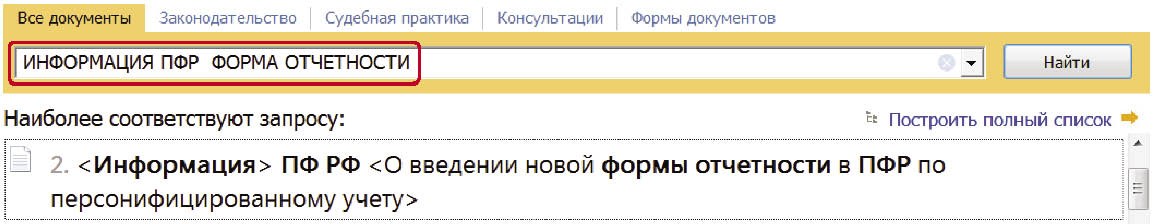

Уже сейчас специалисты Минтруда дают опровержение такому подходу. Так, на официальном сайте http://profstandart.rosmintrud.ru в новостях от 25 марта специалисты Минтруда предупреждают о том, что в последнее время участились случаи недостоверной рекламы о необходимости обязательного повышения квалификации или переподготовки кадров в связи с принятием Министерством труда и социальной защиты РФ неких нормативных актов. И обращают внимание, что Минтруд России не издавал нормативные правовые акты по вопросу обязательного повышения квалификации или переподготовки кадров. Кроме того, в информации от 10.02.2016 «О применении профессиональных стандартов в сфере труда»

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

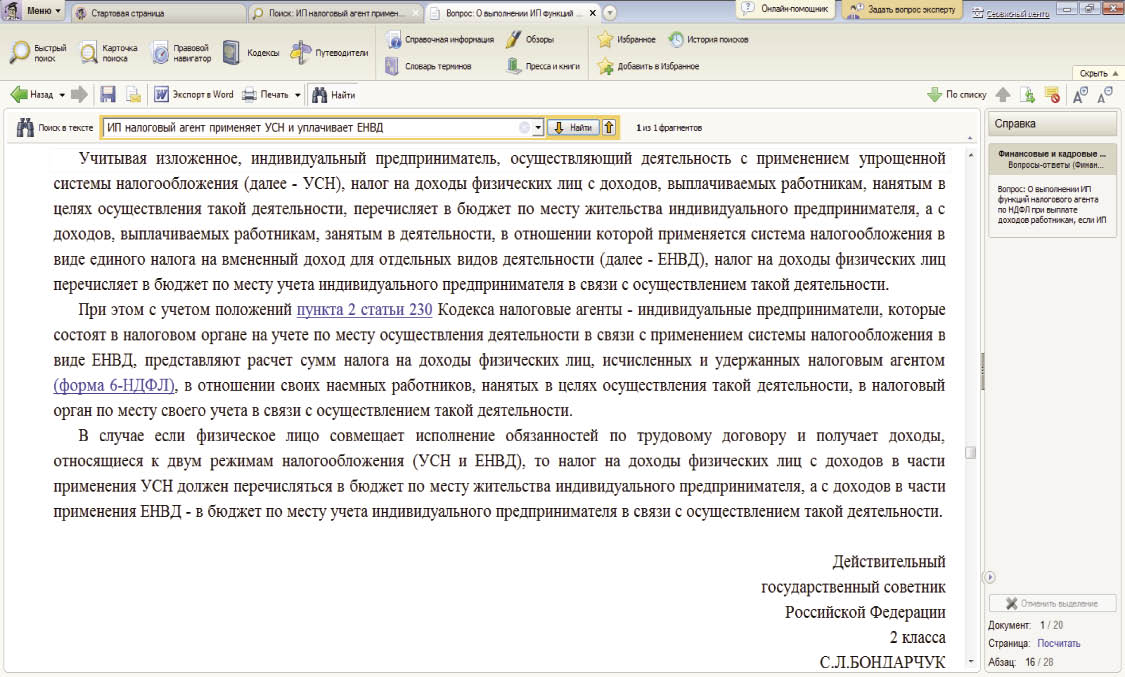

специалисты Минтруда России поясняют, что характеристики квалификации, которые содержатся в профессиональных стандартах и обязательность применения которых законодательно не установлена, применяются работодателями в качестве основы для определения требований к квалификации работников с учетом особенностей выполняемых работниками трудовых функций, обусловленных применяемыми технологиями и принятой организацией производства и труда. Это следует из части 2 ст. 195.3 ТК РФ в редакции Закона № 122-ФЗ.

Что касается распространенного вопроса об обязательности применения профессиональных стандартов коммерческими организациями, считаем, что изначально вопрос не совсем правильно поставлен. Как видим из анализируемых норм, законодатель не ставит применение профессиональных стандартов в зависимость от вида работодателя. Озвучим наиболее часто встречающиеся в нашей практике вопросы по обязательности профессиональных стандартов. Нужно ли работодателям – индивидуальным предпринимателям применять профессиональные стандарты? Если работодатель – субъект малого предпринимательства, должен ли он руководствоваться профессиональными стандартами? Обязательно ли применение профессиональных стандартов в государственных учреждениях? На каких работодателей распространяются профессиональные стандарты с 1 июля 2016 года? И т.д. и т.п. По сути, вышеназванные вопросы схожи, ответ на них один: применение профессиональных стандартов с 1 июля 2016 года не поставлено в зависимость от организационно-правовой формы или источника финансирования работодателя. При решении вопроса об обязательности применения профессиональных стандартов в первую очередь необходимо ориентироваться на наличие или отсутствие требований к квалификации в ТК РФ, ином федеральном законе или нормативном правовом акте.

Не исключено, что основным источником практики применения профессиональных стандартов с 1 июля 2016 года станет позиция судов. В настоящее время уже есть решение Верховного суда, в котором разъясняется вопрос применения профессиональных стандартов. Обратимся к решению Верховного суда РФ от 25.05.2015 № АКПИ15-388.

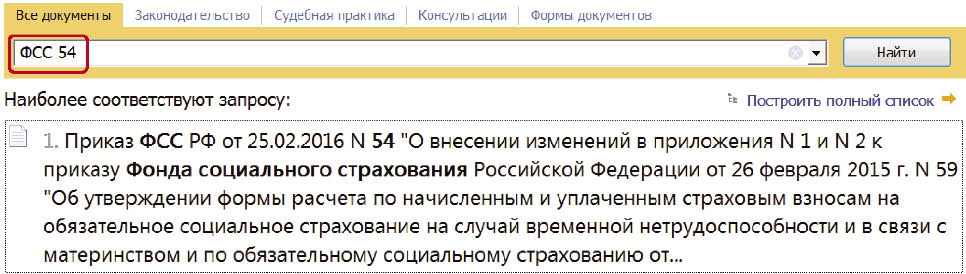

Где найти:

Где найти:

ИБ Решения высших судов

Судьи Верховного суда, обращаясь к нормам Закона № 122-ФЗ, вступающим в силу с 1 июля 2016 года, поясняют, что применение профстандартов работодателями с 1 июля 2016 года станет обязательным в части требований к квалификации, необходимой работнику для выполнения трудовой функции, если такие требования установлены ТК РФ, другими федеральными законами или иными нормативными правовыми актами РФ. Поэтому главная задача рабо-тодателей с 1 июля 2016 года – не упустить из виду тот нормативный акт, которым такие требования к квалификации будут установлены.

Что же делать работодателям, когда в вышеперечисленных документах требования к квалификации работников не установлены?

Во-первых, уже с 2013 года работодателям нужно было обратить внимание на часть 2 ст. 57 ТК РФ, согласно которой, если в соответствии с ТК РФ, иными федеральными законами с выпол-нением работ по этим должностям, профессиям, специальностям связано предоставление компенсаций и льгот либо наличие ограничений, то наименование этих должностей, профессий или специальностей и квалификационные требования к ним должны соответствовать наименованиям и требованиям, указанным в квалификационных справочниках, утверждаемых в порядке, устанавливаемом Правительством РФ, или соответствующим положениям профессиональных стандартов. Эта норма и есть ответ на следующий распространенный вопрос: каким образом применяются профессиональные стандарты в отношении должностей (профессий) с вредными или опасными условиями труда? Не только наименование должностей, профессий или специальностей работников с вредными или опасными условиями труда должны быть приведены в соответствие с профессиональными стандартами, но и квалификационные требования к ним. При решении вопроса, на каких работников распространяются положения нормы части 2 ст. 57 ТК РФ, прежде всего работодателям необходимо обратить внимание на ст. 30 и ст. 31 Федерального закона от 28.12.2013 № 400-ФЗ «О страховых пенсиях».

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

Во-вторых, характеристики квалификации, которые содержатся в профессиональных стандартах и обязательность применения которых не установлена в ТК РФ, федеральных законах, иных нормативных правовых актах, применяются работодателями в качестве основы для определения требований к квалификации работников с учетом особенностей выполняемых работниками трудовых функций. То есть в этом случае требования профессиональных стандартов являются рекомендательными, а не обязательными. Работодатели их могут брать, например, в качестве основы при разработке должностных инструкций.

Что же касается вопроса об обязательности применения профессиональных стандартов государственными организациями, в соответствии с частью 1 ст. 4 Закона № 122-ФЗ Правительство РФ с учетом мнения Российской трехсторонней комиссии по регулированию социально-трудовых отношений может устанавливать особенности применения профессиональных стандартов в части требований, обязательных для применения следующими работодателями:

- государственными внебюджетными фондами РФ;

- государственными или муниципальными учреждениями;

- государственными или муниципальными унитарными предприятиями;

- государственными корпорациями, государственными компаниями и хозяйственными обществами, более 50 процентов акций (долей) в уставном капитале которых находится в государственной собственности или муниципальной собственности.

В настоящее время проект постановления Правительства РФ «Об утверждении Особенностей применения профессиональных стандартов в части требований, обязательных для применения государственными внебюджетными фондами Российской Федерации, государственными или муниципальными учреждениями, государственными или муниципальными унитарными предприятиями, а также государственными корпорациями, государственными компаниями и хозяйственными обществами, более 50 процентов акций (долей) в уставном капитале которых находится в государственной собственности или муниципальной собственности» (далее – Проект постановления Правительства для государственных и муниципальных учреждений) вынесен на общественное обсуждение на сайте http://regulation.gov.ru/projects#npa=38639. В системе КонсультантПлюс текст указанного проекта можно найти в ИБ Проекты нормативных правовых актов.

Конечно, после проведения общественных обсуждений текст постановления еще может быть изменен. Но по проекту на данный момент предполагается обязательное применение содержащихся в профессиональных стандартах требований к квалификации, в случае если такие требования установлены ТК РФ, другими федеральными законами, иными нормативными правовыми актами, т.е. в этой части постановление полностью соответствует положениям ТК РФ. Во всех остальных случаях характеристики квалификации, содержащиеся в профессиональных стандартах, являются для работодателей основой при определении требований к квалификации работников.

Итак, вопрос обязательности применения профессиональных стандартов в части требований к квалификации работников мы рассмотрели. Однако, несмотря на то, что не для всех работодателей применение профессиональных стандартов становится обязательным, работодатели действительно могут брать их за основу при разработке, например, должностных инструкций. Другой вопрос – смогут ли работодатели после 1 июля 2016 года найти работников, соответствующих таким требованиям? Когда работодатель переносит рекомендательные требования профессионального стандарта в должностную инструкцию, которая является локальным нормативным актом работодателя, эти требования становятся обязательными. В связи с чем, прежде чем руководствоваться советом по применению профстандарта в части требований квалификации, необходимо озадачиться вопросом: много ли специалистов на рынке труда сейчас отвечают указанным требованиям? Следующий вопрос: каким образом всё же применять профессиональные стандарты?

Отметим, что современный профессиональный стандарт представляет собой набор обобщенных трудовых функций с отражением возможных наименований должностей работников и необходимых требований к образованию и опыту работы для выполнения данной функции. Далее каждая обобщенная функция распадается на отдельные трудовые функции, содержащие перечень конкретных действий, которые должен выполнять работник, а также требования к знаниям и умениям, необходимым для выполнения данной трудовой функции. В зависимости от наличия соответствующих знаний и умений, а значит, и возможности выполнять ту или иную функцию, определяется и уровень квалификации работника.

В соответствии с подп. «а» п. 25 Постановления Правительства РФ № 23 профессиональные стандарты применяются работодателями:

- при формировании кадровой политики и в управлении персоналом;

- при организации обучения и аттестации работников;

- при разработке должностных инструкций;

- при тарификации работ;

- при присвоении тарифных разрядов работникам и установлении систем оплаты труда с учетом особенностей организации производства, труда и управления.

Однако императивная формулировка данной нормы представляется некорректной, т.к. кадровая политика не является правовым понятием, а должностные инструкции, например, могут отсутствовать, т.к. не относятся к обязательным локальным нормативным актам работодателя (за исключением, например, педагогических работников (см. п. 6 ст. 47 Федерального закона от 29.12.2012 № 273-ФЗ «Об образовании в Российской Федерации»), частных охранников (см. ст. 12.1 Закона РФ от 11.03.1992 № 2487-1 «О частной детективной и охранной деятельности в Российской Федерации»), муниципальных служащих (см. ст. 12 Федерального закона от 02.03.2007 № 25-ФЗ «О муниципальной службе в Российской Федерации»), сотрудников органов внутренних дел (см. ст. 29 Федерального закона от 30.11.2011 № 342-ФЗ «О службе в органах внутренних дел Российской Федерации и внесении изменений в отдельные законодательные акты Российской Федерации»)).

Организация обучения и аттестации работников в тех случаях, когда это не предусмотрено федеральными законами, иными нормативными правовыми актами, также не относится к обязательным процессам у работодателя. В настоящее время на общественное обсуждение вынесен проект постановления Правительства РФ, которым планируется раздел III с п. 25 постановления Правительства РФ признать утратившим силу.

ВОПРОС:

Если положения профессионального стандарта будут обязательны для работодателя, как их применять с 1 июля 2016 года в отношении вновь принятых работников?

Для внедрения профессиональных стандартов работодателю необходимо создать рабочую группу, которой будет поручена разработка плана по применению профстандартов у работодателя. Рабочая группа создается приказом работодателя. Количество и состав членов рабочей группы определяет исключительно работодатель. Рекомендуется включать в рабочую группу экономистов по труду или тех работников, которые ответственны за разработку штатного расписания, специалистов по управлению персоналом, юристов, возможно – руководителей структурных подразделений. В плане по переходу на профессиональные стандарты подробно необходимо прописать действия, сроки и ответственных за каждый этап лиц.

Первое, что предстоит сделать рабочей группе, – это соотнести должности, имеющиеся у работодателя с профессиональными стандартами. Это самая глобальная и трудоемкая работа, т.к. нельзя опираться только на название должности (профессии) в штатном расписании и название самого профессионального стандарта. Необходимо найти те профессиональные стандарты, которые могут потенциально подойти под должности (профессии), указанные в штатном расписании. Для этого нужно соотносить основную цель профессиональной деятельности по стандарту (графа «Основная цель вида профессиональной деятельности» профессионального стандарта) с целью работы по должности (профессии) у работодателя, дополнительно обращая внимание на графу «Группа занятий» в разделе общих сведений.

После того, как будут соотнесены должнос-ти, профессии, которые есть у работодателя, и выявлены профессиональные стандарты, которые подлежат применению, рабочая группа составляет отчет с перечнем принятых профессиональных стандартов, по которым есть виды деятельности у работодателя. Этот перечень станет основой для дальнейших действий.

Следующим этапом необходимо проверить, соответствуют ли наименования должностей (профессий) у работодателя наименованию должностей соответствующего профессионального стандарта. Основная проблема, с которой могут столкнуться работодатели, – когда работник в рамках одной должности выполняет и другие обязанности. В настоящий момент нормативный документ, который бы рекомендовал, как быть в данной ситуации, отсутствует.

Распоряжением Правительства РФ от 31.03.2014 № 487-р «Об утверждении комплексного плана мероприятий по разработке профессиональных стандартов, их независимой профессионально-общественной экспертизе и применению на 2014–2016 годы»

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

Минтруду России было поручено к IV кварталу 2014 года разработать методические рекомендации по применению профессиональных стандартов. В настоящий момент такой документ так и не принят, на сайте http://regulation.gov.ru/projects#npa=29346 на общественные обсуждения был вынесен проект таких методических рекомендаций. В проекте предлагается следующее решение вопроса при выполнении работником работы по разным должностям: в тех случаях, когда работник выполняет работу по разным должностям или профессиям, то наименование должности, профессии, специальности ему устанавливается по выполняемой работе наиболее высокого уровня квалификации.

В Проекте постановления Правительства РФ для государственных и муниципальных учреждений работодателю, кроме случаев, предусмотренных федеральными законами, предлагается распределять трудовые действия, содержащиеся в описании отдельных трудовых функций, предусмотренных профессиональными стандартами, между несколькими должностями, профессиями, специальностями, самостоятельно определяя содержание и объем выполняемой работником работы.

В случаях, когда работник выполняет работу, которая может относиться к разным уровням квалификации, ему устанавливается наиболее высокий уровень квалификации по выполняемой работе.

После того как проведена работа по определению наименования должностей в соответствии с профессиональными стандартами, можно вносить изменения в должностные инструкции в части квалификационных требований по должности согласно профстандарту.

Обратите внимание: в тех случаях, когда применение профстандарта в части требований к квалификации обязательно для работодателя, с 1 июля 2016 года работодатель обязан принимать новых работников, только соответствующих таким требованиям.

Но не избежать в этом случае вопроса: а как быть с работниками, которые были приняты до 1 июля 2016 года.

Прежде всего работников интересует вопрос, не может ли получиться так, что они проработали несколько лет, а кто-то – даже десятилетий, а после вступления в силу профессиональных стандартов, если они не будут соответствовать требованиям к квалификации, их уволят? Однозначно ответить на данный вопрос непросто, т.к., с одной стороны, закон обратной силы не имеет: в соответствии с частью 3 ст. 12 ТК РФ закон или иной нормативный правовой акт, содержащий нормы трудового права, не имеет обратной силы и применяется к отношениям, возникшим после введения его в действие. Именно поэтому мы отмечаем, что после 1 июля 2016 года, принимая на работу новых работников, необходимо будет принимать их на те должности с теми квалификационными требованиями, которые соответствуют профессиональным стандартам (напомним: речь идет о тех работодателях, для которых применение профессиональных стандартов в части наименования должностей и квалификационных требований к ним становится обязательным). С другой стороны, может сложиться ситуация, когда работники занимаются, по сути, одним и тем же, но у тех, которые приняты на работу до 1 июля 2016 года, название должности, должностные инструкции будут отличаться от тех, кто принят после 1 июля. Кроме того, не совсем ясно, как в этом случае будут регулироваться вопросы оплаты труда.

В проекте постановления Правительства РФ для государственных и муниципальных учреждений говорится, с одной стороны, о применении профессиональных стандартов в отношении работников, состоящих в трудовых отношениях на момент вступления постановления в силу с учетом соблюдения положений трудового законодательства и иных нормативных правовых актов, содержащих нормы трудового права. С другой стороны, в п. 8 указанного проекта говорится о праве работодателя проводить аттестацию работника на соответствие занимаемой должности или выполняемой работе с учетом предусмотренных в соответствующем профессиональном стандарте требований к образованию (обучению), опыту практической работы, а также содержанию трудовых действий, наличию необходимых знаний и умений, в случае если работодатель изменяет трудовую функцию работника в связи с введением профессионального стандарта, а также с целью установления соответствия уровня квалификации работника выполняемой работе.

Считаем, что основной целью проведения такой аттестации работника будет решение вопроса о направлении на соответствующий вид образования для достижения им необходимого уровня квалификации. Уволить за несоответствие требованиям профессионального стандарта с учетом тех норм трудового права, которые действуют в настоящий момент, не представляется возможным. Поэтому в план работ по внедрению профстандартов целесообразно включить работы по проведению аттестации работников.

Полагаем, что достоверно ответить на вопрос по применению профстандартов в отношении работников, принятых до 1 июля 2016 года, будет возможно только после появления дополнительных нормативных правовых актов, например, методических рекомендаций по применению профессиональных стандартов. Не исключено, что основным источником для прояснения ситуации по данному вопросу станет судебная практика.

В том случае, когда применение профессио-нального стандарта для работодателя необязательно, он самостоятельно определяет, для каких целей, в каком объеме будут применяться профессиональные стандарты.

Где найти:

Где найти: