Материальная ответственность как один из видов юридической ответственности представляет собой обязанность одной стороны трудового договора – работника или работодателя (уполномоченного им органа) – возместить другой стороне вред, причиненный вследствие виновного, противоправного невыполнения или ненадлежащего выполнения трудовых обязанностей в установленном законом размере и порядке.

Для возникновения материальной ответственности работодателя необходимо соблюдение следующих условий:

- собственно наличие ущерба. Доказательством этого будет являться заявление работника о возмещении причиненного ущерба, подтвержденного документами. Ущерб также может подтверждаться свидетельскими показаниями;

- причинение ущерба работнику виновными действиями или бездействием работодателя. Если работодатель докажет, что ущерб возник не по его вине, то он не обязан возмещать работнику ущерб;

- противоправность действий или бездействия работодателя;

- причинная связь между виновными противоправными действиями (бездействием) и возникшим ущербом. Работник должен располагать доказательствами того, что неисполнение или ненадлежащее исполнение возложенных на работодателя обязанностей повлекло причинение ущерба.

Трудовым кодексом РФ (далее – ТК РФ) установлены следующие случаи материальной ответственности работодателя:

- незаконное лишение работника возможности трудиться (ст. 234 ТК РФ);

- причинение ущерба имуществу работника (ст. 235 ТК РФ);

- нарушение установленного срока выплаты заработной платы, оплаты отпуска, выплат при увольнении и (или) других выплат, причитающихся работнику (ст. 236 ТК РФ);

- причинение работнику морального вреда (ст. 237 ТК РФ).

Если с возмещением причиненного ущерба всё понятно, ст. 235 ТК РФ конкретно разъясняет алгоритм действий, то с компенсацией за задержку выплаты заработной платы не всё так просто. Эта норма вызывает множество вопросов у бухгалтеров организаций.

Чтобы разобраться с действующей нормой, обратимся к ст. 236 ТК РФ.

Итак, как гласит указанная норма, при нарушении работодателем установленного срока соответственно выплаты заработной платы, оплаты отпуска, выплат при увольнении и (или) других выплат, причитающихся работнику, работодатель обязан выплатить их с уплатой процентов (денежной компенсации) в размере не ниже 1/300 действующей в это время ставки рефинансирования Центрального банка Российской Федерации от не выплаченных в срок сумм за каждый день задержки – со следующего дня после установленного срока выплаты по день фактического расчета включительно. Размер выплачиваемой работнику денежной компенсации может быть повышен коллективным договором, локальным нормативным актом или трудовым договором. Обязанность выплаты указанной денежной компенсации возникает независимо от наличия вины работодателя.

Первое, на что сразу необходимо обратить внимание, – это установленный срок выплаты заработной платы. Письмо Минтруда России от 03.02.2016 № 14-1/10/В-660 еще раз указывает на то, что организация должна устанавливать срок выплаты заработной платы самостоятельно во внутреннем локальном акте.

Также законом установлено, что выплачиваться заработная плата должна не менее двух раз в месяц, а количество дней между выплатами не согласовано.

Понятно, что таким образом законодатель дает пространство для воображения хозяйствующим субъектам в выборе наиболее удобного срока для оплаты труда своих сотрудников.

Далее в ст. 236 ТК РФ установлен размер компенсации в размере не ниже 1/300 действующей в это время ставки рефинансирования ЦБ РФ от не выплаченных за каждый день задержки сумм. Отметим, что этот размер слишком мал, чтобы работники боролись за свое право на компенсацию с недобросовестным работодателем.

Допустим, что работодатель задерживает заработную плату работникам с начала года, то есть с января 2016 года до марта ни разу не выплачивал им причитающиеся суммы. Разберем размеры компенсаций на примере:

Пример. В ООО «Ласточка» работают десять сотрудников с установленным окладом 30 000 рублей. Положением об оплате труда определены дни выплаты заработной платы за первую и вторую половину месяца – 25-е число текущего и 10-е число следующего месяца. 10 марта 2016 года работодатель погасил задолженность. Для нашего примера принимаем условие, что размер оклада работников постоянный и не изменяется в зависимости от количества дней в месяце и праздничных дней. Размер заработной платы за первую половину месяца равен 50% от оклада. С 1 января 2016 года размер ставки рефинансирования приравнен к ключевой ставке (Указание Банка России от 11.12.2015 № 3894-У, Информация Банка России).

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

Решение.

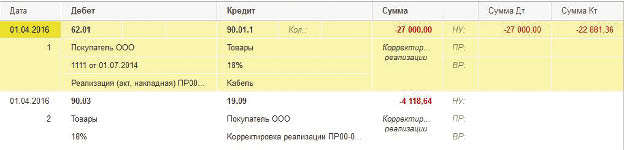

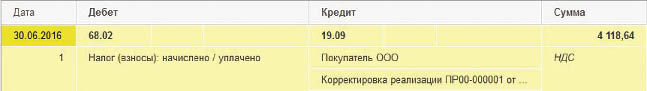

Обращаем ваше внимание на то, что денежная компенсация рассчитывается по каждой не выплаченной в срок сумме. То есть нам нужно посчитать три компенсации: за не вовремя выплаченный аванс за январь, за не вовремя выплаченную заработную плату за вторую половину января, а также за задержку аванса за февраль.

25.01: 45 / 300 * 11% * 15 000 рублей = 247,5 рубля

10.02: 29 / 300 * 11% * 15 000 рублей = 159,5 рубля

25.02: 14 / 300 * 11% * 15 000 рублей = 77 рублей

10.03: 60 000 рублей + 247,5 рубля + 159,5 рубля + 77 рублей = 60 484 рубля каждому сотруднику

Исходя из данного примера можно сделать вывод, что размер компенсации за задержку заработной платы невелик.

Коллеги, давайте теперь рассмотрим, какие предложения есть у законодателей в части совершенствования нормативной базы, регулирующей своевременность и полноту выплаты заработной платы работникам.

Начнем по порядку – с даты выплаты заработной платы.

Федеральным законом от 03.07.2016 № 272-ФЗ теперь обусловлено, что заработная плата вы-плачивается не реже чем каждые полмесяца. Конкретная дата выплаты заработной платы устанавливается правилами внутреннего трудового распорядка, коллективным или трудовым договором не позднее 15 календарных дней со дня окончания периода, за который она начислена.

Также вышеуказанным законом предложено внести изменения в ст. 5.27 КоАП, которая устанавливает административные санкции работодателям за неисполнение норм трудового законодательства.

Обратите внимание: начало действия документа – 03.10.2016.

Теперь невыплата или неполная выплата в установленный срок заработной платы, других выплат, осуществляемых в рамках трудовых отношений, если эти действия не содержат уголовно наказуемого деяния, либо установление заработной платы в размере менее размера, предусмотренного трудовым законодательством, влечет предупреждение или наложение административного штрафа:

- на должностных лиц в размере от 10 000 до 20 000 рублей;

- на лиц, осуществляющих предпринимательскую деятельность без образования юридического лица, – от 1 000 до 5 000 рублей;

- на юридических лиц – от 30 000 до 50 000 рублей.

Повторное нарушение влечет наложение административного штрафа:

- на должностных лиц в размере от 20 000 до 30 000 рублей или дисквалификацию на срок от одного года до трех лет;

- на лиц, осуществляющих предпринимательскую деятельность без образования юридического лица, – от 10 000 до 30 000 рублей;

- на юридических лиц – от 50 000 до 100 000 рублей.

Таким образом, помимо незначительного размера пени, на недобросовестного работодателя будет наложена дополнительная ответственность, которая, по мнению законодателей, будет дисциплинировать организацию и защищать интересы работника.

Далее, коллеги, изменена ст. 236 ТК РФ. В части увеличения денежной компенсации при нарушении работодателем установленного срока соответственно выплаты заработной платы и других выплат, причитающихся работнику, в размере не ниже 1/150 действующей в это время ключевой ставки ЦБ РФ от не выплаченных в срок сумм за каждый день задержки – со следующего дня после установленного срока выплаты по день фактического расчета включительно.

То есть по сравнению с действующим до сих пор размером зарплатная компенсация увеличится вдвое (сейчас она исчисляется исходя из 1/300 ставки рефинансирования Банка России).

Сравним, как повлияет на положение работника такое изменение размера денежной компенсации. Возьмем данные предыдущего примера и рассчитаем денежную компенсацию по усовершенствованной формуле:

25.01: 45 / 150 * 11% * 15 000 рублей = 495 рублей;

10.02: 29 / 150 * 11% * 15 000 рублей = 319 рублей;

25.02: 14 / 150 * 11% * 15 000 рублей = 154 рубля;

10.03: 60 000 рублей + 495 рублей + 319 рублей + 154 рублей = 60 968 рублей каждому сотруднику.

В нашем примере в организации работает десять человек. При действующем законодательстве этим работникам выплатят 4 840 рублей в совокупности. После внесенных изменений – уже 9 680 рублей. А если представить, что в организации работают не десять человек, а 100, зарплата некоторых работников выше среднего, то для самой организации этот расход будет ощутимым, а также эта компенсация в комплексе с административной ответственностью будет служить неплохим рычагом для поддержания дисциплины работодателя.

Разобравшись с самой насущной и актуальной темой, перейдем к рассмотрению других случаев материальной ответственности работодателя, а именно материальной ответственности за незаконное лишение работника возможности трудиться.

Для начала вспомним, что об этом говорит законодатель. В ст. 234 ТК РФ установлено, что работодатель обязан возместить работнику неполученный им заработок во всех случаях незаконного лишения его возможности трудиться. Такая обязанность, в частности, наступает, если заработок не получен в результате:

- незаконного отстранения работника от работы, его увольнения или перевода на другую работу;

- отказа работодателя от исполнения или несвоевременного исполнения решения органа по рассмотрению трудовых споров или государственного правового инспектора труда о восстановлении работника на прежней работе;

- задержки работодателем выдачи работнику трудовой книжки, внесения в трудовую книжку неправильной или не соответствующей законодательству формулировки причины увольнения работника.

Незаконное отстранение работника от работы, его увольнение или перевод на другую работу

На сегодняшний день законодательством предусмотрено достаточно большое количество оснований, при которых работодатель имеет право отстранить сотрудника от работы (ст. ст. 76, 327.5, 330.4, 330.5, 331.1, 348.5 ТК РФ и др.). К самым распространенным случаям можно отнести следующие:

- появление сотрудника на работе в состоянии алкогольного, наркотического или иного токсического опьянения (абз. 2 части 1 ст. 76 ТК РФ);

- непрохождение работником в установленном порядке обучения по охране труда и проверки знаний в области охраны труда (абз. 3 части 1 ст. 76 ТК РФ);

- непрохождение работником в установленном порядке обязательных медицинских осмотров (абз. 4 части 1 ст. 76 ТК РФ);

- выявление в соответствии с медицинским заключением противопоказаний для выполнения сотрудником работы (абз. 5 части 1 ст. 76 ТК РФ).

При обнаружении любого из описанных выше случаев в течение рабочего дня работодатель обязан отстранить лицо от работы на весь период времени до устранения обстоятельств, явившихся основанием для отстранения, в начале рабочего дня – не допустить его к работе.

Отметим следующее: отстранить от работы (не допустить к ней) сотрудника в перечисленных ситуациях является обязанностью работодателя. Если он этого не сделает, то ответственность за возможные последствия выполнения работником трудовых обязанностей ляжет на работодателя (его должностных лиц), он понесет ответственность (ст. 5.27.1 КоАП РФ и ст. 143 УК РФ).

Если же отстранение, увольнение, перевод произошли, по мнению работника, с нарушением законодательства, то для восстановления трудовых прав работник вправе защищаться лично, в том числе в суде, и (или) обратиться в государственные надзорные органы (прокуратуру, государственную инспекцию труда).

На возможность оспаривания действий работодателя указывает судебная практика. Так, в апелляционном определении Ставропольского краевого суда от 05.07.2016 по делу № 33-5103/2016, разрешая спор и удовлетворяя исковые требования о признании незаконным приказа об увольнении, восстановлении на работе, взыскании заработной платы за время вынужденного прогула, компенсации морального вреда, суд учел соблюдение ответчиком при увольнении истца предусмотренного ст. 193 ТК РФ порядка наложения дисциплинарного взыскания, пришел к верному выводу о том, что при применении к работнику дисциплинарного взыскания в виде увольнения работодателем не были учтены тяжесть проступка и обстоятельства, при которых он был совершен, а также предшествующее поведение истца и его отношение к труду, и сослался на то, что истец характеризуется с положительной стороны, в процессе трудовой деятельности нарушений трудовой дисциплины не допускал и к дисциплинарной ответственности не привлекался. См.:

Апелляционное определение Ставропольского краевого суда от 05.07.2016 по делу № 33-5103/2016

Где найти:

Где найти:

ИБ Суды общей юрисдикции

Однако фортуна не всегда на стороне работника. Есть случай, когда работодатель смог отстоять свою позицию в судебной инстанции. К примеру, см. Определение Санкт-Петербургского городского суда от 04.04.2011 № 33-4687/2011.

По мнению суда, по смыслу ст. 234 ТК РФ обязанность работодателя возместить работнику материальный ущерб возникает в случае незаконного лишения работника возможности трудиться, в т.ч. заключить трудовой договор, вступить в новые трудовые правоотношения. Как пояснил суд, неправомерные действия работодателя в данном случае не приводят к возникновению у работника прямого действительного или реального ущерба. Ущерб работника выражается в упущенной заработной плате, которую он мог бы получить, если бы его возможность трудоустроиться к другому работодателю не бы- ла ограничена неправильной или несоответствующей формулировкой причины увольнения в трудовой книжке. Однако неправильная формулировка причины увольнения сама по себе не свидетельствует о затруднении при поступлении на работу. Работник должен представить доказательства возникших трудностей – назвать конкретные организации, отказавшиеся принять его на работу в связи с порочащей формулировкой основания увольнения в трудовой книжке.

Где найти:

Где найти:

ИБ Суды общей юрисдикции

Отказ работодателя от исполнения или несвоевременного исполнения решения органа по рассмотрению трудовых споров или государственного правового инспектора труда о восстановлении работника на прежней работе

Индивидуальные трудовые споры рассматриваются комиссиями по трудовым спорам и судами (ст. 382 ТК РФ).

Однако споры по заявлениям работника о восстановлении на работе рассматриваются только в судах (ст. 391 ТК РФ).

Решения о восстановлении на работе подлежат немедленному исполнению, поэтому исполнительный лист выдается еще до вступления решения суда в законную силу (абз. 4 ст. 211 и абз. 1 части 1 ст. 428 ГПК РФ, ст. 396 ТК РФ).

Данное решение считается исполненным, если работодателем отменен приказ (распоряжение) об увольнении, приняты меры для фактического допуска работника к выполнению прежних трудовых обязанностей, работник к ним допущен.

Исходя из абз. 3 п. 55 постановления Пленума Верховного суда РФ от 17.03.2004 № 2 при нарушении работодателем своих обязанностей по исполнению решения суда работодатель обязан возместить работнику недополученный заработок с уплатой процентов (денежной компенсации) в соответствии со ст. 236 ТК РФ. Начисление таких процентов (денежной компенсации) не исключает права работника требовать в установленном порядке индексации взысканных сумм в связи с их обесцениванием вследствие инфляционных процессов.

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

Задержка работодателем выдачи работнику трудовой книжки, внесение в трудовую книжку неправильной или не соответствующей законодательству формулировки причины увольнения работника

Согласно законодательству, на работодателя возложена обязанность по выдаче трудовой книжки в день окончания трудовых отношений с сотрудником. При неисполнении возложенных обязанностей законодатель предусматривает дополнительную в таком случае обязанность по возмещению причиненного ущерба за время задержки выдачи трудовой книжки вплоть до дня фактической выдачи.

Обратимся опять же к судебной практике.

В апелляционном Определении от 27.07.2016 № 33-5971/2016 Ставропольский краевой суд удовлетворил требования истицы о возврате трудовой книжки, взыскании компенсации за несвоевременную выдачу трудовой книжки, взыскании недополученной заработной платы, компенсации морального вреда.

В обстоятельствах дела истица ссылалась на то, что работала у ответчика, и в последний рабочий день ответчик приказа об увольнении не издал, трудовую книжку ей не выдал, заработную плату в полном объеме не выплатил.

По смыслу положений ст. ст. 66, 84.1 ТК РФ сама по себе задержка выдачи трудовой книжки свидетельствует о лишении права работника трудиться. В таких случаях работодатель обязан выплачивать работнику заработок, поскольку своими противоправными действиями он препятствует заключению работником с другим работодателем трудового договора и получению заработной платы.

Доводы ответчика об уклонении истицы от получения трудовой книжки судебная коллегия считает несостоятельными.

В результате нарушения ответчиком трудовых прав истицы, которые заключаются в незаконном лишении ее возможности трудиться в результате задержки выдачи трудовой книжки, истице причинены физические и нравственные страдания, которые в силу ст. 237 ТК РФ подлежат возмещению работодателем путем выплаты соответствующей денежной компенсации.

Из вышеуказанных судебных решений можно сделать вывод, что работники обращаются в суд с исками о взыскании материального ущерба в большинстве случаев по поводу:

- взыскания заработной платы и процентов (денежной компенсации) в порядке ст. 236 ТК РФ;

- взыскания среднего заработка за период задержки работодателем выдачи работнику трудовой книжки (в порядке ст. 234 ТК РФ);

- взыскания среднего заработка за время вынужденного прогула в случаях незаконного увольнения, отстранения (в порядке ст. 234 ТК РФ).

ТК РФ в гл. 38, конечно, предусматривает не только эти основания для взыскания материального ущерба с работодателя в пользу работника. Однако наиболее популярными являются вышеназванные требования.

В отличие от споров, вытекающих из увольнений, или о наказаниях, споры о взыскании сумм материального ущерба с работодателя, как правило, основаны на простейших фактах нарушений прав работников работодателем.

В данных видах споров обязанность работодателя по выплате указанных сумм, как правило, даже не оспаривается, поскольку установлена законом. Установление факта нарушения работодателем прав работника практически автоматически влечет возникновение у работника права на соответствующее материальное возмещение. И в остальном речь идет только о правильности расчета, в том числе уменьшении первоначального расчета, представленного работником вместе с иском.

Работники могут пользоваться оплошностью работодателя, нарушением организацией порядка увольнения, перевода, задержкой выдачи документов и другими действиями, влекущими материальную ответственность.

Для работодателя приведем памятку, следуя которой можно оспорить требования работников в суде.

- Готовить доказательства правомерности действий работодателя необходимо до возникновения ситуации спора и независимо от степени риска его возникновения.

- Безосновательное наказание и увольнение работника, равно как и бездоказательное взыскание сумм материального ущерба с работника из его заработной платы, гарантируют в случае спора признание судом действий и актов работодателя незаконными и обязание восстановить работника в его правах.

- Даже при наличии минимального пакета доказательств доказать свою правоту работодателю можно в зависимости от спора, предмета иска и качества и количества доказательств со стороны работника.

- Если работник подал иск в суд, изначально нет никаких предпосылок для удовлетворения его требований. Всё зависит от доказательств, которые представят стороны.

- Повышение правовой грамотности работников увеличивает их шансы на успех в судебном споре, но не предоставляет безграничные возможности для выставления работодателю неправомерных требований.

- Современная судебная практика идет по пути равноправия сторон трудового спора, не делая позицию работника приоритетной по отношению к работодателю.

- Точное следование требованиям закона не только при действующих трудовых отношениях, но и при их прекращении избавляет работодателя от риска неправильных решений в кадровой политике предприятия и вынесения незаконных и необоснованных актов распорядительного характера.

Далее, коллеги, я хочу обратить ваше внимание на материальную ответственность работодателя за причинение ущерба имуществу работника, установленную в ст. 235 ТК РФ.

Согласно указанной статье, работодатель, причинивший ущерб имуществу работника, возмещает этот ущерб в полном объеме. Размер ущерба исчисляется по рыночным ценам, действующим в данной местности на день возмещения ущерба.

При согласии работника ущерб может быть возмещен в натуре.

Заявление работника о возмещении ущерба направляется им работодателю. Работодатель обязан рассмотреть поступившее заявление и принять соответствующее решение в десятидневный срок со дня его поступления. При несогласии работника с решением работодателя или неполучении ответа в установленный срок работник имеет право обратиться в суд.

В соответствии со ст. 188 ТК РФ при выполнении трудовой функции работник может использовать свое личное имущество с согласия или ведома работодателя и в его интересах. В этих случаях работнику выплачивается компенсация за использование, износ (амортизацию) инструмента, личного транспорта, оборудования и других принадлежащих ему технических средств и материалов, а также возмещаются расходы, связанные с их использованием.

Между тем в процессе работы имущество работника может быть повреждено или даже уничтожено. Причем это может произойти не только в рабочее время, но и в тот период, когда работник отдыхает. Материальный ущерб, который несет работник при утрате или повреждении имущества, должен быть возмещен работодателем в соответствии со ст. 235 ТК РФ.

Ущерб возмещается и в том случае, если работнику по каким-то причинам не выплачивалась компенсация за использование личного имущества. Обязанность по возмещению ущерба не зависит от наличия или отсутствия между работником и работодателем письменного соглашения об использовании в интересах работодателя принадлежащего работнику имущества.

Если инструмент или оборудование работника были испорчены в результате износа в процессе эксплуатации и при этом работник получил от работодателя компенсацию за его использование, то ущерб в данном случае отсутствует. Особенно наглядным является случай, когда в порядке компенсации за использование инструмента работодатель выплатил работнику сумму, превышающую его стоимость.

Обратим внимание на апелляционное определение Санкт-Петербургского городского суда от 19.05.2015 № 33-6317/2015 по делу № 2-134/2015.

Требование работника, полагающего, что ущерб причинен по вине работодателя, не обеспечившего сохранность личного имущества работника, о возмещении ущерба удовлетворено судом, поскольку установлена связь между противоправным бездействием работодателя и причинением ущерба работнику.

Заявленные требования истица мотивировала тем, что состоит в трудовых отношениях с ответчиком. Придя на работу, она оставила свою норковую шубу в специально отведенном для хранения шкафу, уходя с работы, она обнаружила, что шуба похищена. Полагает, что ущерб причинен ей по вине работодателя, не обеспечившего сохранность личного имущества работника.

Судом достоверно установлено по делу, что личные вещи работников хранились в специально отведенном для этого месте – в шкафу при входе в офис, что не оспаривается представителем ответчика.

Принимая во внимание установленные по делу обстоятельства и руководствуясь положениями приведенных выше норм, суд пришел к обоснованному выводу о наличии связи между противоправным бездействием со стороны ответчика и причинением истице ущерба, правомерно возложил на работодателя обязанность по его возмещению.

Причинение работнику морального вреда

Моральный вред, причиненный работнику неправомерными действиями работодателя, возмещается работнику в денежной форме в размерах, определяемых соглашением сторон трудового договора. В случае возникновения спора факт причинения работнику морального вреда и размеры его возмещения определяются судом независимо от подлежащего возмещению имущественного ущерба (части 1, 2 ст. 237 ТК РФ).

Пленум Верховного суда РФ в п. 63 постановления от 17.03.2004 № 2 «О применении судами Российской Федерации Трудового кодекса Российской Федерации» разъясняет, что, поскольку ТК РФ не содержит каких-либо ограничений по компенсации морального вреда в случаях нарушения трудовых прав работников, суд в силу абз. 14 части 1 ст. 21 и ст. 237 ТК РФ вправе удовлетворить требование работника о компенсации морального вреда, причиненного ему любыми неправомерными действиями или бездействием работодателя, в том числе при нарушении его имущественных прав (например, при невыплате заработной платы в срок, установленный законодательством и трудовым договором).

В апелляционном определении Верховного суда Республики Саха (Якутия) от 20.01.2016 по делу № 33-270/2016 суд разъяснил, что часть 2 ст. 237 ТК РФ направлена на создание правового механизма, обеспечивающего работнику судебную защиту его права на компенсацию наряду с имущественными потерями, вызванными незаконными действиями или бездействием работодателя, физических и нравственных страданий, причиненных нарушением трудовых прав.

Итак, рассмотрев все аспекты материальной ответственности работодателя перед работниками, можно прийти к выводу, что нарушение трудовых прав влечет для организации весьма серьезные последствия. Судебная практика затрагивает все пункты ст. ст. 234–237 ТК РФ. Работодателю необходимо помнить, что по возможности лучше соблюдать все требования Трудового кодекса или при возникновении споров всё же разрешить их с работником на уровне соглашений, ведь судебные тяжбы несут как существенные материальные затраты, так и разрушают репутацию организации как добросовестного работодателя.

Где найти:

Где найти: