Бухгалтерский и налоговый учет НМА во многом схож с учетом основных средств. Однако правила бухучета НМА регулируются отдельным ПБУ «Учет нематериальных активов» (ПБУ 14/2007). Налоговый учет НМА регулируется несколькими нормами НК РФ, большая часть которых связана с учетом амортизируемых объектов. Рассмотрим основные положения стандарта и сравним правила учета. См.:

Приказ Минфина России от 27.12.2007 № 153н «Об утверждении Положения по бухгалтерскому учету ’’Учет нематериальных активов’’ (ПБУ 14/2007)»

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

Для того чтобы в бухучете появился НМА, необходимо, чтобы объект удовлетворял всем условиям, установленным в п. 3 ПБУ 14/2007. Во-первых, объект должен быть предназначен для использования в деятельности организации, и его использование способно приносить ей экономические выгоды в будущем. Во-вторых, организация имеет своего рода исключительное право на получение таких выгод, в том числе имеет документы, подтверждающие существование самого актива и права данной организации на результат интеллектуальной деятельности или средство индивидуализации. К таким документам относятся патенты, свидетельства, другие охранные документы, договор об отчуждении исключительного права на результат интеллектуальной деятельности или на средство индивидуализации, документы, подтверждающие переход исключительного права без договора. В-третьих, организация может контролировать объект, т.е. имеются ограничения доступа иных лиц к таким экономическим выгодам. В-четвертых, объект идентифицируется, т.е. отделим от иных объектов, предназначен для длительного использования (более 12 месяцев), не предполагается его продажа, его стоимость может быть достоверно определена. И наконец, у объекта нет материально-вещественной формы. К НМА относятся, например, произведения науки, литературы и искусства, программы для ЭВМ, изобретения, полезные модели; секреты производства (ноу-хау), товарные знаки и знаки обслуживания.

В налоговом учете определение НМА установлено в п. 3 ст. 257 НК РФ. Так, НМА — это приобретенные и (или) созданные налогоплательщиком результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности (исключительные права на них), используемые в производстве продукции (выполнении работ, оказании услуг) или для управленческих нужд организации в течение длительного времени (продолжительностью свыше 12 месяцев). При этом, как и в бухучете, для признания НМА необходимо, чтобы этот актив был способен приносить экономические выгоды, а также имелись документы, подтверждающие существование самого НМА. К таким документам Кодекс относит патенты, свидетельства, другие охранные документы, договор уступки (приобретения) патента, товарного знака. Мы видим, что условия признания НМА в бухучете и налоговом учете одинаковы.

Однако есть существенные отличия. И в бухгалтерском, и в налоговом учете НМА списываются в расходы организации посредством начисления амортизации. Так, согласно п. 23 ПБУ 14/2007 стоимость НМА с определенным сроком полезного использования (далее — СПИ) погашается посредством начисления амортизации в течение срока их полезного использования.

Обратите внимание: в условии признания актива НМА нет условия о первоначальной стоимости, т.е. это условие не влияет на порядок списания НМА в бухучете.

В налоговом учете вопрос стоимостного критерия являлся и до сих пор является дискуссионным. Так, в соответствии с п. 1 ст. 256 НК РФ НМА относятся к амортизируемому имуществу. Однако из положений НК РФ прямо не следует, распространяется ли условие о стоимостном критерии в 100 000 рублей на НМА. С одной стороны, объекты интеллектуальной собственности относятся к амортизируемому имуществу. С другой стороны, требование о минимальной первоначальной стоимости установлено только в отношении имущества (п. 1 ст. 256 НК РФ), а НМА, в свою очередь, к имуществу отнести нельзя (п. 2 ст. 38 НК РФ и ст. 128 ГК РФ).

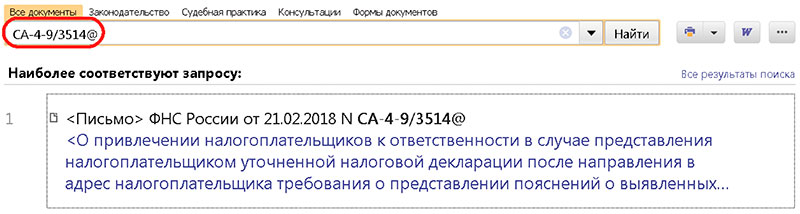

В период, когда стоимостной критерий признания амортизируемого имущества составлял 40 000 рублей, было выпущено несколько писем Минфина России (например, письмо Минфина России от 31.10.2011 № 03-03-06/1/704), и, что важно, письмо ФНС РФ с одинаковой позицией: амортизация по объектам НМА начисляется только в том случае, если срок их использования составляет более 12 месяцев и первоначальная стоимость превышает 40 000 рублей, т.е. в налоговом учете для признания НМА стоимостной критерий установлен. См.:

Письмо ФНС РФ от 24.11.2011 № ЕД-4-3/19695@

«О порядке учета в целях налогообложения прибыли нематериальных активов стоимостью менее 40 000 рублей»

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

Раз так, то затраты на приобретение объектов интеллектуальной собственности стоимостью 40 000 рублей и менее (с 01.01.2016 — 100 000 рублей) организация вправе списать единовременно на дату их ввода в эксплуатацию.

Отметим, что чуть раньше и Минфин России, и ФНС РФ в своих разъяснениях настаивали на амортизации НМА независимо от стоимости (письмо ФНС России от 25.02.2011 № КЕ-4-3/3006), ведь, как отмечалось выше, объекты интеллектуальной собственности не относятся к имуществу в целях налогообложения.

Получается, что, принимая позицию ФНС России о стоимостном критерии для НМА, организация в учете НМА получит временные разницы. Избежать их могут исключительно организации, которые вправе вести упрощенный бухучет. Они могут сразу списывать затраты на создание и (или) приобретение НМА на расходы по обычным видам деятельности в бухучете (п. 3.1 ПБУ 14/2007). См.:

Информационное сообщение Минфина России от 24.06.2016 № ИС-учет-3

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

Такой упрощенный способ учета расходов на приобретение НМА применяется исходя из требования рациональности ведения бухучета и закрепляется в учетной политике (пп. 6, 7 ПБУ 1/2008). Более того, отметим, что, основываясь на этом принципе рациональности для учета НМА, также можно установить стоимостной критерий (как в налоговом учете), что позволит добиться «идентичного» с налоговым учета.

Правила формирования первоначальной стоимости НМА в бухгалтерском и в налоговом учете схожи. В соответствии с п. 6 ПБУ 14/2007 к бухучету объект НМА, приобретенный за плату, принимается по фактической (первоначальной) стоимости, определенной по состоянию на дату принятия его к бухгалтерскому учету. Если НМА приобретался, то в первоначальную стоимость включаются суммы, уплачиваемые в соответствии с договором об отчуждении исключительного права на результат интеллектуальной деятельности или на средство индивидуализации правообладателю (продавцу), таможенные пошлины и таможенные сборы, невозмещаемые суммы налогов, государственные, патентные и иные пошлины, уплачиваемые в связи с приобретением НМА, вознаграждения, уплачиваемые посреднической организации и иным лицам, через которые приобретен нематериальный актив, <...>, иные расходы, непосредственно связанные с приобретением НМА и обеспечением условий для использования актива в запланированных целях. Если НМА создавался, то в соответствии с п. 9 ПБУ 14/2007 в первоначальную стоимость включаются суммы, уплачиваемые за выполнение работ или оказание услуг сторонним организациям по заказам, договорам подряда, договорам авторского заказа либо договорам на выполнение НИОКР или технологических работ; расходы на оплату труда работников, непосредственно занятых при создании НМА или при выполнении НИОКР или технологических работ по трудовому договору; отчисления на социальные нужды; расходы на содержание и эксплуатацию научно-исследовательского оборудования, установок и сооружений, других основных средств и иного имущества; амортизация ОС и НМА, использованных непосредственно при создании НМА, фактическая (первоначальная) стоимость которого формируется; иные расходы, непосредственно связанные с созданием НМА и обеспечением условий для использования актива в запланированных целях.

Такие же правила формирования первоначальной стоимости НМА установлены в п. 3 ст. 257 НК РФ: первоначальная стоимость амортизируемых НМА определяется как сумма расходов на их приобретение (создание) и доведение их до состояния, в котором они пригодны для использования, за исключением НДС и акцизов, кроме случаев, предусмотренных НК РФ. Стоимость НМА, созданных самой организацией, определяется как сумма фактических расходов на их создание, изготовление (в том числе материальных расходов, расходов на оплату труда, расходов на услуги сторонних организаций, патентные пошлины, связанные с получением патентов, свидетельств), за исключением сумм налогов, учитываемых в составе расходов в соответствии с НК РФ.

Однако такой операции, как изменение первоначальной стоимости НМА в связи с работами по модернизации НМА, его усовершенствованием, и в бухгалтерском, и в налоговом учете нет. Согласно п. 16 ПБУ 14/2007 первоначальная стоимость НМА, по которой он принят к бухучету, не подлежит изменению, кроме случаев, установленных законом РФ и ПБУ. Изменение первоначальной стоимости НМА, по которой он принят к бухучету, допускается в случаях переоценки и обесценения НМА. Нет правил изменения первоначальной стоимости НМА и в налоговом учете. Как же быть? Ведь усовершенствование объекта, даже если он не имеет материально-вещественной формы, возможно.

Согласно положениям гл. 25 НК РФ НМА амортизируются, но увеличение их первоначальной стоимости в результате дооборудования, модернизации, реконструкции и т.п. положениями НК РФ не предусмотрено. См.:

Письмо Минфина РФ от 27.09.2011 № 03-03-06/1/595

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Значит, и в бухгалтерском, и в налоговом учете появляется либо новый НМА (при соблюдении всех условий его признания), либо отражаются расходы, равномерно учитываемые в период оставшегося СПИ НМА. Так, для целей бухучета таких затрат вполне возможно использование счета 97 «Расходы будущих периодов» (с таким подходом соглашается и Минфин России). См.:

Письмо Минфина России от 12.01.2012 № 07-02-06/5

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

В налоговом учете данные расходы учитывать можно с учетом принципа равномерности признания доходов и расходов. При этом налогоплательщик в налоговом учете вправе самостоятельно определить период, в течение которого указанные расходы подлежат учету для целей налогообложения прибыли (письмо Минфина России от 06.11.2012 № 03-03-06/1/572). Во избежание претензий налоговых органов данные расходы рекомендуем признавать равномерно в течение СПИ доработанного НМА.

А вот еще одним существенным отличием в учете НМА является порядок определения его СПИ. В бухучете (п. 23 ПБУ 14/2007) могут быть НМА с определенным и неопределенным СПИ. По НМА с неопределенным СПИ амортизация не начисляется. Если же срок определить можно, то он либо связан со сроком действия прав организации на результат интеллектуальной деятельности или средство индивидуализации и периода контроля над активом, либо с ожидаемым сроком использования актива, в течение которого организация предполагает получать экономические выгоды. Иными словами, СПИ НМА организация определяет самостоятельно.

Заметим, что СПИ объекта НМА ежегодно проверяется организацией на необходимость его уточнения. В случае существенного изменения продолжительности периода, в течение которого организация предполагает использовать актив, срок его полезного использования подлежит уточнению. Возникшие в связи с этим корректировки отражаются в бухгалтерском учете и бухгалтерской отчетности как изменения в оценочных значениях (п. 27 ПБУ 14/2007).

В налоговом учете «самостоятельность» в определении СПИ ограничена п. 2 ст. 256 НК РФ. Общие правила определения СПИ для всех НМА: СПИ определяем исходя из срока действия патента, свидетельства и (или) из других ограничений сроков использования объектов интеллектуальной собственности в соответствии с законодательством РФ или применимым законодательством иностранного государства, а также исходя из полезного срока использования НМА, обусловленного соответствующими договорами.

Иными словами, при наличии документов, из которых следует период возможного использования НМА, срок считаем определенным.

Если невозможно определить СПИ объекта НМА, то нормы амортизации устанавливаются в расчете на срок полезного использования, равный 10 годам. Напомним, что по правилам бухучета по НМА с неопределенным СПИ амортизация не начисляется.

И только по НМА, перечисленным в подпунктах 1–3, 5–7 абз. 3 п. 3 ст. 257 НК РФ, организация вправе самостоятельно определить СПИ, который не может быть менее двух лет. К таким НМА относятся: исключительное право патентообладателя на изобретение, промышленный образец, полезную модель, исключительное право автора и иного правообладателя на использование программы для ЭВМ, базы данных, исключительное право автора или иного правообладателя на использование топологии интегральных микросхем, исключительное право патентообладателя на селекционные достижения, владение ноу-хау, секретной формулой или процессом, информацией в отношении промышленного, коммерческого или научного опыта, исключительное право на аудиовизуальные произведения. Заметим, что список НМА, по которым срок полезного использования можно установить самостоятельно (но не менее двух лет), закрыт.

Общими как для бухгалтерского, так и для налогового учета остаются метод амортизации (линейный) и порядок начала и прекращения амортизации. В соответствии с пп. 31, 32 ПБУ 14/2007 амортизация по НМА начинается с первого числа месяца, следующего за месяцем принятия этого актива к бухучету, и начисляется до полного погашения стоимости либо списания этого актива с бухучета. Аналогичные правила установлены для амортизации НМА в налоговом учете, ведь они общие для любого амортизируемого имущества.

Итак, мы обозначили все основные правила бухгалтерского и налогового учета любых НМА. Посмотрим, как эти правила применяются при учете программ, сайта и товарного знака.

Если в учете появляется программа, первое, с чего надо начать, — это определить, есть ли у организации исключительное право на эту программу. Такое право организация может получить, если программа приобретена у правообладателя по договору об отчуждении исключительного права (ст. 1285 ГК РФ). Иными словами, организация купила программу и является ее исключительным собственником. Программу можно разработать, причем силами работников организации (в этом случае имеет место служебное задание с условием отсутствия договора, предусматривающего, что исключительное право на ПО принадлежит создавшим его работникам) или силами подрядной организации, т.е. на заказ.

В любом случае из документов должно следовать, что организация является единственным правообладателем программы. Регистрировать свое исключительное право на программу в Роспатенте не требуется, хотя и не запрещается законодательством.

В бухучете «исключительное» ПО признается НМА, т.к. удовлетворяет всем признакам такого актива (пп. 3,4 ПБУ 14/2007). В первоначальную стоимость программы попадут все расходы, связанные либо с ее приобретением, либо с ее созданием. Если программа была приобретена, то первоначальная стоимость будет складываться из ее стоимости по договору об отчуждении исключительного права, расходов по ее установке, настройке, наладке, работ по «усовершенствованию», возможно, услуг по обучению. Если программа была разработана, то в первоначальную стоимость войдут вознаграждение разработчика (подрядчика), а также дополнительные расходы, связанные с установкой и наладкой. Ежемесячная сумма амортизации рассчитывается по аналогии с учетом ОС (пп. 28, 29, 31–33 ПБУ 14/2007). СПИ определить можно самостоятельно исходя из предполагаемого срока использования программы. Логично предположить, что удобнее срок полезного использования взять из правил налогового учета.

Проводки по учету исключительного права на программу:

|

Д 08 — К 60 (69, 70, 76)

|

Отражены затраты на приобретение исключительного права на программу

|

|

Д 04 — К 08

|

Программа принята к учету в качестве НМА

|

|

Д 20 (26, 44) — К 05

|

Начислена амортизация

|

Для целей налогового учета в соответствии с гл. 25 НК РФ программа, которая принадлежит организации на праве собственности, признается НМА. Однако в НК РФ есть отдельная норма (подп. 26 п. 1 ст. 264 НК РФ), позволяющая списать ее на прочие расходы единовременно в день установки при условии, что ее первоначальная стоимость не более стоимости амортизируемого имущества, т.е. она стоит 100 000 рублей и меньше. См.:

Письмо Минфина от 12.02.2016 № 07-01-09/7509

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Если программа стоит больше 100 000 рублей, то расходы формируют первоначальную стоимость НМА (п. 3 ст. 257 НК РФ). Она учитывается в налоговых расходах через амортизацию, начисляемую линейным методом в течение СПИ. Исключительное право на программу попало в «список» НМА, по которым можно установить СПИ самостоятельно, но не менее двух лет, поэтому СПИ на программу можно установить на 24 месяца (п. 2 ст. 258 НК РФ, письмо Минфина от 03.11.2015 № 03-03-06/1/63381). Ежемесячная сумма амортизации рассчитывается так же, как и по ОС.

Если после ввода программы в эксплуатацию потребуется ее обновление, то такие расходы можно учесть или единовременно, или равномерно ежемесячно в течение периода, определенного организацией. При таком способе не будет различий между бухгалтерским и налоговым учетом. См.:

Письмо Минфина России от 30.01.2017 № 03-03-06/1/4386

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Если программа после ввода ее в эксплуатацию будет дорабатываться, то расходы на такую модернизацию программы надо учитывать либо как отдельный НМА (при условии выполнения условий НМА как для бухгалтерского, так и для налогового учета), либо как расходы, равномерно учитываемые в оставшийся срок полезного использования НМА. Так как корректировка первоначальной стоимости объектов НМА в результате модернизации нормами НК РФ не предусмотрена, расходы на усовершенствование программного обеспечения можно учесть в составе прочих расходов в соответствии с подп. 26 п. 1 ст. 264 НК РФ. Согласно разъяснениям Минфина России организация вправе самостоятельно определить период, в течение которого указанные расходы подлежат учету для целей налогообложения прибыли с учетом принципа равномерности признания доходов и расходов (п. 1 ст. 272 НК РФ, письмо Минфина России от 13.02.2012 № 03-03-06/2/19). Считаем также возможным учесть данные расходы как прочие на основании подп. 49 п. 1 ст. 264 НК РФ при соблюдении требований, установленных п. 1 ст. 252 НК РФ.

Итак, проводки, отражающие обновление или доработку программы (если не идентифицируется отдельный НМА):

|

Д 20 26, 44, 97) — К 60

|

Отражены затраты на обновление программы

|

|

Д 97 — К 60

|

Отражены расходы на доработку программы (если не идентифицируется отдельный НМА)

|

|

Д 20 (26, 44) — К 97

|

Списана часть затрат на обновление (если организация признает их в расходах равномерно в течение определенного срока), либо списана модернизация программы (равномерно в течение определенного срока)

|

Если организация не является правообладателем программы, а права организации на ее использование регулируются лицензионным договором (соглашением), то учет такой программы не будет соответствовать учету НМА. Ведь НМА и нет. Расходы на приобретение, адаптацию и установку лицензионного ПО учитываются в прочих расходах равномерно ежемесячно, начиная с месяца установки ПО на компьютер, в течение срока использования ПО (письмо Минфина от 30.12.2010 № 03-03-06/2/225). Срок использования программы логично установить в соответствии со сроком действия лицензионного договора. Если программа «приобретена» по «коробочной» лицензии или же лицензионный договор был изложен на сайте правообладателя и организация «приняла» условия пользования, то срок списания расходов организация определяет самостоятельно, исходя из своих намерений по использованию программы. См.:

Письмо Минфина от 18.03.2014 № 03-03-06/1/11743

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Теперь поговорим о том, как же организации учесть сайт.

Согласно Федеральному закону от 27.07.2006 № 149-ФЗ «Об информации, информационных технологиях и о защите информации» сайт в сети Интернет — это совокупность программ для электронных вычислительных машин и иной информации, содержащейся в информационной системе, доступ к которой обеспечивается посредством информационно-телекоммуникационной сети Интернет (далее — сеть Интернет) по доменным именам и (или) по сетевым адресам, позволяющим идентифицировать сайты в сети Интернет. См.:

Федеральный закон от 27.07.2006 № 149-ФЗ «Об информации, информационных технологиях и о защите информации»

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

Таким образом, можно сказать, что организация владеет определенным ресурсом, идентифицируемым по доменному имени и по сетевому адресу, который она использует для своих производственных нужд и с помощью которых извлекает дополнительные выгоды. Контроль над этим ресурсом, возможность его использования также принадлежат организации, т.е. перед нами НМА. Такой же подход к учету сайта транслируют представители Минфина России и налоговики (письмо Минфина от 19.07.2012 № 03-03-06/1/346): для целей бухгалтерского и налогового учета расходы на создание сайта являются затратами на создание НМА. К таким затратам относятся: стоимость работ (услуг) по созданию сайта, затрат на регистрацию доменного имени сайта, плата за использование доменного имени сайта, услуги хостинга. Срок полезного использования сайта и в бухгалтерском, и в налоговом учете можно определить по аналогии с программой, т.е. исходя из ожидаемого срока использования сайта, но не менее 24 месяцев (п. 2 ст. 258 НК РФ, п. 26 ПБУ 14/2007). См.:

Письма Минфина от 19.07.2012 № 03-03-06/1/346, от 28.07.2009 № 03-11-06/2/136

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

Расходы на обновление сайта и пролонгацию регистрации (перерегистрацию) доменного имени учитываются аналогично расходам на обновление ПО, на которое у организации есть исключительное право. См.:

Письмо УФНС по г. Москве от 17.01.2007 № 20-12/004121

Где найти:

Где найти:

ИБ Москва (Проф)

Услуги по продвижению сайта относятся к рекламным расходам, причем ненормируемым, учесть которые можно единовременно по дате акта об оказании соответствующих услуг (письмо Минфина от 08.08.2012 № 03-03-06/1/390).

В завершение сюжета поговорим об учете товарного знака.

Согласно нормам ГК РФ (ст. ст. 1477, 1481 ГК РФ) в качестве товарного знака могут быть зарегистрированы словесные, изобразительные и комбинированные обозначения. Товарный знак подлежит специальной регистрации в Федеральной службе по интеллектуальной собственности, патентам и товарным знакам.

Обратите внимание: процедура регистрации товарного знака обязательна, без нее налоговики не примут в расходах амортизацию такого НМА. См.:

Письмо ФНС России от 01.11.2011 № ЕД-4-3/18192

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Таким образом, для признания товарного знака НМА в целях бухгалтерского и налогового учета необходимо наличие свидетельства, которое выдает Роспатент (письмо Минфина России от 25.03.2011 № 03-03-06/2/47).

Принимая товарный знак к учету, используем все основные правила учета НМА, разобранные нами в сюжете. Если организация не определила в своей учетной политике стоимостной критерий для НМА, то товарный знак — это НМА независимо от стоимости. В налоговом учете стоимостной критерий введен, а значит, если стоимость товарного знака более 100 000 рублей, то он признается НМА (п. 1 ст. 256, п. 3 ст. 257 НК РФ), иначе стоимость товарного знака включается в расходы единовременно (п. 49 ст. 264 НК РФ).

Какие же расходы формирует стоимость товарного знака?

В первоначальную стоимость включается оплата работы сторонних специалистов, разрабатывающих товарный знак и госпошлины за регистрацию заявки на регистрацию товарного знака, за экспертизу заявки, за регистрацию товарного знака. Если привлекался «помощник» для регистрации товарного знака, то вознаграждение, уплаченное патентному поверенному, занятому регистрацией товарного знака, также увеличит стоимость товарного знака.

Если товарный знак приобретали по договору об отчуждении исключительного права на товарный знак, то в первоначальную стоимость приобретенного знака включаются сумма, уплачиваемая по договору, госпошлины, уплаченные при приобретении, вознаграждение, уплаченное посреднической организации. Товарный знак принимается к учету на дату получения свидетельства, удостоверяющего исключительное право на него (п. 6 ПБУ 14/2007).

Так как на товарный знак выдается свидетельство, то определение СПИ не вызовет трудностей. Срок полезного использования товарного знака определяется исходя из срока действия свидетельства. Обычно оно выдается на 10 лет и действует со дня подачи заявки на регистрацию.

По общему правилу амортизация товарного знака начинает начисляться с 1-го числа месяца, следующего за месяцем, в котором товарный знак начал использоваться. Минфин России неоднократно указывал на невозможность учета товарного знака в расходах, если он не используется в деятельности организации (письмо Минфина России от 08.11.2011 № 03-03-06/1/721). После окончания действия свидетельства на товарный знак оно, как правило, продлевается. Если на товарный знак выдается новое свидетельство, значит, в учете появляется новый НМА. Мы советуем придерживаться разъяснений Минфина России: если уплата государственных, патентных и иных пошлин не обусловлена созданием (приобретением) амортизируемого имущества (в т.ч. НМА), такие расходы могут быть учтены единовременно на основании подп. 1 и 49 п. 1 ст. 264 Кодекса.

Иными словами, госпошлину, уплаченную в связи с продлением срока использования товарного знака, можно учесть как прочие расходы (подп. 49 п. 1 ст. 264 НК РФ). См.:

Письмо Минфина России от 12.08.2011 № 03-03-06/1/481

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Где найти:

Где найти:

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО:

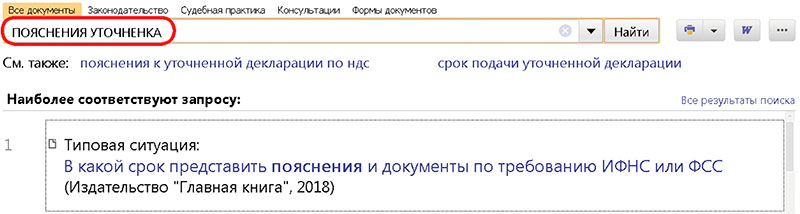

ИЗ ДОКУМЕНТА ВЫ УЗНАЕТЕ, ЧТО: КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС:

КАК НАЙТИ В КОНСУЛЬТАНТПЛЮС: