Создание организации – общества с ограниченной ответственностью (далее – Общество) начинается с формирования ее уставного капитала. Уставный (или складочный) капитал Общества определяет тот минимальный размер имущества организации, который гарантирует интересы кредиторов Общества. И такой

минимум, как мы знаем, установлен Федеральным законом от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью» (далее – Закон № 14-ФЗ) в 10 000 рублей. См.:

Федеральный закон от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью»

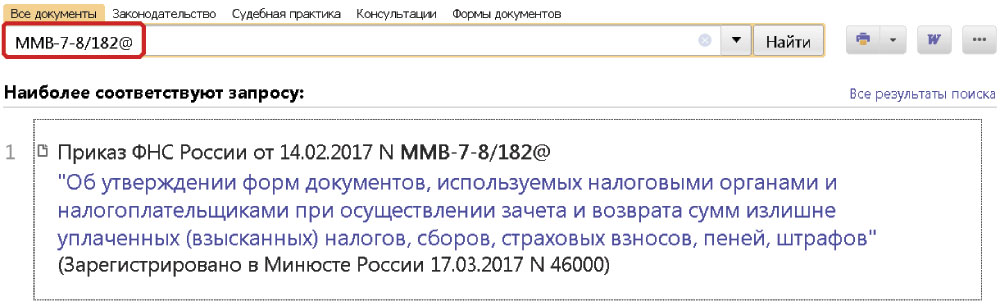

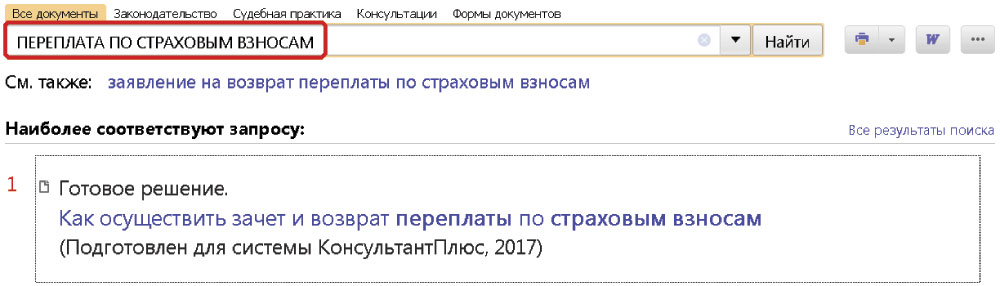

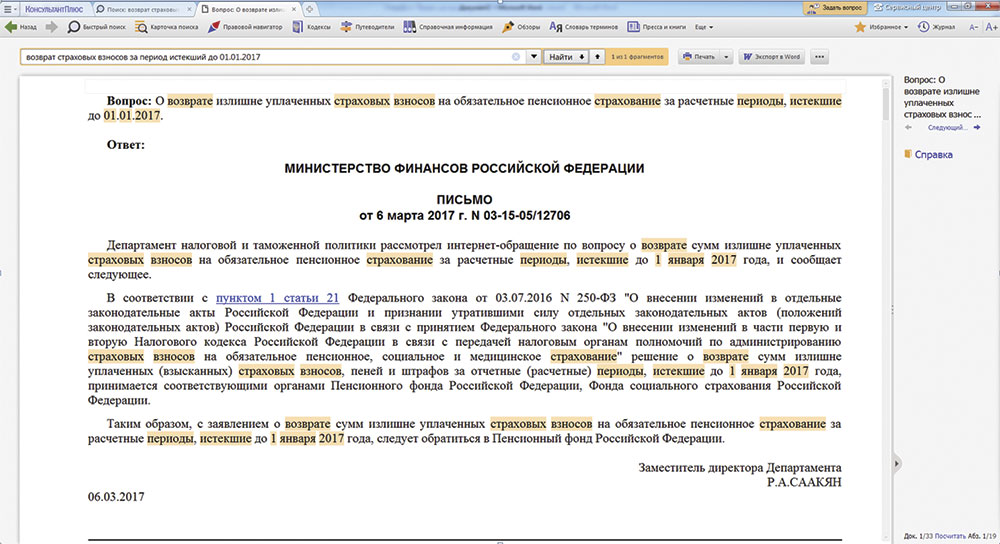

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

Итак, организацию зарегистрировали. Какие операции в учете сделает бухгалтер, отражая формирование капитала Общества?

Первая бухгалтерская проводка в организации связана с формированием уставного капитала. Информация о состоянии и движении уставного капитала организаций отражается по кредиту счета 80 «Уставный капитал». Сальдо этого счета должно соответствовать размеру уставного капитала, зафиксированному в учредительных документах ООО. После государственной регистрации Общества уставный капитал в сумме вкладов его учредителей отражается по кредиту счета 80 «Уставный капитал» в корреспонденции с дебетом счета 75 «Расчеты с учредителями», субсчет 75-1 «Расчеты по вкладам в уставный (складочный) капитал».

Согласно п. 1 ст. 15 Закона № 14-ФЗ оплата долей в уставном капитале Общества может осуществляться деньгами, вещами, долями (акциями) в уставных (складочных) капиталах других хозяйственных товариществ и обществ, государственными и муниципальными облигациями, а также подлежащими денежной оценке исключительными, иными интеллектуальными правами и правами по лицензионным договорам.

В случае оплаты доли капитала денежными средствами операция не вызывает вопросов: на дату получения денег на расчетный счет организации мы сделаем проводку Д 51 К 75 оплачена доля участника по вкладу в УК. Поступление же взносов в виде других материальных ценностей и прав имеет свои правила.

Во-первых, денежная оценка имущества, вносимого для оплаты долей в уставном капитале Общества, утверждается решением общего собрания участников Общества, принимаемым всеми участниками Общества единогласно (п. 2 ст. 15 Закона № 14-ФЗ).

Во-вторых, именно согласованная стоимость имущества, вносимого в оплату доли капитала ООО, будет формировать первоначальную стоимость основного средства (или МПЗ) в бухгалтерском учете организации (п. 9 ПБУ 6/01 «Учет основных средств», п. 8 ПБУ 5/01 «Учет материально-производственных запасов»).

В-третьих, согласно п. 2 ст. 15 Закона № 14-ФЗ установлены специальные требования, чтобы оприходование имущества, переданного в натуральной форме в собственность организации в счет вкладов в уставный капитал, осуществлялось по рыночным ценам. Если номинальная стоимость доли участника Общества в уставном капитале Общества, оплачиваемой неденежными средствами, составляет более чем 20 000 рублей, в целях определения стоимости этого имущества должен привлекаться независимый оценщик при условии, что иное не предусмотрено федеральным законом.

Таким образом, получая имущество (ОС или МПЗ, стоимость – более 20 000 рублей) в оплату доли, бухгалтер должен будет затребовать заключение оценщика о рыночной стоимости этого имущества. Номинальная стоимость доли участника Общества, оплачиваемой такими неденежными средствами, не может превышать сумму оценки указанного имущества, определенную независимым оценщиком. Иными словами, рыночная стоимость имущества не может быть меньше номинальной стоимости доли, которая оплачивается этим имуществом. А может ли она быть больше? Запрета в законе нет, а следовательно, это возможно.

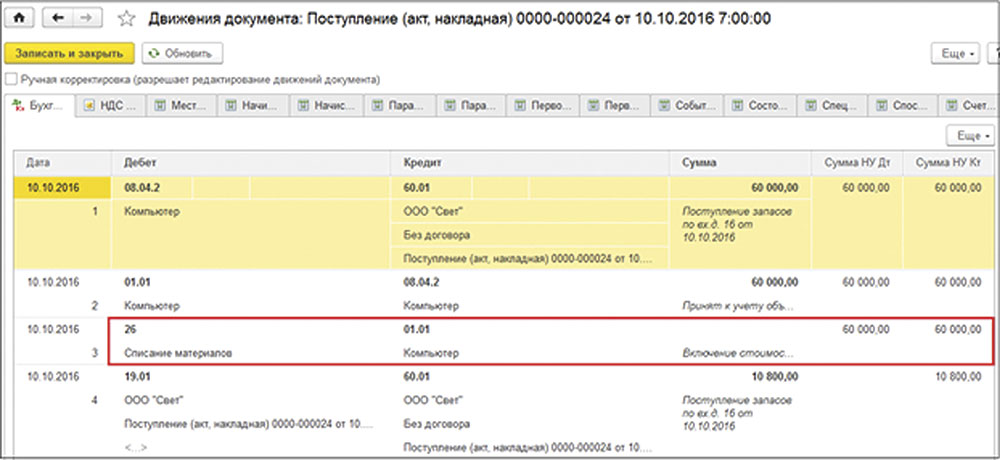

Согласно Инструкции по применению Плана счетов принятие к учету полученного в оплату доли имущества (в денежной оценке, согласованной участниками Общества) отражается по дебету счетов 08 «Вложения во внеоборотные активы», 10 «Материалы», 41 «Товары» и др. в корреспонденции с кредитом счета 75 «Расчеты с учредителями», субсчет 75-1 «Расчеты по вкладам в уставный (складочный) капитал». В дальнейшем основные средства, полученные как вклад в УК, амортизируются согласно общему порядку, МПЗ и товары подлежат учету и использованию по назначению.

Отдельно остановимся на НДС.

Если участник – юридическое лицо, являющееся налогоплательщиком НДС, то согласно требованиям ст. 170 НК РФ (подп. 1 п. 3) при передаче в оплату доли основных средств или нематериальных активов НДС, ранее принятый к вычету, подлежит восстановлению, причем восстанавливается НДС в сумме, пропорциональной их остаточной (балансовой) стоимости. При перед аче в оплату доли иного имущества НДС, ранее принятый к вычету по этому имуществу, подлежит восстановлению в полной сумме.

Требование Кодекса естественно, ведь организация после передачи имущества в капитал другого ООО больше не будет использовать это имущество в операциях, облагаемых НДС. Сама операция по передаче имущества в оплату доли в уставном капитале НДС не облагается (подп. 1 п. 2 ст. 146, подп. 4 п. 3 ст. 39 НК РФ). Восстановленная сумма налога должна быть указана отдельной строкой в том документе, которым оформляется передача вклада (например, ОС-1), при этом счет-фактуру оформлять не требуется (абз. 3 подп. 1 п. 3 ст. 170 НК РФ). Если имущество, которое получено в оплату размещаемых долей, будет использоваться в деятельности Общества, облагаемой НДС, то организация вправе принять к вычету НДС, восстановленный передающей стороной. Отметим, что условие восстановления НДС передающей стороной – предопределяющее условие для вычета. См.:

Письмо Минфина России от 14.05.2015 № 03-03-06/1/27742

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Если участник – физическое лицо, не являющееся ИП, то при передаче имущества в уставный капитал НДС-операций не появляется. Однако даже если сумма НДС по какой-то причине будет выделена в акте приема-передачи имущества, принять ее к вычету Общество не вправе, ведь восстановленной суммы налога нет.

В бухгалтерском учете переданный от участника-юрлица НДС отражается по дебету счета 19 «Налог на добавленную стоимость по приобретенным ценностям» в корреспонденции с кредитом счета 83 «Добавочный капитал». См.:

Письма Минфина России от 19.12.2006 № 07-05-06/302, УФНС России по г. Москве от 04.07.2007 № 19-11/063175

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

При наличии у ООО права на налоговый вычет он будет заявлен в периоде получения имущества (Д 68 К 19). Если полученное имущество будет использоваться Обществом в операциях, не облагаемых НДС, то переданная участником сумма НДС списывается со счета 19 в дебет счета 91 «Прочие доходы и расходы», субсчет 91-2 «Прочие расходы» (п. 11 ПБУ 10/99).

Рассмотрим операции в налоговом учете.

Начнем с того, что в целях исчисления налога на прибыль стоимость имущества, а также сумма НДС, восстановленная передающей стороной, в доходы не включаются (подпункты 3, 3.1 п. 1 ст. 251 НК РФ). На тех же основаниях не будет дохода в размере превышения стоимос-ти внесенного имущества над номинальной стоимостью доли. См.:

Постановление ФАС СЗО от 20.01.2003 № А56-24771/02

Где найти:

Где найти:

ИБ Арбитражный суд Северо-Западного округа

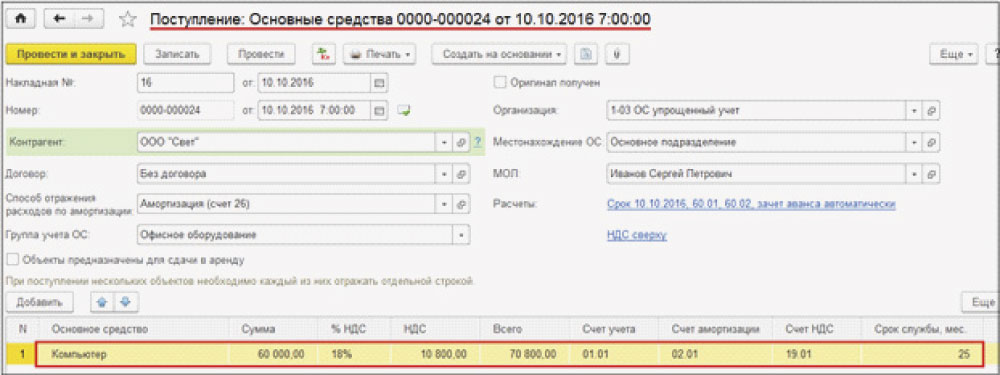

Порядок формирования стоимости имущества, полученного в УК Общества, установлен ст. 277 НК РФ, согласно абз. 5 п. 1 которой в целях налогообложения имущество оценивается по данным налогового учета передающей стороны на дату перехода права собственности с учетом дополнительных расходов, которые несет участник при внесении вклада (если сумма этих расходов признается частью его вклада). В дальнейшем это имущество может использоваться Обществом в целях налогового учета (то есть может амортизироваться или списываться в составе МПЗ), ведь безвозмездно полученным имуществом его считать нельзя: в оплату этого имущества участнику передается доля (п. 1 ст. 277 НК РФ).

Так, если в оплату доли получены основные средства, Общество вправе начислять амортизацию по ним (п. 1 ст. 256, п. 3 ст. 272 НК РФ). При этом стоимость объекта рассчитывается как сумма его стоимости, определяемой по правилам п. 1 ст. 277 НК РФ, и расходов (без НДС) на доведение имущества до состояния, в котором оно пригодно для использования (п. 1 ст. 257 НК РФ).

Обратите внимание на важное условие Кодекса по формированию стоимости имущества, полученного как вклад в УК: если получающая сторона не может документально подтвердить стоимость вносимого имущества (имущественных прав) или какой-либо его части, то стоимость этого имущества (имущественных прав) либо его части признается равной нулю. Значит, в первичном документе, который составляется при передаче имущества, обязательно должна фигурировать стоимость (остаточная стоимость) имущества по данным налогового учета.

Специальные правила оценки установлены для случаев, когда имущество вносят учредители – иностранная организация или физическое лицо. В таких ситуациях стоимостью или остаточной стоимостью имущества является сумма расходов, которые понес учредитель при покупке или создании такого имущества с учетом амортизации или фактического износа (абз. 4 подп. 2 п. 1 ст. 277 НК РФ), но не выше рыночной стоимости этого имущества (имущественных прав), подтвержденной независимым оценщиком, действующим в соответствии с законодательством указанного государства.

Не всякий документ может быть основанием для формирования первоначальной стоимости имущества. Например, подтверждением расходов иностранной организации, являющейся производителем вносимого в уставный (складочный) капитал оборудования, в целях ст. 277 Кодекса может служить надлежащим образом оформленная выписка из регистров налогового учета данной иностранной организации о первоначальной (остаточной) стоимости указанного оборудования на дату перехода права собственности. Грузовая таможенная декларация на ввоз товаров на таможенную территорию РФ не может являться документом, подтверждающим в целях налогообложения прибыли расходы на приобретение (создание) вносимого в уставный капитал оборудования. См.:

Письмо Минфина РФ от 27.10.2011 № 03-03-06/1/693

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Стоимость любого имущества, внесенного учредителем – физическим лицом, при отсутствии документов, подтверждающих расходы на покупку этого имущества, даже при наличии заключения (отчета) оценщика о рыночной стоимости этого имущества, не может быть учтена в составе расходов при определении налоговой базы по налогу на прибыль. См.:

Письмо Минфина РФ от 31.08.2009 № 03-03-06/1/556

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Обратите внимание, что согласно Закону № 14-ФЗ (ст. 16) не допускается освобождение учредителя Общества от обязанности оплатить долю в уставном капитале Общества, и каждый учредитель, независимо от статуса (физлицо или организация), должен оплатить полностью свою долю в уставном капитале Общества в установленный срок.

Срок оплаты доли может быть определен договором об учреждении Общества или в случае учреждения Общества одним лицом решением об учреждении Общества. Срок такой оплаты не может превышать четыре месяца с момента государственной регистрации Общества. Пока свою долю или часть доли участник не оплатил, никаких выплат в его пользу (например, дивидендов) Общество осуществлять не может.

Согласно п. 3 ст. 16 Закона № 14-ФЗ в случае неполной оплаты доли в уставном капитале Общества в течение срока, определяемого в соответствии с п. 1 указанной статьи, неоплаченная часть доли переходит к Обществу. В дальнейшем такая часть доли должна быть реализована Обществом в порядке и в сроки, которые установлены ст. 24 Закона № 14-ФЗ. А это означает, что в течение года часть доли может принадлежать самому Обществу.

В течение этого года неоплаченная доля или ее часть должны быть по решению общего собрания участников Общества распределены между всеми участниками Общества пропорционально их долям в уставном капитале Общества или предложены для приобретения всем либо некоторым участникам Общества и (или), если это не запрещено уставом общества, третьим лицам (пп. 2, 3 ст. 24 Закона № 14-ФЗ).

Следующая операция, связанная с расчетами Общества и участников, – это выплата участникам дивидендов.

Определения «дивиденды» гражданское законодательство РФ не содержит. В п. 1 ст. 42 Закона № 208-ФЗ «Об акционерных обществах» отмечено, что АО вправе принимать решения (объявлять) о выплате дивидендов по размещенным акциям. На практике дивидендом принято считать часть чистой прибыли АО, распределяемой между акционерами пропорционально числу и типу принадлежащих им акций, в расчете на одну акцию.

В Законе № 14-ФЗ понятие дивидендов тоже отсутствует, этот термин не упоминается, хотя ст. 28 все-таки определен порядок распределения чистой прибыли между участниками ООО.

А вот налоговое законодательство термин «дивиденды» определило. Согласно ст. 43 НК РФ дивидендом признается любой доход, полученный акционером (участником) от организации при распределении прибыли, остающейся после налогообложения по принадлежащим акционеру (участнику) акциям (долям) пропорционально долям акционеров (участников) в уставном (складочном) капитале этой организации.

Обратите внимание на два нюанса.

Во-первых, распределению подлежит прибыль Общества, полученная по данным бухгалтерского учета. При этом осуществление выплат производится за счет активов Общества, свободных от обязательств, как гражданско-правовых, так и налоговых, то есть чистой прибыли. Согласно позиции ВАС, по своей экономической природе чистая прибыль и нераспределенная прибыль тождественны. А значит, Общество может принять решение о выплате дивидендов по прибыли прошлых лет, даже если в те периоды оно применяло иные режимы налогообложения. См.:

Постановление Президиума ВАС РФ от 25.06.2012 № 18087/12

Где найти:

Где найти:

ИБ Решения высших судов

Во-вторых, если участники приняли решение о выплате дивидендов непропорционально долям (а это не запрещается в соответствии с п. 2 ст. 28 Закона № 14-ФЗ), часть чистой прибыли Общества, распределенная между его участниками непропорционально их долям в уставном капитале Общества, не признается для целей налогообложения дивидендами. См.:

Письмо ФНС России от 16.08.2012 № ЕД-4-3/13610@ «О направлении письма Минфина России от 30.07.2012 № 03-03-10/84» (вместе с Письмом Минфина России от 30.07.2012 № 03-03-10/84)

Где найти:

Где найти:

ИБ Российское законодательство

(Версия Проф)

Контролеры сделают выводы, что дивиденды, распределяемые непропорционально, не признаются дивидендами для целей налогообложения, в связи с чем к таким выплатам необходимо применять «недивидендную» налоговую ставку по налогу на прибыль в размере 20% (вместо 13% для российских организаций). Если выплата производится участнику-физлицу – резиденту РФ, то на сумму налога эта переквалификация дивидендов не повлияет, ведь дивидендная и обычная ставка НДФЛ для резидентов – 13%. Иная ситуация у физлиц-нерезидентов, ведь дивидендная ставка отлична от 30%.

Итак, для признания дивидендов в налоговом учете и возможности применять пониженную ставку налога необходимо одновременное выполнение следующих условий:

- выплаты осуществляются за счет чистой прибыли;

- решение о выплате дивидендов документально оформлено;

- выплата дивидендов осуществляется пропорционально долям участников в уставном капитале.

Следовательно, для отражения операций по начислению дивидендов и исчислению налогов в бухгалтерском и налоговом учете нам нужен документ – решение общего собрания участников или единственного участника о распределении прибыли (выплате дивидендов).

Начисление доходов от участия в организации отражается записью по дебету счета 84 «Нераспределенная прибыль (непокрытый убыток)» и кредиту счета 75 «Расчеты с учредителями» (Письмо Минфина России от 19.05.2015 № 07-01-06/28541). Проводки делаем по каждому участнику на субсчете к счету 75.

- Д 84 К 75 – начислены дивиденды участнику.

- Д 75 К 68 – удержан НДФЛ (налог на прибыль) с дивидендов.

- Д 75 К 51 – перечислены дивиденды участнику.

Как в бухгалтерском, так и в налоговом учете (п. 1 ст. 270 НК РФ) выплаченные дивиденды не попадают в состав расходов. В связи с этим расходы, дополнительно связанные с такой выплатой, контролеры тоже не разрешат включить в налогооблагаемую базу.

Так, например, почтовые расходы, связанные с выплатой дивидендов, нельзя учесть в составе расходов. См.:

Письмо Минфина России от 17.06.2011 № 03-03-06/1/355

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Финансовое ведомство считает (хотя ранее имелось другое мнение), что выплата дивидендов не является деятельностью, направленной на получение дохода, и осуществляется за счет чистой прибыли организации. В связи с этим сопутствующие расходы, связанные с выплатой дивидендов, в том числе почтовые сборы за перечисление дивидендов, не включаются в базу по налогу на прибыль.

Аналогично: проценты по кредиту или займу, направленному на выплату дивидендов, нельзя учесть в расходах. См.:

Письмо Минфина России от 06.05.2013 № 03-03-06/1/15774

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Позиция судей более лояльна к Обществам. Характерное решение в пользу налогоплательщика отражено и в Постановлении Президиума ВАС РФ от 23.07.2013 № 3690/13 по делу № А40-41244/12-99-222. Суд счел возможным связать выплату дивидендов с деятельностью, направленной на получение дохода, и отметил, что «…Неотнесение дивидендов к расходам, предусмотренным п. 1 ст. 270 НК РФ, обусловлено не квалификацией данных затрат как не связанных с направленной на получение дохода деятельностью, а тем, что дивиденды представляют собой сумму чистой прибыли, оставшуюся после налогообложения и распределенную между участниками».

Порядок расчета налога с выплачиваемых дивидендов как участников – физических лиц, так и участников – юридических лиц установлен ст. 275 НК РФ. Формула для расчета налога с выплачиваемых дивидендов в первую очередь зависит от того, получала ли сама компания (источник выплаты дивидендов) дивиденды от других организаций.

Если организация не получала дивиденды от других организаций либо получала дивиденды, облагаемые налогом на прибыль по ставке 0%, то расчет налога с дивидендов простой:

Налог на прибыль (НДФЛ) = Дивиденды, начисленные участнику x Ставка (НДФЛ или ННП).

Ставка по налогу на прибыль при выплате дивидендов участнику-организации – резиденту РФ определяется п. 3 ст. 284 НК РФ. По общему правилу дивиденды, выплаченные российским организациям, облагаются налогом на прибыль по ставке 13%, ставка 0% применяется, если на дату принятия решения об их выплате российская организация, которой вы платите дивиденды, владеет не менее чем половиной уставного капитала Общества как минимум 365 дней подряд. См.:

Письма Минфина от 07.04.2016 № 03-03-06/1/19746, от 16.12.2015 № 03-03-06/1/73701

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Ставка по НДФЛ зависит от налогового статуса физического лица участника и определена ст. 224 НК РФ. Если дивиденды получает налоговый резидент РФ, применяется ставка НДФЛ 13%, если дивиденды получает нерезидент – применяется ставка 15%.

Если Общество получало от других организаций дивиденды, облагаемые у источника выплаты, то при выплате дивидендов с них уже был удержан налог, следовательно, второй раз такие полученные дивиденды облагаться налогом не должны.

В этой ситуации формула для определения суммы налога приведена в п. 5 ст. 275 НК РФ:

Н = К x Сн x (Д1 – Д2),

где Н – сумма налога, подлежащего удержанию;

К – отношение суммы дивидендов, подлежащих распределению в пользу налогоплательщика – получателя дивидендов, к общей сумме дивидендов, подлежащих распределению российской организацией;

Сн – налоговая ставка в размере 0% либо 13%;

Д1 – общая сумма дивидендов, подлежащая распределению российской организацией в пользу всех получателей;

Д2 – общая сумма дивидендов, полученных российской организацией в текущем отчетном (налоговом) периоде и предыдущих отчетных (налоговых) периодах к моменту распределения дивидендов в пользу налогоплательщиков – получателей дивидендов, при условии, что указанная сумма дивидендов ранее не учитывалась при определении налоговой базы, определяемой в отношении доходов, полученных российской организацией в виде дивидендов.

Если после вычисления получается отрицательная величина, обязанность по уплате налога не возникает.

Участники имеют право самостоятельно решать, каким способом и в каком порядке Общество будет выплачивать дивиденды. В отсутствие денег организация с согласия всех участников и при желании участника – получателя дивидендов может выплатить дивиденды имуществом, принадлежащим Обществу. Такой способ расчета с участниками не противоречит Закону № 14-ФЗ. Однако решение выплатить дивиденды имуществом может повлечь негативные налоговые последствия для организации – источника выплаты дивидендов. При передаче имущества участнику происходит смена собственника имущества, то есть реализация, что в соответствии со ст. 146 НК РФ приводит к появлению налогооблагаемой операции по НДС. Так, согласно позиции ФНС РФ, принимая во внимание, что при выплате дивидендов недвижимым имуществом право собственности на него переходит к участнику Общества, передача Обществом недвижимого имущества в счет выплаты учредителям дивидендов является объектом налогообложения НДС. См.:

Письмо ФНС России от 15.05.2014 № ГД-4-3/9367@ «О порядке исчисления НДС при передаче имущества в счет выплаты дивидендов»

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

Ситуация с НДС не бесспорна. По мнению ВАС РФ (Определение Верховного Суда РФ

от 31.07.2015 № 302-КГ15-6042 по делу № А58-341/2014), так как передача имущества в счет выплаты дивидендов не образует иной объект налогообложения, кроме дохода акционера, следовательно, она не является операцией, облагаемой у передающей стороны налогом на добавленную стоимость. Спорить организации или нет – решать самой организации, но вероятность спора велика.

Итак, организация решила выплатить дивиденды имуществом, например, основным средством.

Так как основное средство передается участнику в собственность (в счет выплаты распределенной в его пользу прибыли), Общество должно отразить в бухгалтерском учете выбытие этого объекта ОС (п. 29 ПБУ 6/01). Доходы и расходы от списания с бухгалтерского учета объектов ОС отражаются в бухгалтерском учете в качестве прочих доходов и расходов (п. 31 ПБУ 6/01).

Передача объекта ОС участнику отражается по дебету счета 75, субсчет 75-2, и кредиту счета 91 «Прочие доходы и расходы», субсчет 91-1 «Прочие доходы», в согласованной сторонами стоимости, равной сумме причитающихся участнику дивидендов, подлежащих выплате в натуральной форме.

Если для учета выбытия объектов ОС к счету 01 «Основные средства» открывается субсчет «Выбытие основных средств», то в дебет этого субсчета переносится стоимость выбывающего объекта, а в кредит – сумма накопленной амортизации. Таким образом, по окончании операции выбытия остаточная стоимость объекта ОС признается прочим расходом и списывается со счета 01 в дебет счета 91, субсчет 91-2 «Прочие расходы».

Если организация примет решение не спорить с налоговой службой в отношении исчисления НДС со стоимости имущества, то налоговая база будет определяться как стоимость переданного объекта ОС, исчисленная исходя из цен, определяемых в соответствии со ст. 105.3 НК РФ, без включения в них НДС (п. 1 ст. 154 НК РФ). Таким образом, налоговой базой по НДС признается согласованная сторонами стоимость объекта ОС, равная сумме начисленных участнику дивидендов (без учета НДС), в счет выплаты которых передан объект ОС (абз. 3 п. 1 ст. 105.3 НК РФ).

Сумма начисленных дивидендов, как было сказано ранее, в состав расходов организации не включается (п. 1 ст. 270 НК РФ), однако передача объекта ОС в счет выплаты начисленных дивидендов в соответствии с п. 1 ст. 39 НК РФ признается реализацией, а следовательно, при передаче ОС Общество должно отразить в налоговой базе выручку от реализации (без НДС), остаточную стоимость ОС включить в расходы (подп. 1 п. 1 ст. 268 НК РФ).

Аналогичные операции организация проведет при выплате дивидендов ТМЦ.

Еще один вопрос, который часто волнует бухгалтеров, – это выплата промежуточных дивидендов.

Согласно п. 1 ст. 28 Закона № 14-ФЗ Общество вправе ежеквартально, раз в полгода или раз в год принимать решение о распределении своей чистой прибыли между участниками Общества. Решение об определении части прибыли Общества, распределяемой между участниками Общества, принимается общим собранием участников Общества.

Таким образом, выплачивать дивиденды каждый квартал не запрещено. Все операции по выплате промежуточных дивидендов не будут отличаться от описанных нами выше. Но претензии налоговиков не исключены. Большая часть таких претензий со стороны налоговых органов связана с выплатой промежуточных дивидендов в сумме, превышающей размер нераспределенной прибыли по итогам отчетного периода.

Как мы помним, налоговым периодом по НДФЛ и налогу на прибыль является календарный год, никаких особенностей в части налогообложения промежуточных дивидендов ни гл. 23, ни гл. 25 НК РФ не установлено. При выплате промежуточных дивидендов применяется та же налоговая ставка, что и при выплате годовых дивидендов. Если Общество по итогам года получило прибыль в меньшем размере, чем по итогам промежуточной отчетнос-ти, либо показало убыток, то, по мнению налоговой службы, промежуточные дивиденды признаются безвозмездно переданными денежными средствами. См.:

Письмо ФНС России от 19.03.2009 № ШС-22-3/210@

Где найти:

Где найти:

ИБ Вопросы-ответы (Финансист)

А такие безвозмездно полученные доходы облагаются по обычной ставке, а не дивидендной.

Если выплата дивидендов проводится ежемесячно, участники – физические лица, то налоговая служба может посчитать такие выплаты денежными средствами «зарплатного» характера (Решение АС Самарской области от 13.11.2015 № А55-8231/2015). Соответственно, к таким дивидендам (полностью либо к сумме превышения), переквалифицированным по итогам года к иным доходам, будет применена общая ставка налога.

На этом пока всё. Продолжение темы сюжета – операции по выходу участника из Общества и продаже доли в ООО – ждите в следующих номерах журнала.

Где найти:

Где найти: