Еще по этой теме

Спортинвентарь в офисе: как учесть для НДФЛ, страховых взносов и налога на прибыль

Как сообщить о неудержанном НДФЛ за 2025 год в связи с поправками?

Спортинвентарь в офисе: как учесть для НДФЛ, страховых взносов и налога на прибыль

Как сообщить о неудержанном НДФЛ за 2025 год в связи с поправками?

Специально для бухгалтеров эксперты компании «ЭЛКОД» ежемесячно готовят и рассылают шпаргалку по важным событиям грядущего месяца, которая:

Из рассылки легко перейти к полезным ресурсам:

Изменение в регламенте отправки рассылки: начиная с 1 июля 2016 года пользователям, подписанным на «Дайджест новостей законодательства», рассылка «Важные дела и даты» отправляться не будет.

Чтобы получать полезную рассылку «Важные дела и даты», совершите несколько простых действий:

Минфин внес поправки в ФСБУ 4/2023 «Бухгалтерская (финансовая) отчетность»

ПБУ 18/02: разбираемся с постоянными и переменными разницами при подготовке годовой отчетности

Бухгалтерская отчетность за 2025 год: учимся на прошлых ошибках и сдаем отчетность успешно

Источник: Письмо ФНС России от 11.05.2016 № БС-4-11/8312

В письме от 11.05.2016 № БС-4-11/8312 ФНС заняла новую позицию по заполнению строки 120 раздела 2 при выплате отпускных. Теперь налоговое ведомство считает, что срок перечисления налога для отпускных должен быть перенесен на первый рабочий день (с учетом п. 7 ст. 6.1 НК РФ), если последний день месяца, в котором выплачены отпускные, пришелся на выходной или праздничный день.

Отметим, что еще в феврале ФНС считала, что в строке 120 раздела 2 надо указывать последний день месяца, даже если он приходится на выходной или праздничный день (см. письмо ФНС России от 25.02.2016 № БС-4-11/3058@).

Риски: в связи с неоднозначной позицией ФНС по заполнению строки 120 раздела 2 при выплате отпускных рекомендуем обратиться в свою инспекцию за соответствующими разъяснениями.

Источник: Федеральный закон от 02.06.2016 № 164-ФЗ

Власти продолжают поэтапное доведение МРОТ до величины прожиточного минимума трудоспособного населения, чтобы к 2020 году уравнять эти значения (часть 1 ст. 133 ТК РФ, ст. 421 ТК РФ). Федеральный закон от 02.06.2016 № 164-ФЗ предусматривает увеличение МРОТ сразу на 20,9%. Таким образом, с 1 июля минимальный размер оплаты труда (МРОТ) составит 7 500 рублей.

МРОТ в некоторых случаях участвует в расчете больничных и декретных пособий. Например, если за два года перед наступлением страхового случая у человека не было заработка или среднемесячная его величина оказалась меньше МРОТ, пособие назначается исходя из заработка, равного МРОТ в текущем году (п. 1.1 ст. 14 Федерального закона от 29.12.2006 № 255-ФЗ). Если же страховой стаж сотрудника меньше шести месяцев, его больничное либо декретное пособие за полный месяц не может превышать МРОТ (п. 6 ст. 7 и п. 3 ст. 11 Федерального закона от 29.12.2006 № 255-ФЗ).

На величине взносов в ПФР и ФФОМС, перечисляемых ИП «за себя», изменение МРОТ не скажется. Ведь такие взносы считаются исходя из МРОТ, установленного на начало года, за который ИП платит взносы (подп. 1 части 1.1 ст. 14 Закона № 212-ФЗ). Поэтому за 2016 год ИП будут платить страховые взносы «за себя» исходя из МРОТ в размере 6 204 рублей. Подтверждает это и информация, размещенная на официальном сайте Минтруда.

Возможности: учесть новый МРОТ правильно при расчете больничных и страховых взносов ИП «за себя».

Источник: Информация Росстата «Перечень респондентов, в отношении которых проводятся федеральные статистические наблюдения»

Росстат на своем официальном сайте обновил сервис, с помощью которого любая организация сможет узнать, попала ли она в перечень респондентов, в отношении которых в отчетном году проводятся федеральные статистические наблюдения. Об этом ведомство сообщило в официальной Информации.

Чтобы узнать, какие статистические формы необходимо сдать именно вашей организации, на странице получения уведомлений следует указать ОКПО или ОГРН компании, ввести защитный код и нажать кнопку «Перечень форм». Ресурс сформирует перечень отчетов, которые необходимо сдать.

Возможности: с помощью сервиса Росстата узнать, какие формы статотчетности и в какие сроки необходимо сдать именно вашей организации.

Источник: Приказ ФНС России от 13.04.2016 № ММВ-7-15/189@

С 31 мая 2016 года вступил в силу новый формат корректировочного счета-фактуры и документа об изменении стоимости товаров (работ, услуг), утвержденный приказом ФНС России от 13.04.2016 № ММВ-7-15/189@. Новый формат позволяет формировать в электронном виде документы, которые в зависимости от избранной налогоплательщиком функции могут быть использованы как:

Возможности: при наличии договоренности об электронном документообороте с контрагентами теперь есть возможность не только выставлять счета-фактуры в электронном виде, но и корректировать их, применяя УКД по новому формату.

Источник: Письмо ФНС России от 16.05.2016 № БС-3-11/2169@

Если последний день месяца выпадает на выходной или праздничный день, то это никак не повлияет на дату фактического получения дохода в виде заработной платы: в строке 100 формы 6-НДФЛ будет указываться именно последний день месяца, в котором начислена зарплата. Правила переноса сроков, установленные п. 7 ст. 6.1 НК РФ, в данном случае не действуют. Такие разъяснения дала ФНС в письме от 16.05.2016 № БС-3-11/2169@.

Возможности: при заполнении строки 100 формы 6-НДФЛ для дохода в виде зарплаты указывается последний день месяца, независимо от того, попал он на будни или выходные.

Источник: Письмо ФНС России от 04.05.2016 № БС-4-11/7928@

В письме от 04.05.2016 № БС-4-11/7928@ ФНС рассмотрела вопрос о необходимости сдачи 6-НДФЛ, если организация не выплачивала доходы физическим лицам. В этом случае обязанности по сдаче 6-НДФЛ у нее не возникает, так как она не будет признаваться налоговым агентом. Если инспекторы всё же наложат штраф или заблокируют счет, то можно подать возражения на штраф и сослаться на рассмотренное письмо ФНС.

При этом у компании есть право сдать нулевой расчет 6-НДФЛ, который налоговики должны принять в установленном порядке.

Возможности: согласно разъяснениям ФНС налоговые органы не вправе требовать представления нулевого расчета 6-НДФЛ.

Источник: Письмо ПФ РФ от 07.04.2016 № 09-19/4844

Если последний день для представления сведений по форме СЗВ-М приходится на выходной или нерабочий праздничный день, то ее можно сдать в ближайший следующий за ним рабочий день (часть 7 ст. 4 Закона № 212-ФЗ). Такой вывод сделал ПФР в письме от 07.04.2016 № 09-19/4844.

Риски: за несвоевременное представление сведений по форме СЗВ-М организации (предпринимателю) грозит штраф – 500 рублей за каждое застрахованное лицо, сведения о котором должны быть отражены в форме СЗВ-М, (ст. 17 Закона от 01.04.1996 № 27-ФЗ, Информация ПФР).

Источник: Федеральный закон от 30.05.2016 № 150-ФЗ

С 1 июля 2016 года положениями Федерального закона от 30.05.2016 № 150-ФЗ предусмот-рено, что вычет НДС по экспортируемым товарам (работам, услугам) можно будет получить в общеустановленном порядке. В настоящее время предусмотрено получение возмещения НДС по экспортируемым товарам (работам, услугам) на последнее число квартала, в котором собран полный комплект документов, подтверждающих нулевую ставку НДС.

Возможности: получить вычет НДС по товарам (работам, услугам), предназначенным на экспорт, в момент их принятия к учету.

Источник: Федеральный закон от 02.06.2016 № 178-ФЗ

Федеральным законом № 178-ФЗ от 02.06.2016 продлено действие системы налогообложения единого налога на вмененный доход (ЕНВД) до 1 января 2021 года как для организаций, так и для ИП. Ранее было предусмотрено, что ЕНВД прекратит действие 1 января 2018 года.

Возможности: наиболее простой льготный режим налогообложения для малого бизнеса можно будет применять до 1 января 2021 года. Кроме того, с 2017 все ИП (независимо от наличия работников) смогут уменьшать сумму ЕНВД на страховые взносы «за себя».

ФНС ответила на вопросы по исчислению страховых взносов с зарплаты директора ниже МРОТ

Продлен срок действия экспортных пошлин для ряда продовольственных товаров

Договор поставки: исчисляем налоги и оформляем «первичку» без ошибок

Источник: Приказ Минфина России от 17.05.2016 № 66н

С 1 апреля 2016 года введены в действие новые изменения в Указания о порядке применения бюджетной классификации Российской Федерации. Теперь учреждения смогут детализировать больше статей КОСГУ. При формировании своей учетной политики они смогут предусмотреть дополнительную детализацию по ст. ст. 120 «Доходы от собственности», 140 «Суммы принудительного изъятия», 330 «Увеличение стоимости непроизведенных активов», 530 «Увеличение стоимости акций и иных форм участия в капитале». Расширен перечень целевых статей расходов бюджетов.

ВОЗМОЖНОСТИ: правильно применить детализацию статей КОСГУ при формировании учетной политики.

Работодатель обязан письменно объяснить соискателю, почему не взял его на работу. На это отводится семь рабочих дней со дня получения от кандидата письменного требования (часть 5 ст. 64 ТК РФ).

На практике может возникнуть такая ситуация: соискатель прислал письмо с просьбой письменно указать причину отказа в приеме на работу и документальные доказательства того, что у принятого кандидата больший опыт работы, чем у него. По мнению эксперта, работодатель не обязан представлять соискателю такие доказательства. Однако сообщить причину отказа в письменном виде работодатель обязан.

Ведь, во-первых, заключение трудового договора с конкретным соискателем – это право, а не обязанность работодателя. И при отсутствии необходимых деловых качеств потенциального работника суды признают правомерным отказ ему в приеме на работу (п. 10 постановления Пленума Верховного суда РФ от 17.03.2004 № 2).

Кроме того, как отмечено в апелляционном определении Московского городского суда от 16.06.2014 по делу № 33-21072, работодатель вправе подбирать необходимые кадры в целях эффективной экономической деятельности и отдавать предпочтение другому кандидату на ту же должность.

К тому же, данные об опыте работы работника относятся к его персональным данным. А обработка персональных данных осуществляется с согласия их обладателя.

Возможности: по письменному запросу соискателя, которому было отказано в приеме на работу, работодатель обязан сообщить только причину отказа в письменной форме, без документальных доказательств того, что у принятого работника больший опыт работы.

Источник: Письмо Ростехнадзора от 08.05.2015 № 10-00-12/759

Изменение организационно-правовой формы организации не является основанием для прове-дения внеочередной проверки знаний у электротехнического персонала, как сообщил Ростехнадзор в письме от 08.05.2015 № 10-00-12/ 759. В таком случае необходимо переоформить удостоверения и журналы учета (протоколы) проверки знаний правил работы в электроустановках в комиссии, где проводилась проверка знаний.

Возможности: при реорганизации компании внеочередная проверка знаний у электротехнического персонала не требуется.

Минтруд введет перечень работ, запрещенных для несовершеннолетних

Возможность временного перевода к другому работодателю продлена на 2026 год

Источник: Федеральный закон от 02.06.2016 № 160-ФЗ

Подписан Федеральный закон от 02.06.2016 № 160-ФЗ, который направлен на устранение возможных нарушений права адвокатов на запрос сведений, необходимых для оказания квалифицированной юридической помощи.

В частности, в Федеральный закон от 31.05.2002 № 63-ФЗ введено понятие адвокатского запроса, которое ранее нормативно установлено не было, а также установлен срок ответа на запрос адвоката (30 дней со дня его получения) и исчерпывающий перечень оснований отказа в предоставлении запрошенных сведений.

Возможности: адвокаты получат возможность сослаться на конкретные нормы законодательства, позволяющие в целях оказания юридической помощи истребовать необходимые справки, характеристики и иные документы.

Источник: Письмо Минфина России от 04.05.2016 № 03-05-06-03/25825

Минфин России в письме от 04.05.2016 № 03-05-06-03/25825 дал разъяснения по поводу уплаты госпошлины при подаче искового заявления, содержащего несколько взаимосвязанных требований неимущественного характера.

Минфин указывает на идентичность положений НК РФ, касающихся особенностей уплаты госпошлины при обращении в суды общей юрисдикции, к мировым судьям (подп. 1 п. 1 ст. 333.20 НК РФ) и в арбитражные суды (подп. 1 п. 1 ст. 333.22 НК РФ).

Если в заявлении, поданном в арбитражный суд, объединено несколько взаимосвязанных требований неимущественного характера, то по смыслу подп. 1 п. 1 ст. 333.22 НК РФ уплачивается государственная пошлина за каждое самостоятельное требование.

Риски: при подаче искового заявления, содержащего несколько взаимосвязанных требований неимущественного характера, госпошлину придется уплатить за каждое самостоятельное требование.

Источник: Постановление Правительства РФ от 30.05.2016 № 477

Председатель Правительства РФ 30 мая подписал поправки в правила дорожного движения (ПДД), вводящие запрет на опасное вождение. Согласно тексту постановления Правительства РФ от 30.05.2016 № 477 опасным вождением предлагается считать резкие перестроения, обгоны и торможение, несоблюдение безопасной дистанции, то есть действия, «создающие угрозу гибели других водителей и людей на дороге». Понять, что сотрудники ГИБДД будут признавать агрессивной ездой, поможет специальный портал – www.опасноевождение.рф. На сайте представлены видеоматериалы, которые наглядно объясняют автомобилистам, что именно стоит считать опасным поведением на дорогах. Каждое видео получило характерное название.

Риски: велика вероятность, что новый вид нарушения станет поводом для злоупотреблений в отношении добросовестных водителей.

С 1 декабря 2025 года меняются правила уплаты утилизационного сбора при ввозе автомобилей

Источник: Закон Московской области от 13.05.2016 № 44/2016-ОЗ

Законом МО от 13.05.2016 № 44/2016-ОЗ установлен порядок предоставления органами местного самоуправления льгот и компенсаций народным дружинникам. Соответствующие изменения внесены в Закон МО «Об отдельных вопросах участия граждан в охране общественного порядка на территории Московской области».

Решение об установлении народным дружинникам льгот и компенсаций за счет средств местного бюджета принимается местными органами власти. Предоставление льгот и компенсаций народному дружиннику осуществляется местным органом власти в течение десяти рабочих дней со дня принятия такого решения.

Возможности: народные дружинники могут получать льготы и компенсации за счет средств местного бюджета. Для этого нужно подать соответствующее заявление в орган местного само-управления, которое должно быть рассмотрено в течение десяти рабочих дней.

Источник: Постановление Правительства Москвы от 24.05.2016 № 272-ПП

Постановлением Правительства Москвы от 24.05.2016 № 272-ПП внесены соответствующие изменения в постановление «О мерах имущественной поддержки субъектов малого предпринимательства, арендующих объекты нежилого фонда, находящиеся в имущественной казне города Москвы».

Указанной льготной ставкой могут воспользоваться субъекты малого предпринимательства, арендующие нежилые помещения, принадлежащие г. Москве, по действующим договорам, заключенным без проведения торгов, при использовании этих объектов для ведения определенных видов деятельности.

Возможности: субъекты малого предпринимательства, арендующие объекты нежилого фонда, находящиеся в имущественной казне г. Москвы, могут до 31.12.2016 пользоваться льготной ставкой арендной платы в размере 3 500 рублей за кв. м в год.

В Москве меняются ставки арендной платы за городские нежилые помещения

Как субъектам МСП в Московской области получить объекты недвижимости в аренду без проведения торгов

Как малому и среднему бизнесу поучаствовать в проекте «Зима в Москве»

В Москве дополнены правила размещения некапитальных объектов

Специалисты рекомендуют организациям восстанавливать суммы НДС, утверждая, что это безопасно с точки зрения налоговых рисков. А вот невосстановленный НДС является рискованным вариантом, который может повлечь претензии со стороны налоговых органов.

Давайте разберемся, почему эксперты пришли к такому выводу.

По рассматриваемому вопросу существует две диаметрально противоположные точки зрения. Так, Минфин и ФНС единогласно выступают за восстановление суммы НДС, ранее правомерно принятой к вычету. Что касается судебной практики – арбитры в подавляющем большинстве случаев выступают за отсутствие обязанности восстановления сумм входного НДС и встают на сторону налогоплательщиков.

Согласно п. 2 ст. 171 НК РФ налогоплательщик вправе принять к вычету суммы НДС, предъявленные ему при приобретении товаров либо уплаченные им при их ввозе на территорию РФ и иные находящиеся под ее юрисдикцией территории в предусмотренных данной нормой таможенных процедурах, если такие товары приобретаются для осуществления операций, признаваемых объектами налогообложения по НДС (кроме товаров, указанных в п. 2 ст. 170 НК РФ).

Случаи, когда суммы принятого к вычету НДС по товарам (работам, услугам), в том числе по основным средствам и нематериальным активам, имущественным правам, подлежат восстановлению, приведены в п. 3 ст. 170 НК РФ.

При этом ст. 170 НК РФ не предусматривает восстановления НДС, ранее принятого к вычету при списании товара с истекшим сроком годности, а также в случаях хищения товара, утилизации или недостачи, обнаруженной при инвентаризации.

Казалось бы, всё ясно – разрешено всё то, что не запрещено. Перечень случаев восстановления установлен, а утилизация там не поименована. Однако у контролирующих ведомств другое мнение по этому поводу.

Так, Минфин ссылается на то, что утилизация не является операцией, облагаемой НДС, следовательно, суммы входного НДС по сырью, использованному в производстве товаров, подлежат восстановлению.

Минфин считает, что НДС нужно восстановить в случаях списания ТМЦ в связи с невозможностью их дальнейшего использования по различным основаниям (например, морально устаревших товаров, в связи с истечением срока годности товаров, хищением, порчей, недостачей, уничтожением в результате пожара). Данная позиция была сформулирована в письмах Минфина России от 21.01.2016 № 03-03-06/1/1997, от 05.07.2011 № 03- 03-06/1/397, от 04.07.2011 № 03-03-06/ 1/387. Согласно разъяснениям УФНС России по г. Москве, НДС нужно восстановить в случае уничтожения товаров с истекшим сроком годности (письмо УФНС России по г. Москве от 25.11.2009 № 16-15/123920.1).

Иная позиция отражена в решениях ВАС РФ от 19.05.2011 № 3943/11, от 23.10.2006 № 10652/06, где указано, что ст. 170 НК РФ не предусматривает восстановления НДС, ранее принятого к вычету при списании товара с истекшим сроком годности. Помимо этого есть акты судов кассационной инстанции, в которых сделан аналогичный вывод применительно к случаям выявления брака, пропажи товаров, их уничтожения при пожаре и т.п. (постановления ФАС Московского округа от 15.07.2014 № Ф05-7043/2014 по делу № А40-135147/2013, от 31.01.2013 по делу № А41-19560/12, от 23.07.2012 по делу № А40-100625/11-116-282).

Как следует из писем Минфина, в случае утилизации бракованного товара поставщик обязан восстановить к уплате в бюджет суммы НДС, ранее принятые к вычету (см. например, письма Минфина России от 04.07.2011 № 03-03-06/1/ 387, от 19.05.2010 № 03-07-11/186, письмо УФНС России по г. Москве от 25.11.2009 № 16-15/ 123920.1). Специалисты ведомства аргументируют это тем, что на основании ст. ст. 39 и 146 НК РФ выбытие товаров по причинам, не связанным с реализацией или безвозмездной передачей (например, утилизацией), не является объектом налогообложения по НДС. Обращаем ваше внимание на то, что во всех письмах Минфина проскальзывает лаконичная фраза, что согласно п. 2 ст. 171 НК РФ суммы налога на добавленную стоимость, предъявленные налогоплательщику при приобретении товаров, подлежат вычетам в случае использования этих товаров для осуществления операций, признаваемых объектами налогообложения налогом на добавленную стоимость. Иной аргументации или подробного анализа указанных норм Налогового кодекса ведомство не приводит. И на основании этих норм везде указывается один и тот же вывод: суммы налога, ранее правомерно принятые к вычету по товарно-материальным ценностям, списанным из-за невозможности их дальнейшего использования, нужно восстановить. И такой точки зрения финансисты придерживаются уже давно.

Однако в письме ФНС России от 21.05.2015 № ГД-4-3/8627@ чиновники выразили иное мнение. В нем налоговики ссылались на письмо Минфина России от 07.11.2013 № 03-01-13/01/47571, согласно которому налоговые органы должны руководствоваться актами и письмами ВАС РФ и Верховного суда РФ, если письменные разъяснения Минфина России идут с ними вразрез. Как уже отмечалось выше, по мнению ВАС РФ (решение от 23.10.2006 № 10652/06), в случаях, не перечисленных в п. 3 ст. 170 НК РФ, суммы НДС не подлежат восстановлению. Поэтому фискалы в данном письме пришли к выводу, что НДС, ранее правомерно принятый к вычету при выбытии имущества в результате пожара, восстановлению не подлежит.

Однако в 2016 году финансисты по-прежнему продолжают указывать на необходимость восстановления НДС (письмо Минфина от 21.01.2016 № 03-03-06/1/1997).

Организации, не согласные с позицией Минфина, могут рассчитывать на поддержку со стороны судей.

Так, в постановлении ФАС Московского округа от 23.07.2012 по делу № А40-100625/11-116-282 суд указал, что гл. 21 Налогового кодекса Российской Федерации не обязывает налогоплательщика производить восстановление принятого к вычету входного НДС в случае списания бракованной продукции. НДС, принятый к вычету, подлежит восстановлению только в случаях, перечисленных в п. 3 ст. 170 Налогового кодекса Российской Федерации. А поскольку приведенный в указанной статье перечень является закрытым, то требования о восстановлении НДС по материалам, работам, услугам, израсходованным при производстве впоследствии забракованной продукции, неправомерны.

Примеров, когда арбитры посчитали, что в случае утилизации и списания бракованного, испорченного товара нет обязанности восстанавливать НДС, ранее принятый к вычету при приобретении или создании товара, более чем достаточно.

ФАС Московского округа от 31.01.2013 по делу № А41-19560/12 вынес постановление по следующей ситуации.

Общество N обратилось в Арбитражный суд Московской области с заявлением о признании недействительным решения Инспекции ФНС России. Как установлено судами первой и апелляционной инстанций, Обществом производилось уничтожение федеральных специальных марок в связи с утилизацией забракованной продукции (коньяка). Контролирующие органы в данном деле ссылались на то, что Обществом не восстановлена сумма налога на добавленную стоимость. Суд установил, что законодательство о налогах и сборах не содержит норм, обязывающих налогоплательщика при списании товаров по причине утилизации по указанным выше причинам восстанавливать суммы НДС, ранее правомерно принятые к вычету.

Однако Инспекция настаивала на том, что при решении вопроса о восстановлении НДС, ранее принятого к вычету, следует руководствоваться общими принципами применения налоговых вычетов, ссылаясь на подп. 1 п. 2 ст. 171, п. 1 ст. 39 НК РФ. Но если обратиться к первой норме, то в соответствии с подп. 1 п. 2 ст. 171 НК РФ вычетам подлежат суммы налога, предъявленные налогоплательщику в отношении товаров, приобретаемых для осуществления операций, признаваемых объектами налогообложения.

Поскольку марки были приобретены для осуществления операций, признаваемых объектами налогообложения, вышеназванный довод Инспекции не может быть принят во внимание, как категорично заметил суд. То обстоятельство, что марки в дальнейшем были уничтожены в связи с утилизацией забракованной продукции, истечением срока исполнения обязательств, не меняет цели их приобретения для осуществления реализации коньяка.

В связи с этим арбитры постановили, что не принимается во внимание ссылка Инспекции на приказы Минфина России, толкующие нормы налогового законодательства в ином ключе.

В результате заявление Общества было удовлетворено, поскольку обязанность по уплате в бюджет ранее правомерно принятой к зачету суммы налога на добавленную стоимость должна быть предусмотрена законом, а налогоплательщик правомерно применил вычеты по акцизам в отношении уничтоженных некачественных бутылок коньяка.

В постановлении ФАС Московского округа от 04.10.2013 по делу № А40-149597/12 арбитры пришли к выводу, что налогоплательщик не должен восстанавливать НДС в случае списания товара с истекшим сроком годности, а также в случае его хищения или недостачи, обнаруженной в процессе инвентаризации. А п. 3 ст. 170 НК РФ содержит исчерпывающий перечень обстоятельств, при которых налогоплательщик обязан восстановить принятый к вычету НДС.

И наконец, решение ВАС РФ от 19.05.2011 № 3943/1, в котором суд признал недействующим п. 4 письма Минфина России от 07.03.2007 № 03-07-15/29 и указал, что ст. 170 НК РФ не предусматривает восстановления НДС, ранее принятого к вычету при списании товара с истекшим сроком годности.

Общество C обратилось в Высший Арбитражный Суд Российской Федерации с заявлением о признании недействующими пп. 1 и 4 письма Министерства финансов Российской Федерации от 07.03.2007 № 03-07-15/29 «О порядке применения налога на добавленную стоимость, а также регистрации счетов-фактур в Книге покупок и Книге продаж при возврате товаров». В заявлении, поданном в Высший Арбитражный Суд Российской Федерации, Общество утверждает, что пп. 1 и 4 письма Минфина России противоречат законодательству о налогах и сборах.

Заявитель настаивал, что положения п. 4 незаконны и не подлежат применению, поскольку законодательство Российской Федерации о налогах и сборах не содержит норм, обязывающих налогоплательщика при списании товаров по истечении срока годности восстанавливать суммы налога на добавленную стоимость, ранее правомерно принятые к вычету.

Согласно п. 4 указанного письма Минфина России, если возвращенный продавцу товар в дальнейшем не используется им для осуществления операций, признаваемых объектами налогообложения, то суммы налога, принятые к вычету при приобретении товаров, использованных для производства и реализации возвращенных товаров, подлежат восстановлению и уплате в бюджет.

Рассмотрев доводы, изложенные в заявлении Общества, отзывах и ходатайстве Министерства финансов Российской Федерации, исследовав представленные доказательства, суд пришел к выводу, что заявление Общества подлежит удовлетворению по следующим основаниям.

Пункт 3 ст. 170 Кодекса предусматривает случаи, при которых суммы налога, принятые к вычету налогоплательщиком по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, имущественным правам, подлежат восстановлению. Однако списание товаров с истекшими сроками годности к числу случаев, перечисленных в п. 3 ст. 170 Кодекса, не относится.

Согласно ст. 23 Кодекса на налогоплательщике лежит обязанность уплачивать законно установленные налоги. Следовательно, обязанность по уплате в бюджет ранее правомерно принятой к зачету суммы налога на добавленную стоимость должна быть предусмотрена законом.

Поэтому оспариваемый п. 4 письма Минфина России, содержащий положение, возлагающее на налогоплательщиков обязанность по восстановлению в бюджет ранее принятых к вычету сумм налога на добавленную стоимость, не предусмотренную Кодексом, был признан в части указанного пункта недействующим и не соответствующим Кодексу.

Таким образом, судебная практика делает однозначный вывод: обязанность по восстановлению в бюджет ранее принятых к вычету сумм налога на добавленную стоимость, не предусмотренная ст. 170, не соответствует положениям Налогового кодекса РФ.

Тем не менее, учитывая позицию финансистов, которая не меняется уже более десяти лет, стоит быть готовым к тому, что налогоплательщику, который не захочет восстанавливать суммы входного НДС, придется отстаивать свою позицию в суде.

Исходя из вышесказанного, можно сделать вывод о том, что, несмотря на то, что Минфин настаивает на своей прежней позиции, организации вправе не восстанавливать суммы НДС. В случае возникновения претензий со стороны налоговиков налогоплательщик может отстоять свою позицию в суде, на что указывает судебная практика. Однако при желании разрешения спорной ситуации в суде организации следует учитывать целесообразность разбирательства, принимая во внимание размер суммы «НДС раздора».

Минфин разъяснил, в каком случае можно принять к вычету НДС с услуг по транспортировке вахтовиков

Какую ставку НДС применять в переходном периоде: разъясняет ФНС

Переходный НДС: с ОСН на УСН, с УСН на ОСН, с «без НДС» на «с НДС»

ВОПРОС:

Впервые столкнулись с такой операцией: купили дебиторскую задолженность и теперь ее продаем. Я так понимаю, что мы продаем имущественные права, причем в результате сделки получаем убыток. В какие сроки в налоговом учете возникают доходы и расходы, где в декларации по налогу на прибыль будет отражен убыток?

Ответ:

В Вашем случае речь идет о договорах цессии. Согласно ст. ст. 382 и 385 ГК РФ цессия (уступка требования) – это договор, по которому первоначальный кредитор передает новому кредитору право требовать от своего должника исполнения обязательства (погашения долга, поставки товаров и т.п.). Изначально приобретая денежное требование (как Вы сказали – «дебиторскую задолженность»), Вы стали новым кредитором (цессионарием). Уступая новой организации право требования долга, также заключаете договор уступки требования (договор цессии), по которому право денежного требования переходит к третьему лицу. В данном случае говорят о переуступке права требования к должнику. При реализации имущественного права, которое представляет собой право требования долга, налоговая база по налогу на прибыль определяется с учетом положений, установленных ст. 279 Налогового кодекса. Это следует из п. 2.1. ст. 268 НК РФ. Согласно п. 3 ст. 279 НК РФ при дальнейшей реализации права требования долга налогоплательщиком, купившим это право требования, то есть при переуступке, указанная операция рассматривается как реализация финансовых услуг.

Объем дохода (выручка от реализации финансовых услуг) при переуступке определяется как стоимость имущества, причитающегося Вашей организации при последующей уступке права требования. При этом согласно п. 3 ст. 279 НК РФ Вы имеете право уменьшить свой доход на сумму расходов по приобретению указанного права требования долга, то есть на сумму, уплаченную по первичному договору цессии.

Порядок отражения доходов при исчислении налога на прибыль методом начисления установлен ст. 271 НК РФ. В п. 5 сказано, что при реализации новым кредитором, получившим указанное требование, финансовых услуг дата получения дохода определяется как день последующей уступки данного требования. Дата подписания договора уступки права требования подтвердит дату дохода. Таким образом, всю сумму, причитающуюся Вам по договору (без НДС), Вы включаете в состав выручки, а затраты на приобретение требования (без НДС) включают в состав расходов, связанных с производством и реализацией.

Никаких особенностей учета убытка при переуступке права требования долга Кодексом не установлено. Эти особенности присутствуют при первичной уступке права требования долга продавцом товаров (работ, услуг). К Вашей ситуации это не относится. Поэтому убыток, полученный от переуступки требования, цессионарий, то есть Ваша организация, может полностью учесть в расходах в периоде, когда подписан договор цессии.

Представляя декларацию за отчетный (налоговый) период, в котором подписали договор цессии, Вы отразите выручку от реализации имущественных прав в строке 013 приложения № 1 к листу 02, а сумма Ваших расходов на приобретение требования должна быть отражена в строке 059 приложения № 2 к листу 02. Иными словами, финансовый результат этой операции отдельно в декларации не отражается.

ВОПРОС:

Организация на УСНО (объект – доходы, уменьшенные на расходы) занимается оптовой торговлей ювелирными изделиями. Товар, приобретенный нашими клиентами из других регионов, мы отправляем посылками. В договорах поставки указано, что право собственности на товар переходит к покупателю после оплаты товара. Сами же товар оплачиваем нашим поставщикам согласно договорам в установленные сроки. В какой момент у нас возникают расходы по приобретенным товарам: в момент отправки посылки и оплаты поставщику или на момент оплаты товара нашими покупателями?

Ответ:

Учет расходов на «упрощенке» имеет свои особенности.

Во-первых, учесть можно только те расходы, которые поименованы в ст. 346.16 НК РФ. Расходы по оплате стоимости товаров, приобретенных для дальнейшей реализации (уменьшенные на НДС), а также расходы, связанные с приобретением и реализацией указанных товаров, в том числе расходы по хранению, обслуживанию и транспортировке товаров, учитываются при применении УСНО (подп. 23 п. 1 ст. 346.16 НК РФ). Естественно, при условии выполнения требований ст. 252 НК РФ необходимо экономическое обоснование и документальное подтверждение. Купля-продажа ювелирных изделий – это Ваша предпринимательская деятельность, связанная с получением доходов, и у Вас имеются первичные документы, подтверждающие приобретение товаров у Ваших поставщиков.

Во-вторых, согласно п. 2 ст. 346.17 НК РФ расходами налогоплательщика признаются затраты только после их фактической оплаты. Оплатой товаров (работ, услуг) и (или) имущественных прав признается прекращение обязательства налогоплательщика – приобретателя товаров (работ, услуг) и (или) имущественных прав перед продавцом, которое непосредственно связано с поставкой этих товаров (выполнением работ, оказанием услуг) и (или) передачей имущественных прав. На «упрощенке» кассовый порядок учета, поэтому условие по оплате приобретенных Вами у поставщиков ювелирных изделий – необходимое требование учета расходов.

И третье условие учета расходов: расходы по оплате стоимости товаров, приобретенных именно для дальнейшей реализации, учитываются по мере реализации указанных товаров. Согласно разъяснениям ФНС РФ (письмо ФНС РФ от 24.11.2010 № ШС-37-3/16197@) расходы на оплату товаров, предназначенных для дальнейшей реализации, признаются в составе расходов при исчислении УСНО после фактической передачи товаров покупателю, независимо от того, оплачены они покупателем или нет. Однако само понятие «реализация» – общее для всех глав Налогового кодекса РФ и дано в ст. 39 НК РФ. Реализацией товаров признается передача на возмездной и безвозмездной основе права собственности на товары. Согласно ст. 223 ГК РФ право собственности у приобретателя вещи по договору возникает с момента ее передачи, если иное не предусмотрено законом или договором. Вашим договором установлено, что переход права собственности связан с оплатой ювелирных изделий, а следовательно, Ваша реализация приходится на день оплаты. Поэтому расходы по оплаченным товарам возникают у Вас в учете по мере оплаты товаров Вашими покупателями.

Можно ли погасить налоговый долг дебиторской задолженностью: отвечает УФНС

Приобретение товаров у неплательщиков НДС: особенности вычета «входного» НДС

Переходный НДС: с ОСН на УСН, с УСН на ОСН, с «без НДС» на «с НДС»

УСН: отчетность за 2025 год. Что ждёт «упрощенца» в 2026 году

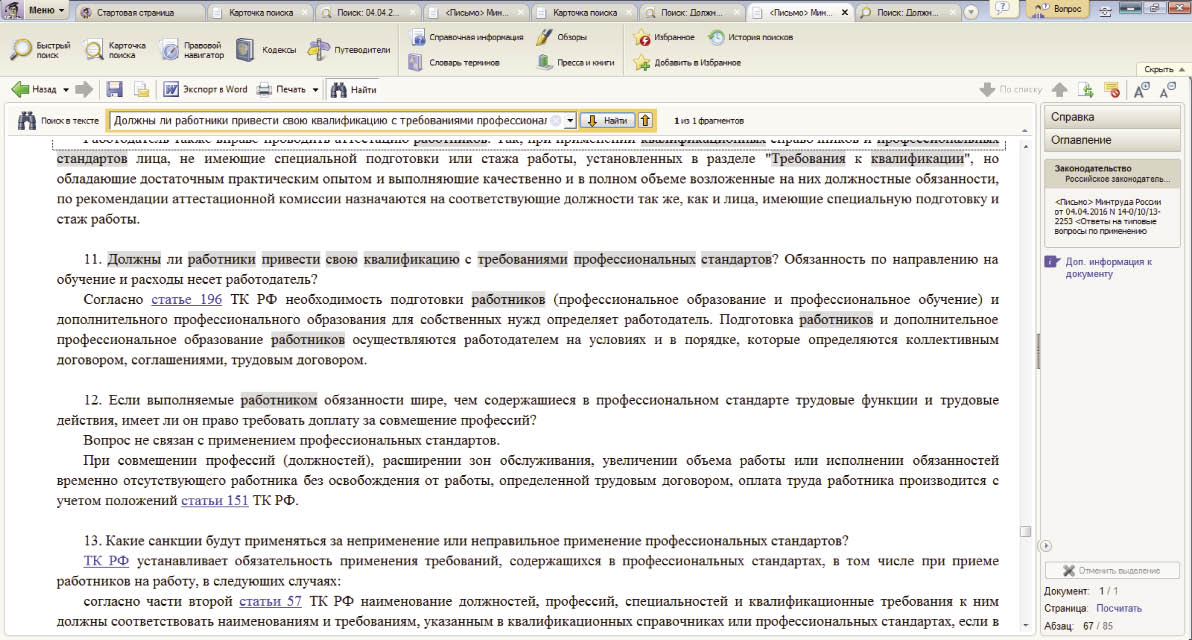

К сожалению, по-прежнему самыми распространенными вопросами являются вопросы применения профессиональных стандартов работодателями в зависимости от форм собственности. Минтруд России подготовил ответы на типовые вопросы по применению профессиональных стандартов. См.:

Письмо Минтруда от 04.04.2016 № 14-0/10/13-2253

Где найти:

Где найти:В частности, специалисты Минтруда обобщили следующие типичные вопросы:

В каких случаях применение профессиональных стандартов является обязательным? Обязаны ли работодатели применять требования к квалификации работников, содержащиеся в профессиональных стандартах, в том числе при приеме на работу? В чем заключаются изменения с 1 июля 2016 года, если требования к квалификации, в части которых будет обязателен профессиональный стандарт, ранее установлены законами и иными нормативными правовыми актами?

ТК РФ устанавливает обязательность применения требований, содержащихся в профессиональных стандартах, в том числе при приеме работников на работу, в следующих случаях:

На что хотелось бы обратить внимание наших читателей: многие ждут 1 июля как «День X», после которого «что-то» должно кардинально измениться в работе. Но давайте внимательнее присмотримся к тем нормам, которые устанавливают обязанность применять профессиональные стандарты работодателям.

Во-первых, требование части 2 ст. 57 ТК РФ об обязательности применения только квалификационных справочников, если с выполнением работ по этим должностям, профессиям, специальностям связано предоставление компенсаций и льгот либо наличие ограничений, было в ТК РФ и до 15.12.2012. С 15.12.2012 Федеральным законом от 03.12.2012 № 236-ФЗ «О внесении изменений в Трудовой кодекс Российской Федерации и статью 1 Федерального закона ''О техническом регулировании''» соответствующий абзац ТК РФ был дополнен обязанностью работодателей ориентироваться или на квалификационные справочники, или на профессиональные стандарты. При этом в настоящее время до отмены квалификационных справочников должностей работодатель самостоятельно принимает решение, какой нормативный правовой акт он использует, за исключением случаев, предусмотренных федеральными законами и иными нормативными правовыми актами Российской Федерации (норма части 2 ст. 57 ТК РФ – альтернативная).

На сайте http://regulation.gov.ru/projects# npa=48212 размещен проект разъяснений Минтруда по вопросам применения профессиональных стандартов.

Где найти:

Где найти:Минтруд в данном проекте также разъясняет: если наименования должностей, профессий, специальностей содержатся и в квалификационных справочниках, и в профессиональных стандартах, то работодатель самостоятельно определяет, какой нормативный правовой акт использует, за исключением случаев, предусмотренных федеральными законами и иными нормативными правовыми актами Российской Федерации.

Во-вторых, если требования к квалификации работников установлены ТК РФ, другими федеральными законами, иными нормативными правовыми актами Российской Федерации, то независимо от наличия профессиональных стандартов соблюдение требований к квалификации работников работодатель обязан выполнять в силу выше- перечисленных нормативных правовых актов. То есть кардинальных изменений с 1 июля 2016 года не происходит.

ВОПРОС:

Нашему установщику кондиционеров по итогам спецоценки установлены вредные условия труда II степени, т.е. ему полагаются доплата за работу во вредных условиях труда (в соответствии со ст. 147 ТК РФ) и дополнительный оплачиваемый отпуск не менее семи календарных дней. Означает ли это, что применение профстандарта в части наименования должности и квалификационных требований обязательно?

В части 2 ст. 57 ТК РФ речь идет о связи предоставления льгот и компенсаций или наличия ограничений с выполняемой работой. Для установщиков кондиционеров ни федеральными законами, ни иными нормативными правовыми актами не установлены льготы, компенсации или ограничения, в связи с чем применение профессионального стандарта только по критерию «предоставление гарантий и компенсаций на основании спецоценки» не является обязательным.

При этом если работник занят на видах работ, названных в ст. 30 Федерального закона от 28.12.2013 № 400-ФЗ «О страховых пенсиях»,

Где найти:

Где найти:вредные условия труда подтверждены результатами специальной оценки условий труда (или до 01.01.2014 – аттестацией рабочих мест), работодатель уплачивает страховые взносы по дополнительному тарифу в соответствии со ст. 33.2 Федерального закона от 15.12.2001 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации»,

Где найти:

Где найти:применение квалификационных справочников или профессиональных стандартов в части наименования должности (профессии) и квалификационных требований к ней обязательно.

В Письме от 04.04.2016 № 14-0/10/13-2253 Минтруд разъясняет, что в перспективе планируется замена ЕТКС и ЕКС профессиональными стандартами, а также отдельными отраслевыми требованиями к квалификации работников, утверждаемыми законодательными и иными нормативными правовыми актами, которые имеются уже и в настоящее время (например, в сфере транспорта и др.). Но такая замена, по мнению Минтруда России, будет происходить в течение достаточно длительного периода.

ВОПРОС:

Что понимается под ограничениями в части 2 ст. 57 ТК РФ?

Среди ограничений при работе на должностях можно выделить, например, должности, которые не могут занимать женщины или лица, не достигшие 18 лет; лица, имеющие заболевания, которые не позволяют им занимать соответствующие должности. Соответственно, наименование должностей, на которых предусмотрены вышеперечисленные ограничения, должны соответствовать наименованию должностей, предусмотренных профессиональными стандартами или квалификационными справочниками.

В силу ст. 253 ТК РФ ограничивается применение труда женщин на работах с вредными и (или) опасными условиями труда, а также на подземных работах, за исключением нефизических работ или работ по санитарному и бытовому обслуживанию.

Запрещается применение труда женщин на работах, связанных с подъемом и перемещением вручную тяжестей, превышающих предельно допустимые для них нормы.

Перечни производств, работ и должностей с вредными и (или) опасными условиями труда, на которых ограничивается применение труда женщин, и предельно допустимые нормы наг-рузок для женщин при подъеме и перемещении тяжестей вручную утверждены постановлением Правительства РФ от 25.02.2000 № 162.

Где найти:

Где найти:Согласно ст. 265 ТК РФ запрещается применение труда лиц в возрасте до 18 лет на работах с вредными и (или) опасными условиями труда, на подземных работах, а также на работах, выполнение которых может причинить вред их здоровью и нравственному развитию (игорный бизнес, работа в ночных кабаре и клубах, производство, перевозка и торговля спиртными напитками, табачными изделиями, наркотическими и иными токсическими препаратами, материалами эротического содержания).

Запрещаются переноска и передвижение работниками в возрасте до 18 лет тяжестей, превышающих установленные для них предельные нормы.

Перечень работ, на которых запрещается применение труда работников в возрасте до 18 лет, а также предельные нормы тяжестей утверждены постановлением Правительства РФ от 25.02.2000 № 163.

Где найти:

Где найти:ВОПРОС:

Каковы порядок и особенности применения профстандартов для государственных и муниципальных служащих?

Как уже отмечалось, обязательность применения профстандартов не зависит от организационно-правовой формы работодателя, однако для государственных, муниципальных служащих Постановлением Правительства РФ будут предусмотрены свои особенности. В настоящее время завершается этап публичных обсуждений указанного проекта, с текстом которого можно ознакомиться на сайте http://regulation.gov.ru/projects#npa=38639. В Письме от 04.04.2016 № 14-0/10/13-2253 Минтруд России рекомендует данным организациям провести анализ профессиональных компетенций работников на соответствие профессиональным стандартам, при необходимости составить план подготовки работников и дополнительного профессионального образования работников в рамках бюджета на соответствующий год.

При этом в письме от 12.04.2016 № 14-3/10/П-2108 Минтруд федеральным органам исполнительной власти поручает в срок до 1 мая 2016 года направить в подведомственные организации информацию о принятии и представлении в федеральный орган исполнительной власти в срок до 20 мая 2016 года локального нормативного акта об утверждении плана-графика внедрения профессионального стандарта.

Планируется, что:

Минтруд России рекомендует включить следующие мероприятия в план-график внедрения профстандартов:

Рекомендуемые мероприятия в план-график внедрения профессиональных стандартов (на уровне организации)

|

№ |

Наименование мероприятия |

Ожидаемые результаты (вид документа) |

Количество профессиональных стандартов и численность работников по профессиям / должностям |

|

1 |

Определение профессиональных стандартов, планируемых к использованию в организации |

Количество и наименования профессиональных стандартов, планируемых к применению, с указанием профессиональных стандартов, обязательных к применению (наименования указать в приложении). Всего: |

|

|

План на отчетный период (2016 год, 2017 год...) |

|

||

|

2 |

Определение должностей / профессий в организации, по которым необходима разработка профессиональных стандартов |

Перечень наименований профессиональных стандартов, необходимых к разработке |

|

|

3 |

Определение необходимости профессио- нальной подготовки и / или дополнительного профессионального образования работников на основе анализа квалификационных требований профессиональных стандартов |

Численность работников, для которых необходимы профессиональная подготовка и / или дополнительное профессиональное образование. Всего: |

|

|

План на отчетный период (2016 год, 2017 год...) |

|

||

|

4 |

Разработка и реализация плана профессиональной подготовки и / или дополнительного профессионального образования работников с учетом положений профессиональных стандартов |

План с указанием численности работников по годам исходя из финансовых возможностей организации |

|

|

План на отчетный период (2016 год, 2017 год…) |

|

ВОПРОС:

Где посмотреть перечень принимаемых профессиональных стандартов?

Необходимая для работы информация о наличии профессиональных стандартов и их применении размещена на сайте Минтруда России http://profstandart.rosmintrud.m, а также в справочной правовой системе КонсультантПлюс.

ВОПРОС:

Утвержденные Минтрудом России профессиональные стандарты являются нормативными правовыми актами. Согласно части 1 ст. 195.3 ТК РФ, если ТК РФ, другими федеральными законами, иными нормативными правовыми актами Российской Федерации установлены требования к квалификации, необходимой работнику для выполнения определенной трудовой функции, профессиональные стандарты в части указанных требований обязательны для применения работодателями. Означает ли данная норма, что содержащиеся в профессиональных стандартах требования являются обязательными для применения?

Минтруд в Письме от 04.04.2016 разъясняет, что при применении вышеуказанного положения ст. 195.3 ТК РФ под иными нормативными правовыми актами имеются в виду постановления и распоряжения Правительства Российской Федерации, приказы федеральных органов исполнительной власти, которые устанавливают специальные требования к работникам, выполняющим те или иные трудовые обязанности, носящие нормативный правовой характер (например, приказы Минтранса России и др.). В этом случае в части требований применяются данные нормативные правовые акты. Аналогичные пояснения содержатся в проекте разъяснений Минтруда по применению профстандартов. Тем самым Минтруд окончательно развенчивает миф о том, что если требования к квалификации содержатся в профстандарте, то применение профстандарта как нормативно-правового акта обязательно.

Обратите внимание: Минтруд в Письме от 04.04.2016 отвечает также на такой распространенный вопрос работодателей:

Требования профессионального стандарта должны быть прописаны в трудовом договоре / должностной инструкции работника в полном объеме, или могут быть какие-либо допущения?

По мнению Минтруда, работодатель определяет содержание трудового договора и должностные обязанности работников с учетом ст. 57 ТК РФ, при этом профессиональный стандарт может быть применен как рекомендательный методический документ, кроме содержащихся в нем требований, предусмотренных ТК РФ, другими федеральными законами, иными нормативными правовыми актами Российской Федерации. От себя добавим, что даже если требование профстандарта обязательно в силу части 2 ст. 57 ТК РФ или требования к квалификации установлены ТК РФ, федеральным законом или иным нормативно-правовым актом, законодательством не установлена обязанность переписывать в должностную инструкцию весь профессиональный стандарт в части знаний, умений и трудовых действий. Помните: профессиональный стандарт – комплексный документ, в котором прописываются трудовые функции для группы работников, конкретное содержательное наполнение трудовой функции работника определяет работодатель.

Очень важный момент: изменить перечень выполняемой работы работникам можно только с их письменного согласия. Не поможет в этом работодателям и ст. 74 ТК РФ, позволяющая по причинам организационного или технологического характера изменять условия трудового договора, предупредив работников за два месяца, т.к. частью 1 ст. 74 ТК РФ установлен запрет на изменение по инициативе работодателя трудовой функции работника. Кроме того, ст. 60 ТК РФ запрещает работодателю требовать от работника выполнения работы, не предус- мотренной трудовым договором.

ВОПРОС:

Обязательно ли применение профессионального стандарта в коммерчес-кой организации для специалиста по охране труда?

Так как часть 1 ст. 217 ТК РФ устанавливает требования к специалисту по охране труда в части наличия соответствующей подготовки или опыта работы в этой области, полагаем, что требования профессионального стандарта «Специалист в области охраны труда», утвержденного Приказом Минтруда России от 04.08.2014 № 524н, является обязательным. Стоит напомнить, что базовые требования к образованию и опыту работы устанавливаются разные в зависимости от выполняемой трудовой функции и уровня квалификации.

Рассмотрим на примере: если в трудовую функцию специалиста по охране труда входит обеспечение подготовки работников в области охраны труда, то это 6-й квалификационный уровень, профстандартом установлены следующие базовые требования к образованию, обучению и опыту работы:

|

Требования к образованию и обучению |

Высшее образование по направлению подготовки «Техносферная безопасность» либо соответствующим ему направлениям подготовки (специальностям) по обеспечению безопасности производственной деятельности, либо высшее образование и дополнительное профессиональное образование (профессиональная переподготовка) в области охраны труда, либо среднее профессиональное образование и дополнительное профессиональное образование (профессиональная переподготовка) в области охраны труда |

|

Требования к опыту практичес-кой работы |

Без предъявления требований к опыту практической работы, а при наличии среднего профессионального образования – стаж работы в области охраны труда не менее трех лет |

|

Особые условия допуска к работе |

При наличии у работодателя опасных производственных объектов – соответствующая подготовка и аттестация в области промышленной безопасности |

Если же специалист по охране труда занимается распределением полномочий, ответственности, обязанностей по вопросам охраны труда и обоснованием ресурсного обеспечения, то возможные наименования должностей – руководитель службы охраны труда, специалист по охране труда. А базовые требования к образованию, обучению и опыту работы следующие:

|

Требования к образованию и обу-чению |

Высшее образование по направлению подготовки «Техносферная безопасность» либо соответствующим ему направлениям подготовки (специальностям) по обеспечению безопасности производственной деятельности, либо высшее образование и дополнительное профессиональное образование (профессиональная переподготовка) в области охраны труда |

|

Требования к опыту практичес-кой работы |

Не менее пяти лет в области охраны труда |

|

Особые условия допуска к работе |

При наличии у работодателя опасных производственных объектов – соответствующая подготовка и аттестация в области промышленной безопасности |

ВОПРОС:

Должен ли кадровый работник быть аттестован (иметь удостоверение или сертификат)?

Для корректного ответа на данный вопрос необходимо знать точную трудовую функцию кадрового работника. Еще раз обращаем внимание на то, что базовые требования к образованию и опыту работы зависят от выполняемой работником трудовой функции и уровня квалификации. Профстандарт «Специалист по управлению персоналом» не является обязательным для применения (не подпадает под часть 2 ст. 57 ТК РФ, и нет требований в ТК РФ, ином федеральном законе, нормативном правовом акте к квалификации). Если кадровый работник выполняет только функцию по документационному обеспечению работы с персоналом, его должность находится на 5-м квалификационном уровне, требования к образованию в этом случае, установленные профстандартом (который не обязателен для применения) следующие:

Требования к опыту практической работы отсутствуют. См.:

Приказ Минтруда России от 06.10.2015 № 691н «Об утверждении профессионального стандарта ''Специалист по управлению персоналом''»

Где найти:

Где найти:ВОПРОС:

Квалификационный справочник работников воздушного транспорта в общих положениях к справочнику предполагает, что если работник не имеет соответствующего образования или стажа работы на соответствующих должностях, но имеет достаточный опыт, обладает дос- таточными умениями и навыками, то он может быть признан соответствующим занимаемой (назначаемой) должности. Как сейчас быть с такими работниками, не имеющими образования по профилю?

В п. 10 Письма от 04.04.2016 № 14-0/10/13-2253 Минтруд разъясняет, что работодатель вправе проводить аттестацию работников. Так, при применении квалификационных справочников и профессиональных стандартов лица, не имеющие специальной подготовки или стажа работы, установленных в разделе «Требования к квалификации», но обладающие достаточным практическим опытом и выполняющие качественно и в полном объеме возложенные на них должностные обязанности, по рекомендации аттестационной комиссии назначаются на соответствующие должности так же, как и лица, имеющие специальную подготовку и стаж работы.

Отметим, что если у работника отсутствует достаточное для выполнения трудовой функции образование, по итогам аттестации работодатель может принять решение о направлении работника на соответствующее обучение или дополнительное профессиональное образование. Считаем, что оснований для увольнения работника, принятого на работу до 1 июля 2016 года, нет.

В соответствии со ст. 196 ТК РФ необходимость подготовки работников (профессиональное образование и профессиональное обучение) и дополнительного профессионального образования для собственных нужд определяет работодатель.

ВОПРОС:

Для каких целей в профессиональных стандартах указываются коды ОКВЭД, как их использовать при внедрении профстандартов?

Виды экономической деятельности не относятся напрямую к применению профессиональных стандартов у работодателей – это коды для описания, в каких областях экономической деятельности они могут применяться. Это нужно для удобства аналитического поиска соответствующих профессиональных стандартов. При этом виды экономической деятельности самого работодателя не связаны с применяемыми им профессиональными стандартами.

ВОПРОС:

Можно ли создавать объединенную должность из трудовых функций нескольких профессиональных стандартов? Как в этом случае устанавливать требования к квалификации?

Комбинировать несколько обобщенных трудовых функций из одного или нескольких смежных профессиональных стандартов допустимо, если содержание трудовой функции не подпадает под действие ТК РФ, федерального закона, иного нормативно-правового акта. При выполнении работ различного уровня квалификации работодатель вправе самостоятельно на основании профессиональных стандартов сформировать требования к квалификации по конкретной должности (профессии), как правило, с учетом того, работа на каком уровне квалификации является основной, кроме случаев, когда требования к квалификации являются обязательными в силу ТК РФ, федерального закона и иных нормативно-правовых актов.

ВОПРОС:

Если работодатель будет приводить наименование должности в соответствие с наименованием, предложенным в профессиональном стандарте, каким образом провести это переименование? Достаточно ли только приказа о внесении изменений в штатное расписание, трудовой договор с работником? Какую запись нужно будет вносить в трудовую книжку?

Полагаем, что приведение наименования должностей (профессий) в соответствие с профессиональными стандартами необходимо проводить через процедуру перевода работников. Почему? Во-первых, в трудовом законодательстве отсутствует такая правовая конструкция, как «переименование должностей». Во-вторых, в соответствии с частью 1 ст. 72.1 ТК РФ перевод – это изменение трудовой функции работника (а также изменение структурного подразделения или перевод в другую местность вместе с работодателем, но в рамках данного вопроса эти основания для перевода не актуальны). В свою очередь, в соответствии со ст. 15 ТК РФ, частью 2 ст. 57 ТК РФ, трудовая функция – это работа по должности в соответствии со штатным расписанием, профессии, специальности с указанием квалификации. Например, в соответствии со штатным расписанием № 11 должность работника называлась «Инженер по охране труда», в соответствии со штатным расписанием № 12 должность будет называться «Специалист по охране труда». Трудовая функция – это не перечень трудовых обязанностей, это работа по должности в соответствии со штатным расписанием. Напомним, что изменение трудовой функции можно произвести только с письменного согласия работника.

Какие действия необходимо предпринять работодателю по оформлению перевода?

Отметим: если на старых должностях после перевода не останется ни одного работника, т.е. все работники будут согласны на перевод, работодателю не нужно будет проводить процедуру сокращения штата: достаточно исключить старые наименования должностей из штатного расписания.

Также необходимо будет внести изменения в должностные инструкции, если они были утверждены работодателем. Кроме того, проверьте на актуальность иные локальные нормативные акты работодателя, например, положение о структурных подразделениях.

Обратите внимание: для того чтобы не проводить внеплановую специальную оценку условий труда в связи с изменением наименования должности работников, в соответствии с частью 3 ст. 17 Федерального закона от 28.12.2013 № 426-ФЗ «О специальной оценке условий труда» работодателю рекомендуется создать комиссию, которая протоколом оформит свое решение о непроведении специальной оценки условий труда в связи с изменением наименования рабочего места. В решении о непроведении спецоценки важно указать, что изменение наименования рабочего места не повлекло за собой следующих обстоятельств:

Также нужно зафиксировать, что работодателю не поступало мотивированных предложений выборных органов первичных профсоюзных организаций или иного представительного органа работников о проведении внеплановой специальной оценки условий труда.

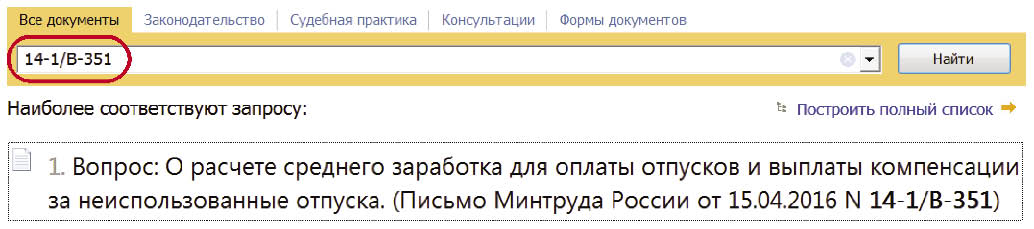

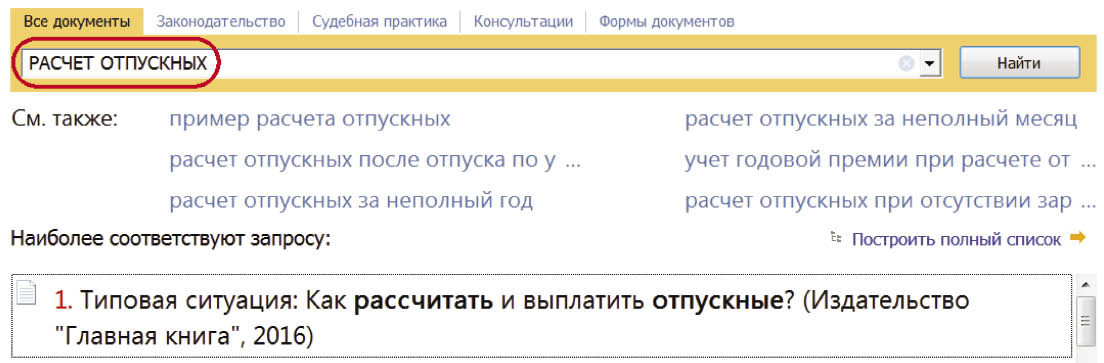

Обращаем внимание на Письмо Минтруда России от 15.04.2016 № 14-1/В-351

При исчислении отпускных из расчетного периода исключаются дни, когда за работником сохранялся средний заработок. Например, время отпуска. Нерабочие праздничные дни в число календарных дней отпуска не включаются. Соответственно, такие дни нужно учитывать при расчете средней зарплаты.

Подробнее о порядке расчета отпускных можно узнать в Типовой ситуации: Как рассчитать и выплатить отпускные? (издательство «Главная книга», 2016).

Согласно ст. 196 ТК РФ необходимость подготовки работников (профессиональное образование и профессиональное обучение) и дополнительного профессионального образования для собственных нужд определяет работодатель. Подготовка работников и дополнительное профессиональное образование работников осуществляются работодателем на условиях и в порядке, которые определяются коллективным договором, соглашениями, трудовым договором.

На сегодняшний день электронные торги являются, пожалуй, одним из самых перспективных направлений развития торговли. Участие в них позволяет поставщикам без лишних затрат расширить рынок сбыта, а заказчикам – получить услуги или товар на самых выгодных условиях, т.к. в результате электронных аукционов стоимость снижается на 10–15%. Кроме того, с 2011 года участие в электронных торгах – это единственный способ продажи продукции или услуг госкомпаниям.

В СБиС собрана и постоянно обновляется информация о тендерах с более чем 100 федеральных и коммерческих электронных торговых площадок, а также обо всех организациях и индивидуальных предпринимателях, зарегистрированных на территории РФ.

Вы – поставщик

Вы – заказчик

Для получения более подробной информации и специальных условий обратитесь по телефону +7 (495) 956-09-51 или напишите на почту sbis@elcode.ru.

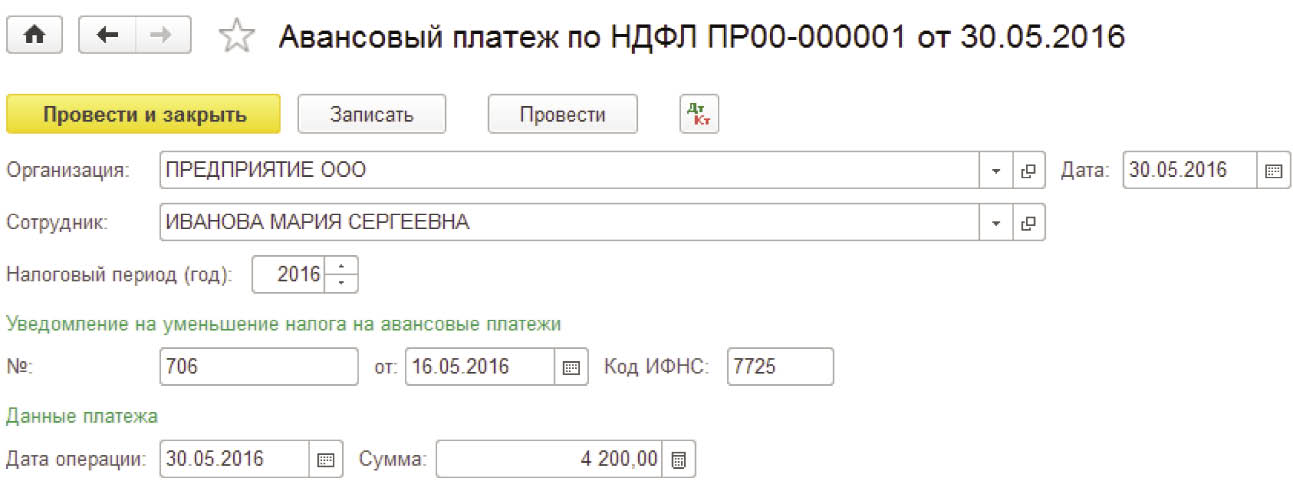

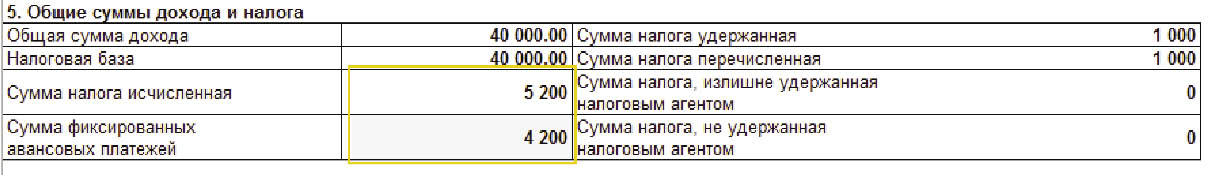

1. В разделе Зарплата и кадры – НДФЛ – Все документы по НДФЛ создать документ Заявление о подтверждении права на зачет авансов по НДФЛ, заполнить на работника и подать в ИФНС по месту учета организации с приложением копий подтверждающих документов.

2. После получения от ИФНС письменного Уведомления о подтверждении права на осуществление уменьшения исчисленной суммы налога на доходы физических лиц на сумму уплаченных налогоплательщиком фиксированных авансовых платежей необходимо заполнить документ Авансовый платеж по НДФЛ в разделе Зарплата и кадры – НДФЛ – Все документы по НДФЛ.

Заполняется на основании платежного документа ежемесячно.

3. При начислении заработной платы программа исчислит сумму НДФЛ и сравнит с суммой авансового платежа. Если авансовый платеж больше суммы исчисленного НДФЛ, удержания НДФЛ не будет, а если сумма исчисленного НДФЛ больше суммы авансового платежа, будет удержана разница между суммой исчисленного налога и авансового платежа.

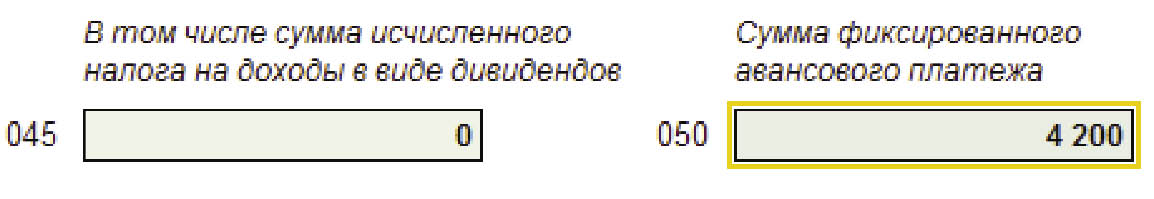

4. В справке 2-НДФЛ

и отчете 6-НДФЛ в разделе 1 сумма фиксированных авансовых платежей выделяется отдельной строкой.

Как сообщить о неудержанном НДФЛ за 2025 год в связи с поправками?

Как считать НДФЛ, если дивиденды выплачены непропорционально долям участия

Когда в налоговых уведомлениях физлиц может быть указана сумма НДФЛ

С 1 июля список лиц, имеющих право участвовать в собрании, должен составляться в соответствии с правилами, установленными законодательством РФ о ценных бумагах, а именно ст. 8.7.1 Закона о рынке ценных бумаг.

Так, в соответствии с частями 1 и 2 указанной статьи список составляется держателем реестра или лицом, осуществляющим обязательное централизованное хранение ценных бумаг, на основании данных его учета и данных, полученных от номинальных держателей.

В список включаются:

Помимо правил составления списка изменены требования к определению даты, на которую фиксируются акционеры, имеющие право на участие в общем собрании. Интервал времени, в который должна быть установлена соответствующая дата, увеличен на 25 дней: по новым правилам день составления списка должен быть установлен не ранее чем через десять дней с даты принятия решения о созыве собрания и не позднее чем за 25 дней до даты его проведения, а в случае если повестка дня внеочередного собрания содержит вопрос об избрании директора / совета директоров (наблюдательного совета), не позднее чем за 55 дней до даты его проведения (в редакции ст. 51 Закона об АО, действующей до 01.07.2016, – не ранее чем через десять дней и не позднее чем за 50 / 80 дней).

Кроме того, определено, что в случае проведения общего собрания акционеров, повестка дня которого содержит вопрос о реорганизации общества, дата, на которую определяются (фиксируются) лица, имеющие право на участие в таком собрании, не может быть установлена более чем за 35 дней до даты проведения собрания.

С 1 июля 2016 года расширяется перечень способов доведения до акционеров информации о созыве общего собрания.

Для большего удобства представим информацию о старых и новых способах уведомления акционеров в виде сравнительной таблицы:

|

Было |

Стало |

|

|

Важно! Для использования альтернативных способов уведомления необходимо внести соответствующие изменения в устав АО, прописав в нем один или несколько конкретных способов направления уведомления об общем собрании.

Если же в уставе такие положения не будут зафиксированы, общество может уведомлять своих акционеров только путем направления заказного письма или вручения текста сообщения под роспись. Также стоит обратить внимание и на тот факт, что новая редакция ст. 52 Закона об АО иск-лючила возможность уведомления о собрании с помощью письменного сообщения, направленного незаказным письмом.

Заметим, что в новой редакции Закона об АО установлены требования к хранению информации о направлении уведомлений: в соответствии с п. 1.3 ст. 52 эту информацию общество должно хранить в течение пяти лет с даты проведения общего собрания акционеров.

Рассматривая вопрос о способах уведомления акционеров о проведении общего собрания, следует вспомнить и о требованиях ст. 62 Закона об АО, устанавливающей необходимость доводить до них решения, принятые в ходе общего собрания, способом, предусмотренным уставом для их уведомления. То есть, прописывая в уставе больше способов направления сообщения о проведении общего собрания, компания одновременно создает для себя более широкий спектр возможностей направления информации и о его итогах.

Реалии современной жизни просто обязывают законодателя расширять сферу применения информационно-коммуникационных технологий. Поэтому нельзя не отметить важность дополнения ст. 49 Закона об АО пунктом 11, позволяющим проводить очное собрание акционеров дистанционным способом.

Кроме того, законодатель в ст. 58 предусмотрел возможность регистрироваться для участия в собрании через Интернет.

Помимо этого изменились правила, касающиеся участия в собрании путем направления обществу заполненных бюллетеней для голосования. Как и ранее, такой способ участия возможен как при проведении собрания в заочной форме, так и в очной (в случае предварительного направления акционерам бюллетеней для голосования). Однако если до 1 июля этого года направить заполненный бюллетень можно было либо посредством личного посещения фирмы, либо почтовым отправлением, то с 1 июля к этим способам добавились более современные – заполнение электронной формы бюллетеня на сайте компании в сети Интернет и направление заполненных бюллетеней на электронную почту.

Также не стоит забывать о том, что использование информационно-коммуникационных способов участия в общем собрании возможно только в том случае, если соответствующие положения закреплены в уставе компании.

Что касается внеочередных общих собраний акционеров, то большая часть внесенных изменений касается сроков их проведения.

С 1 июля действуют следующие сроки (часть 2 ст. 55 Закона об АО):

|

ПовОД |

Срок |

|

1. Внеочередное собрание созывается по требованию ревизионной комиссии (ревизора) общества, аудитора общества или акционеров, являющихся владельцами не менее чем 10% голосующих акций |

Собрание должно быть проведено в течение 40 дней с момента представления требования о его проведении (ранее этот срок составлял 50 дней) |

|

2. Предполагаемая повестка дня внеочередного общего собрания акционеров содержит вопрос об избрании членов совета директоров (наблюдательного совета) общества |

Собрание проводится в течение 75 дней с даты представления требования о его проведении (ранее – 95 дней) |

|

3. Совет директоров (наблюдательный совет) общества обязан принять решение о проведении внеочередного общего собрания акционеров для избрания членов совета директоров (наблюдательного совета) общества |

Такое общее собрание акционеров должно быть проведено в течение 70 дней с момента принятия решения о его проведении (ранее – 90 дней) |

В случае проведения внеочередного собрания по второму и третьему поводу уставом общества могут быть предусмотрены и более короткие сроки. Но важно помнить, что когда на повестке стоит вопрос об избрании членов совета директоров, при установлении сроков проведения внеочередного собрания необходимо также определить дату, до которой будут приниматься предложения акционеров о выдвижении кандидатов для избрания в руководящий орган.

Правила использования бюллетеней для голосования меняются существеннее всего.

Во-первых, если до 1 июля обязательное использование бюллетеней для голосования предусматривалось для обществ с числом акционеров – владельцев голосующих акций 100 и более, то теперь этот порог для непубличных обществ снижен до 50, а для публичных отменен вовсе. Кроме того, использование бюллетеней является обязательным при голосовании по вопросам повестки для общего собрания акционеров, проводимого в заочной форме.

Заметим, что к голосованию бюллетенями приравнивается получение регистратором общества сообщений о волеизъявлении лиц, которые имеют право на участие в общем собрании акционеров, не зарегистрированы в реестре акционеров общества и в соответствии с требованиями законодательства Российской Федерации о ценных бумагах дали номинальным держателям акций инструкции о голосовании (абз. 3 части 1 ст. 60 Закона об АО).

Во-вторых, изменения коснулись предварительного направления бюллетеней для голо-сования. С 1 июля при проведении общего собрания акционеров в форме заочного голосования и проведении общего собрания акционеров публичного общества или непубличного общества с числом акционеров – владельцев голосующих акций 50 и более, а также иного общества, устав которого предусматривает обязательное направление или вручение бюллетеней до проведения общего собрания акционеров, бюллетень для голосования должен быть направлен или вручен под роспись каждому лицу, зарегистрированному в реестре акционеров и имеющему право на участие в общем собрании, не позднее чем за 20 дней до его проведения.

По умолчанию направление бюллетеней для голосования должно осуществляться заказным письмом. Но опять же – если общество предусмотрело такую возможность в уставе, возможно направлять их по адресу электронной почты акционера, указанному в реестре.

Исключение, позволяющее компаниям с числом акционеров более 500 тысяч не вручать бюллетень под роспись и не направлять по поч-те, а публиковать бланки в доступном для всех акционеров издании, сохраняется.

Как уже отмечалось, появляется возможность заполнения бюллетеней для голосования на сайте АО, адрес которого указан в сообщении о проведении общего собрания акционеров. При заполнении электронной формы бюллетеней на сайте в сети Интернет должны фиксироваться дата и время их заполнения.

Содержание бюллетеня существенных изменений не претерпело, в соответствии с частью 5 ст. 60 Закона об АО в нем должны быть указаны:

В случае осуществления кумулятивного голосования бюллетень для голосования должен содержать указание на это и разъяснение существа кумулятивного голосования.

В заключение добавим, что новые правила проведения общего собрания акционеров применяются к собраниям, решения о созыве которых приняты после 1 июля. Если же само собрание проводится после 1 июля, но решение о его созыве принято до этой даты, то оно будет проводиться по старым правилам (часть 14 ст. 27 Закона № 210-ФЗ).

Нужно ли нотариальное удостоверение решения участников ООО об увеличении уставного капитала

Обновлены дополнительные требования к предоставлению АО документов и их копий акционерам

Участники разобрались в темах внедрения профессиональных стандартов, применения наемного труда, использования аутсорсинга, проведения проверок, увеличения штрафов, привлечения к уголовной ответственности. Узнали о новых полезных технологиях, применимых в практической работе специалиста по кадрам, важных изменениях законодательства с подробными разъяснениями.

Детально понять и усвоить материал слушателям помогло наличие рабочих тетрадей, в которых кратко изложен материал по теме МАСТЕР-КЛАССА, приведены ссылки на документы и нормативно-правовые акты.

В этот день на мероприятии работала заместитель начальника отдела Центра оперативного консультирования ООО «ЭЛКОД» Анастасия Бодрова. Она обеспечивала информационную поддержку лектора – демонстрировала на большом экране, как можно найти обсуждаемый вопрос в системе КонсультантПлюс. В перерывах консультировала участников по кадровым вопросам, знакомила слушателей с преимуществами сервиса ПроЭЛКОД. Получить гостевой доступ к программе смогли все желающие!

Поскольку МАСТЕР-КЛАСС был приурочен к празднованию Дня кадровика, не обошлось без сюрпризов: каждый гость получил в подарок цветы, а те, кто принял участие в фотосессии, – фото на память.

О том, что запомнилось и что было наиболее важно для слушателей, – как всегда рассказывают непосредственные участники МАСТЕР-КЛАССА:

«На МАСТЕР-КЛАССЕ для меня было интересно узнать о профессиональных стандартах и специальной оценке условий труда, получить ответ на вопрос о том, как это применимо конкретно к нашей компании.

Три года назад, до декретного отпуска, я уже бывала в Центре образования. Тогда задавала вопросы лектору и осталась довольна. Сейчас, когда вновь вышла на работу, пришло время восполнить пробел в профессиональных знаниях. Для меня актуальна свежая информация об изменениях трудового законодательства, важно понять, что именно в 2016 году нужно внедрить в нашей организации.

С “ЭЛКОДОМ” мы сотрудничаем с 2011 года, используем КонсультантПлюс, ПроЭЛКОД и прочие сервисы. Приятно было получить накануне профессионального праздника поздравительную открытку от компании. Спасибо!»

«Прийти в Центр образования “ЭЛКОД” – это моя инициатива, которую поддержал наш директор. Тема профессиональных стандартов, которая была раскрыта на МАСТЕР-КЛАССЕ, сейчас очень волнует всех! Мероприятие крайне полезное!

С “ЭЛКОДОМ” мы сотрудничаем шесть лет. Пользуемся КонсультантПлюс и ПроЭЛКОДОМ. Мне нравится, что в ПроЭЛКОДЕ отражены изменения в законодательстве. Конечно, их можно прочитать где-то еще, найти самостоятельно, но когда тебе указывают на важные вещи, ориентируют в сложных вопросах и помогают разобраться в нюансах, рабочий процесс становится более эффективным!»

МАСТЕР-КЛАСС посетили сразу несколько сотрудников ООО «КРОСТ-Д», некоторые из них поделились впечатлениями о мероприятии:

«Почему мы пришли на МАСТЕР-КЛАСС? Мы давно знаем Валентину Ивановну Андрееву и стараемся посещать ее мероприятия. Она понятно преподносит материал, дает много полезной информации.

С “ЭЛКОДОМ” мы сотрудничаем не первый год. Бухгалтеры нашей организации давно посещают Центр образования и рассказывают, как хорошо здесь принимают гостей! Сперва мы отправили на разведку нашу сотрудницу. Семинар оказался полезен, она поделилась впечатлениями, порекомендовала и нам прийти в Центр образования.

Мы собрались командой из пяти человек. Шли с удовольствием, узнали много полезного. Получили рабочие тетради, которые пригодятся в дальнейшей работе. Удобно, что ответы на наиболее интересные и важные вопросы по теме МАСТЕР-КЛАССА предоставляют в видеозаписи. Мы обязательно соберем кадровиков из других подразделений – около 20 человек – и посмотрим материал вместе!»

«Я в кадровом деле, в отличие от своих более опытных коллег, всего лишь полтора месяца, поэтому моя главная задача – впитать как можно больше знаний. МАСТЕР-КЛАСС – отличный способ сделать это. Теперь буду анализировать информацию, чтобы применять в работе».

«Тема профессиональных стандартов животрепещущая! МАСТЕР-КЛАСС очень полезный! Нас, в силу строительной специфики организации, интересовали кадровые вопросы по этой части, а также некоторые моменты по трудовым договорам. Впечатлила презентация сервиса ПроЭЛКОД, мне захотелось познакомиться с программой. Ссылку для регистрации от специалистов “ЭЛКОДА” я получила на почту буквально сразу после запроса подключения услуги!»

Компания «ЭЛКОД» благодарит слушателей, которые оставили отзывы, и приглашает желающих посетить МАСТЕР-КЛАССЫ в Центре образования «ЭЛКОД», чтобы составить личное мнение о новом формате мероприятия.

ВОПРОС:

Если в квартире не установлены счетчики на воду, то как начисляется плата за потребленное количество воды в городе Москве? Будет ли эта плата выше, чем в случае наличия счетчиков?

Если Вы живете в Москве и Ваша квартира не оборудована водосчетчиками, то плата за потребленную горячую и холодную воду будет рассчитываться следующим образом.

Во-первых, определяется объем потребления воды за расчетный период всеми жильцами дома на основании показаний общедомовых приборов учета.

Во-вторых, из общего объема потребления воды вычитаются общедомовые расходы, объем потребления по квартирным счетчикам (у кого они установлены), объем потребления по нежилым помещениям (например, магазин, парикмахерская и прочее). Получившийся остаток распределяется по квартирам, не оборудованным счетчиками, пропорционально количеству проживающих в них граждан.

При этом в соответствии с п. 3.2 Методики распределения между абонентами и потребителями объемов и стоимости холодной и горячей воды и услуг водоотведения на основе показаний приборов учета воды, утвержденной постановлением Правительства Москвы от 10.02.2004 № 77-ПП «О мерах по улучшению системы учета водопотребления и совершенствованию расчетов за холодную, горячую воду и тепловую энергию в жилых зданиях и объектах социальной сферы города Москвы», объемы потребления холодной и горячей воды за расчетный период одним жильцом не могут превышать норматива водопотребления, увеличенного на повышающий коэффициент, равный 2. Если объемы потребления превышают установленный лимит, то они распределяются между жилыми помещениями пропорционально количеству жильцов (если исполнителем услуг является ресурсоснабжающая организация).

Таким образом, сложно заранее подсчитать, будете Вы платить за потребленную воду больше или меньше в случае отсутствия водосчетчиков.

Обратите внимание: при временном отсутствии жильца в квартире осуществляется перерасчет размера платы всем жильцам за услуги холодного и горячего водоснабжения и водоотведения.

ВОПРОС:

Какие действия нужно предпринять, чтобы установить счетчики на воду? Можно ли установить счетчики на воду самостоятельно?

В соответствии с п. 81 Правил предоставления коммунальных услуг собственникам и пользователям помещений в многоквартирных домах и жилых домов, утвержденных постановлением Правительства РФ от 06.05.2011 № 354 (далее – Правила), оснащение квартиры счетчиками, ввод их в эксплуатацию, надлежащая техническая эксплуатация, сохранность и своевременная замена должны быть обеспечены собственником квартиры.

Работы по установке водосчетчиков обычно выполняются специализированными организациями. Для осуществления данного вида деятельности не требуется каких-либо специальных разрешений. Установить водосчетчик можно и самостоятельно, соблюдая ряд условий: