УВОЛЬНЕНИЕ ПО СОБСТВЕННОМУ ЖЕЛАНИЮ РАБОТНИКА

При увольнении работника по его инициативе важно получение его заявления в письменной форме.

Очень частый вопрос от работодателей: возможно ли оформить увольнение работника при получении от него по электронной почте скан-копии заявления?

Приведем такую аналогию: в ст. 67 Трудового кодекса Российской Федерации (далее — ТК РФ) установлена письменная форма трудового договора. Каждый работодатель знает, что нельзя направить трудовой договор по электронной почте, нужна именно письменная форма.

Аналогичное требование о наличии письменной формы заявления на увольнение по собственному желанию определено ст. 80 ТК РФ.

Без заявления на увольнение по собственному желанию в письменной форме оформить увольнение работодатель не имеет права. Аналогичные выводы встречаются в судебной практике. См.:

Апелляционное определение Московского городского суда от 14.07.2014 по делу № 33-28069,

апелляционное определение Верховного суда Республики Коми от 29.03.2018 по делу № 33-1853/2018,

апелляционное определение Хабаровского краевого суда от 13.07.2017 по делу № 33-4722/2017

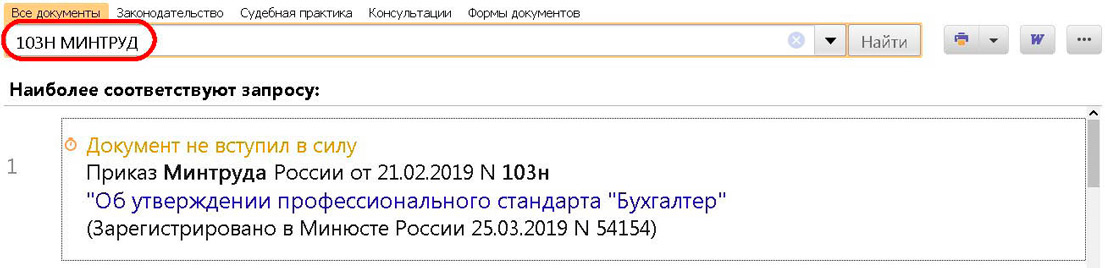

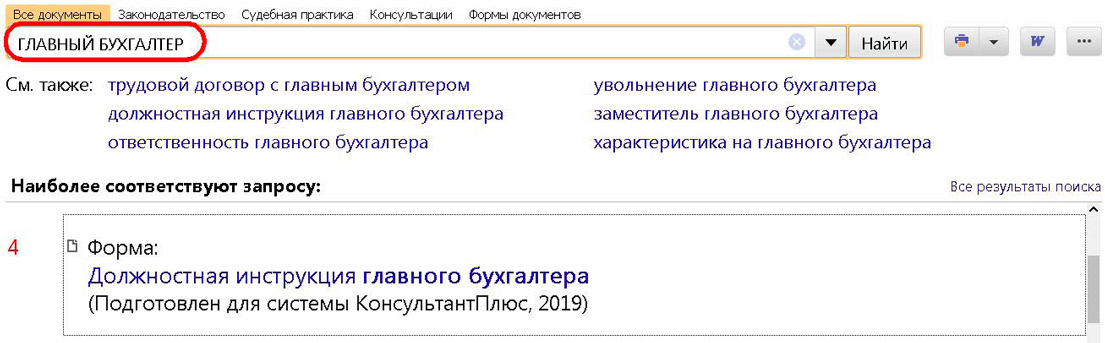

Где найти:

Где найти:

ИБ Суды общей юрисдикции

Таким образом, если работник направляет вам скан-копию заявления по электронной почте, разъясните ему необходимость направления заявления в письменной форме. Например, письменная форма будет соблюдена при направлении заявления телеграммой или почтой.

Таким образом, если работник направляет вам скан-копию заявления по электронной почте, разъясните ему необходимость направления заявления в письменной форме. Например, письменная форма будет соблюдена при направлении заявления телеграммой или почтой.

Получив заявление, проверьте его содержание. Работодателю важно увидеть в заявлении именно просьбу об увольнении по собственному желанию. В практике известны случаи, когда работник в заявлении выражал просьбу об освобождении от должности и впоследствии был восстановлен судом на работе, так как из заявления не следовало, что работник просил его именно уволить. См.:

Определение Тульского областного суда от 15.11.2011 по делу № 33-3098

Где найти:

Где найти:

ИБ Суды общей юрисдикции

При увольнении работника по собственному желанию обращайте внимание на наличие даты увольнения. Часто встречаются ситуации, когда в заявлении работник не указывает дату увольнения, а только проставляет дату написания заявления.

Работодателю рекомендуется попросить работника уточнить дату увольнения в заявлении. В соответствии с частью 1 ст. 80 ТК РФ работник должен предупредить работодателя в письменной форме по общему правилу не позднее чем за две недели до предполагаемой даты увольнения. Исчислять указанный срок нужно со следующего дня после получения работодателем заявления.

Обратите внимание: при получении заявления без указанной даты увольнения посмотрите трудовой договор работника. Если работнику было установлено испытание, срок которого не истек, и заявление он направил работодателю без даты увольнения, то нельзя уволить работника датой истечения двухнедельного срока предупреждения об увольнении. В соответствии с частью 4 ст. 71 ТК РФ работник, которому было установлено испытание, имеет право расторгнуть трудовой договор по собственному желанию, предупредив об этом работодателя в письменной форме за три дня.

ВОПРОС:

Работник направил заявление об увольнении по собственному желанию почтой и просил в заявлении уволить его 11 апреля. Работодатель получил заявление 12 апреля. Какой датой увольнять работника?

В данной ситуации у работодателя есть два варианта:

1. Со следующего дня после получения заявления исчислять двухнедельный срок пре-дупреждения работодателя и оформить увольнение 25 апреля.

2. Оформить увольнение 12 апреля.

Часть 2 ст. 80 ТК РФ предусматривает возможность увольнения работника ранее двухнедельного срока предупреждения, главное условие — соглашение сторон.

В указанной в вопросе ситуации работник просит уволить его раньше, чем истечет двухнедельный срок предупреждения работодателя. Так как Трудовым кодексом не определена форма соглашения, полагаем, резолюция работодателя об оформлении увольнения 12 апреля не является нарушением.

Так, в практике Верховного Суда РФ рассматривался случай, когда работница 29 октября 2012 года написала заявление с просьбой уволить ее по собственному желанию со 2 ноября. Письмо работодатель получил 8 ноября. 9 ноября работодатель издал приказ об ее увольнении со 2 ноября 2012 года, то есть с даты, которую указала работница в заявлении.

Так, в практике Верховного Суда РФ рассматривался случай, когда работница 29 октября 2012 года написала заявление с просьбой уволить ее по собственному желанию со 2 ноября. Письмо работодатель получил 8 ноября. 9 ноября работодатель издал приказ об ее увольнении со 2 ноября 2012 года, то есть с даты, которую указала работница в заявлении.

После 9 ноября работница направила в адрес работодателя отзыв заявления на увольнение по собственному желанию, в чем ей было отказано по причине уже оформленного увольнения. Работница обратилась в суд, настаивая на том, что работодатель должен был уволить ее на четырнадцатый день после получения заявления.

Судьи отказали в удовлетворении ее исковых требований по восстановлению на работе, придя к выводу о правомерном увольнении, так как увольнение работницы произведено по соглашению между работником и работодателем со 2 ноября 2012 года. Последним днем ее работы и датой, когда она могла отозвать заявление на увольнение, судьи признали 2 ноября 2012 года. См.:

Определение Верховного Суда РФ от 11.07.2014 № 78-КГ14-12

Где найти:

Где найти:

ИБ Решения высших судов

ДАТА УВОЛЬНЕНИЯ ПРИХОДИТСЯ НА ВЫХОДНОЙ ДЕНЬ ДЛЯ РАБОТНИКА И РАБОТОДАТЕЛЯ

При получении от работника заявления без даты увольнения важно предупредить еще одну неоднозначную ситуацию: работодатель может получить такое заявление и, отсчитав 14 дней со следующего дня, получить дату увольнения, приходящуюся на выходной работника.

Самый легкий способ разрешить подобную ситуацию — попросить работника указать в заявлении дату увольнения, которая будет приходиться на рабочий день. Например, если дата увольнения приходится на субботу, предложить указать работнику дату, которая будет попадать на пятницу. Это самый безболезненный вариант для работника и для работодателя. Чего категорически нельзя делать — оформлять в пятницу все документы о том, что работник будет уволен в субботу. Многие работодатели забывают о праве работника отозвать заявление на увольнение по собственному желанию до истечения двухнедельного срока предупреждения. В правоприменительной практике уже были случаи, когда работник обращался в суд за восстановлением на работе, аргументируя свою позицию тем, что в субботу работник хотел отозвать заявление, но работодатель не дал ему такой возможности. См.:

Определение Самарского областного суда от 26.09.2011 по делу № 33-10137,

апелляционное определение Архангельского областного суда от 11.08.2014 по делу № 33-3916

Где найти:

Где найти:

ИБ Суды общей юрисдикции

Если работник отказывается уточнять дату увольнения в заявлении, можно воспользоваться правилом части 4 ст. 14 ТК РФ: если последний день срока приходится на нерабочий день, считается, что срок оканчивается в ближайший рабочий день. Например, в случае с субботой увольнение перенесется на понедельник. Есть практика, подтверждающая правомерность такого решения. См.:

Определение Московского городского суда от 21.03.2018 № 4Г-3187/2018,

апелляционное определение Московского городского суда от 08.11.2017 № 33-36402/2017

Где найти:

Где найти:

ИБ Суды Москвы и области

Второй вариант: уволить работника именно в выходной день. На такую возможность указывал Минтруд. См.:

Письмо Минтруда России от 28.02.2018 № 14-2/В-121

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

В этом случае придется привлечь к работе в выходной день тех, кто оформит увольнение. Также предстоит:

— направить работнику уведомление о необходимости прийти за трудовой книжкой либо дать согласие на ее отправку по почте;

— произвести расчет не позднее дня, следующего за днем, когда работник предъявит соответствующее требование.

ДАТА УВОЛЬНЕНИЯ ПРИХОДИТСЯ НА РАБОЧИЙ ДЕНЬ РАБОТНИКА, НО ВЫХОДНОЙ ДЛЯ ОТДЕЛА КАДРОВ И БУХГАЛТЕРИИ

Такая ситуация возможна, когда работник работает по сменному графику или в режиме предоставления выходных дней по скользящему графику и его последний день работы будет приходиться на субботу или воскресенье, например, когда этот день является рабочим по графику. У отдела кадров и бухгалтерии это выходные дни.

Подобный вопрос был рассмотрен в Роструде. См.:

Письмо Роструда от 18.06.2012 № 863-6-1

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Чиновники отмечают, что при увольнении работника, которому установлен сменный режим рабочего времени, датой прекращения трудового договора является дата последнего рабочего дня, в том числе выпадающая на выходной или нерабочий праздничный день.

Также в ведомстве напомнили, что норма об обязанности работодателя выдать работнику трудовую книжку в день прекращения трудового договора распространяется и на работников, которые увольняются в выходной или нерабочий праздничный день.

Стоит отметить, что в письме от 25 октября 2018 года представители Минтруда России высказали иную точку зрения: по их мнению, выдать трудовую книжку и произвести окончательный расчет в указанной ситуации с работником нужно в понедельник — ближайший рабочий для всех день. См.:

Письмо Минтруда России от 25.10.2018 № 14-2/ООГ-8496

Где найти:

Где найти:

ИБ Разъясняющие письма органов власти

Как видим, самым оптимальным решением в данной ситуации является достижение договоренности с работником о дате увольнения, которая приходилась бы на общий для всех рабочий день.

Увольнение в дату, указанную в заявлении работника

При определении срока предупреждения работником работодателя о своем намерении уволиться важно помнить, что в некоторых случаях при наличии уважительных причин работник вправе уволиться в любое время в срок, указанный им в заявлении.

К таким случаям, в частности, относятся:

— невозможность продолжения работы в связи с зачислением в образовательную организацию, выходом на пенсию или направлением мужа (жены) на работу за границу, к новому месту службы, другие случаи;

— установленное уполномоченным органом (например, трудовой инспекцией или судом) нарушение работодателем трудового законодательства, локальных нормативных актов, условий коллективного договора, соглашения или трудового договора.

ВОПРОС:

В заявлении на увольнение по собственному желанию работница написала дату ранее двухнедельного срока и указала, что увольняется в связи с необходимостью осуществления ухода за ребенком в возрасте до трех лет. Обязан ли работодатель увольнять работницу ранее установленного в части 1 ст. 80 ТК РФ двухнедельного срока?

Приведенный в части 3 ст. 80 ТК РФ перечень является открытым, в связи с чем в каждой конкретной ситуации степень уважительности причины увольнения определяется работодателем индивидуально.

Важно, чтобы в заявлении была указана причина увольнения и дата. См.:

Определение Московского городского суда от 17.02.2014 № 4г/7-788/14

Где найти:

Где найти:

ИБ Суды Москвы и области

В указанной в вопросе ситуации полагаем, что работодатель должен уволить работницу в дату, указанную в заявлении.

Самое главное, чтобы работник указывал в заявлении причину досрочного увольнения, а не просто ссылался на часть 3 ст. 80 ТК РФ. В противном случае суд может признать правомерным отказ работодателя уволить работника досрочно. См.:

Апелляционное определение Московского городского суда от 18.06.2013 по делу № 11-12543,

определение Приморского краевого суда от 26.09.2012 по делу № 33-8516

Где найти:

Где найти:

ИБ Суды общей юрисдикции

ВОПРОС:

Работник написал заявление на увольнение по собственному желанию через четыре дня в связи с переездом на другое место жительства. Должен ли работодатель затребовать от работника документы, подтверждающие переезд?

На данный вопрос невозможно ответить однозначно. Трудовым законодательством не установлена обязанность работника представлять документы (а также не утвержден сам перечень документов), подтверждающие перемену места жительства, связанную с переездом в другую местность.

На данный вопрос невозможно ответить однозначно. Трудовым законодательством не установлена обязанность работника представлять документы (а также не утвержден сам перечень документов), подтверждающие перемену места жительства, связанную с переездом в другую местность.

В судебной практике есть примеры, когда работник должен был представить документы, подтверждающие переезд, иначе работодатель не обязан увольнять его без двухнедельной отработки. См.:

Апелляционное определение Красноярского краевого суда от 15.11.2017 по делу № 33-15051/2017

Где найти:

Где найти:

ИБ Суды общей юрисдикции

Обратите внимание: причина, по которой работодатель обязан уволить работника ранее предусмотренного законом срока, должна быть указана только в заявлении.

При внесении записей в трудовую книжку помните о требовании части 5 ст. 84.1 ТК РФ: запись в трудовую книжку об основании и о причине прекращения трудового договора должна производиться в точном соответствии с формулировками Трудового кодекса РФ или иного федерального закона и со ссылкой на соответствующие статью, часть статьи, пункт статьи Трудового кодекса или иного федерального закона.

Например, при увольнении работницы в связи с необходимостью ухода за ребенком в возрасте до трех лет в трудовую книжку будет внесена запись «Трудовой договор расторгнут по инициативе работника, пункт 3 части первой статьи 77 Трудового кодекса Российской Федерации».

ВОПРОС:

Работник написал заявление на увольнение по собственному желанию. В день истечения двухнедельного срока предупреждения работодателя на работу не вышел. При уточнении причины отсутствия работник ответил, что заболел и принесет больничный лист. Какой датой уволить работника?

Запрет на расторжение трудового договора в период временной нетрудоспособности работника установлен только для случаев, когда есть инициатива работодателя (часть 6 ст. 81 ТК РФ). По инициативе работника увольнение можно оформить и в период его временной нетрудоспособности.

Соответственно, когда работник написал заявление на увольнение по собственному желанию и в день, который должен был быть днем увольнения работника, заболел, работодатель обязан оформить увольнение.

Оформляется приказ на увольнение. Так как с приказом невозможно ознакомить работника под роспись, на самом приказе проставляется отметка о невозможности ознакомить с приказом в связи с фактическим отсутствием работника. Это требование части 2 ст. 84.1 ТК РФ. На основании приказа вносится запись в трудовую книжку, но в связи с тем, что она не будет выдана на руки работнику, необходимо ему направить уведомление с просьбой о явке для получения трудовой книжки или уточнения адреса и предоставления согласия на отправку трудовой книжки почтой. Такое уведомление, как правило, направляется ценным письмом с описью о вложении. Это делается для того, чтобы работодатель имел возможность доказать направление уведомления о необходимости получить трудовую книжку. В соответствии с частью 6 ст. 84.1 ТК РФ работодатель освобождается от ответственности за задержку выдачи трудовой книжки только со дня направления указанного заявления.

Рекомендуем также в книге учета движения трудовых книжек и вкладышей к ним в графе 13 указывать реквизиты письма, которым было направлено уведомление.

СОГЛАШЕНИЕ СТОРОН

Соглашение сторон можно назвать «цивилизованным» основанием увольнения. Очень часто можно услышать от работодателей, что работник некорректно себя ведет, вызывающе одевается, использует оскорбительные выражения в отношении коллег, но при этом справляется с должностными обязанностями. В таких ситуациях главный вопрос, который задают работодатели: какое основание выбрать для увольнения работника?

Соглашение сторон — это первое основание, которое предлагают юристы при любом «опасном» увольнении.

Соглашение сторон — это первое основание, которое предлагают юристы при любом «опасном» увольнении.

Всего одна статья — ст. 78 ТК РФ, всего одно предложение, суть которого сводится к следующему: трудовой договор может быть в любой момент расторгнут по соглашению сторон.

То есть соглашение сторон работодатели выбирают и как способ ухода от проведения сокращения штата, и как безболезненное основание увольнения для обеих сторон трудовых отношений, когда работник начинает нарушать дисциплину. Главное, на что указывают судьи, — должно быть взаимное волеизъявление сторон на такое увольнение и аннулирование соглашения возможно также при взаимном согласии работника и работодателя. См.:

Постановление Верховного Суда РФ от 17.03.2004 № 2

Где найти:

Где найти:

ИБ Российское законодательство (Версия Проф)

ВОПРОС:

Может ли работник отозвать согласие на увольнение по соглашению сторон?

Трудовым законодательством не предусмотрена возможность отзыва работником соглашения на увольнение по соглашению сторон. Так как Пленум Верховного Суда РФ в постановлении от 17.03.2004 № 2 разъяснил о возможности аннулирования соглашения только тогда, когда обе стороны согласны, судьи, как правило, не расценивают отзыв работником соглашения как основание для аннулирования соглашения. См.:

Определение Московского городского суда от 30.06.2017 № 4г-6524/2017,

апелляционное определение Московского городского суда от 14.07.2016 по делу № 33-27318/2016

Где найти:

Где найти:

ИБ Суды Москвы и области

С 2014 года началась практика на уровне Верховного Суда РФ по схожей ситуации, но когда отзыв соглашения на увольнение пишет беременная женщина.

Обратите внимание: в ситуации, когда отзыв согласия пишет беременная работница, судьи признают такое увольнение произведенным по инициативе работодателя, а не по соглашению сторон. См.:

Определение Верховного Суда РФ от 20.06.2016 № 18-КГ16-45,

определение Верховного Суда РФ от 05.09.2014 № 37-КГ14-4

Где найти:

Где найти:

ИБ Решения высших судов

В данной ситуации прекращение трудового договора по соглашению сторон в период беременности влечет для работницы такой материальный ущерб, который в значительной степени лишает ее и ее ребенка того, на что она могла бы рассчитывать при сохранении трудовых отношений с ответчиком. См.:

Апелляционное определение Московского городского суда от 26.02.2019 по делу № 33-3938/2019

Где найти:

Где найти:

ИБ Суды Москвы и области

ВОПРОС:

Возможно ли увольнение работника по соглашению сторон в период отпуска по уходу за ребенком?

Трудовым кодексом РФ установлен запрет на расторжение трудового договора в период отпуска только по инициативе работодателя. Соглашение сторон является самостоятельным основанием увольнения, не связанным с инициативой работодателя. Поэтому дата увольнения может приходиться как на период любого отпуска, так и на период нетрудоспособности работника.

ИСТЕЧЕНИЕ СРОКА ТРУДОВОГО ДОГОВОРА

Основные споры по прекращению трудового договора в связи с истечением его срока связаны с неправомерным его заключением.

В ст. 58 ТК РФ определено важное правило его оформления: причина (обстоятельство) для заключения срочного трудового договора должна быть законной, то есть предусмотрена Трудовым кодексом или иным федеральным законом.

Нельзя заключить срочный трудовой договор просто потому, что так захотелось работнику и (или) работодателю. Всегда в срочном трудовом договоре указывайте причину (основание) для его заключения со ссылкой на соответствующую норму.

Например: «Трудовой договор заключен на время исполнения обязанностей отсутствующего работника — менеджера по продажам Макаровой М.П., за которой в соответствии с трудовым законодательством сохраняется место работы (абз. 2 части 2 ст. 59 ТК РФ)», или «Трудовой договор заключен с поступающим на работу пенсионером по возрасту (абз. 3 части 2 ст. 59 ТК РФ)».

ВОПРОС:

При заключении срочного трудового договора не обратили внимания на то, что последний день истечения его срока будет приходиться на выходной день работника. В какую дату оформить увольнение — в дату, указанную в трудовом договоре, или в ближайший следующий после этой даты рабочий день?

Это вопрос, который правильнее будет предупреждать в своей работе, так как практика очень неоднозначна.

Есть позиция о правомерности прекращения срочного трудового договора в выходной день. Аргументируется такой подход тем, что нормой ст. 14 ТК РФ определен порядок исчисления сроков, в том числе определенных годами, месяцами, неделями, а в рассматриваемом случае срок окончания договора определен конкретной датой, согласованной сторонами (см., например, апелляционное определение Свердловского областного суда от 29.06.2017 по делу № 33-10335/2017, апелляционное определение Верховного суда Республики Хакасия от 30.08.2016 по делу № 33-2964/2016).

Есть позиция о правомерности прекращения срочного трудового договора в выходной день. Аргументируется такой подход тем, что нормой ст. 14 ТК РФ определен порядок исчисления сроков, в том числе определенных годами, месяцами, неделями, а в рассматриваемом случае срок окончания договора определен конкретной датой, согласованной сторонами (см., например, апелляционное определение Свердловского областного суда от 29.06.2017 по делу № 33-10335/2017, апелляционное определение Верховного суда Республики Хакасия от 30.08.2016 по делу № 33-2964/2016).

Согласно другой точке зрения расторгать договор законно в следующий за выходным ближайший рабочий день. Например, в определении Красноярского краевого суда от 08.02.2016 № 4Г-223/2016 при рассмотрении спора судьи применили часть 4 ст. 14 ТК РФ: если последний день срока трудового договора приходится на нерабочий день, то днем окончания срока считается ближайший следующий за ним рабочий день.

Это тот случай, когда важно на этапе заключения срочного трудового договора отслеживать, на какой день придется истечение срока трудового договора.

Помните, что о прекращении трудового договора в связи с истечением срока его действия работник должен быть предупрежден в письменной форме не менее чем за три календарных дня до увольнения. Исключение — истечение срока действия трудового договора, заключенного на время исполнения обязанностей отсутствующего работника.

Так как в ст. 79 ТК РФ установлен срок «не позднее трех календарных дней» и не уточнено, на сколько раньше можно производить уведомление, на практике работодатели сразу при заключении срочного трудового договора вручают работнику уведомление об истечении его трудового договора в указанную в договоре дату. Второй экземпляр с отметкой работника о получении аналогичного уведомления хранится у работодателя.

ВОПРОС:

С работником был заключен срочный трудовой договор. В последний день истечения срока трудового договора работник заболел. Нужно ли продлевать срок трудового договора до окончания нетрудоспособности?

Нет, продлевать срок трудового договора не нужно. В период временной нетрудоспособности увольнять работника нельзя только по инициативе работодателя. Прекращение трудового договора в связи с истечением срока не является основанием расторжения по инициативе работодателя, оно не зависит от воли работодателя и относится к общим основаниям увольнения. См.:

Апелляционное определение Московского городского суда от 12.12.2018 № 33-54921/2018,

апелляционное определение Московского областного суда от 18.02.2015 по делу № 33-3722/2015

Где найти:

Где найти:

ИБ Суды Москвы и области

Итак, в рамках тематического сюжета мы смогли охватить некоторые неоднозначные ситуации по увольнению работников по собственному желанию, по соглашению сторон, в связи с истечением срока трудового договора. На практике таких ситуаций, на которых нет однозначного ответа, конечно же, значительно больше.

Что важно помнить работодателю перед оформлением увольнения: всегда возвращайтесь к началу оформления трудовых отношений — посмотрите, с какими локальными нормативными актами работник был ознакомлен под роспись до подписания трудового договора, как были закреплены и закреплены ли в трудовом договоре условия о рабочем месте работника, о его трудовой функции, был ли установлен срок испытания. Если трудовой договор срочный — какую причину указали в качестве основания для заключения трудового договора. Старайтесь отслеживать последние тенденции в судебной практике по интересующему вас вопросу.

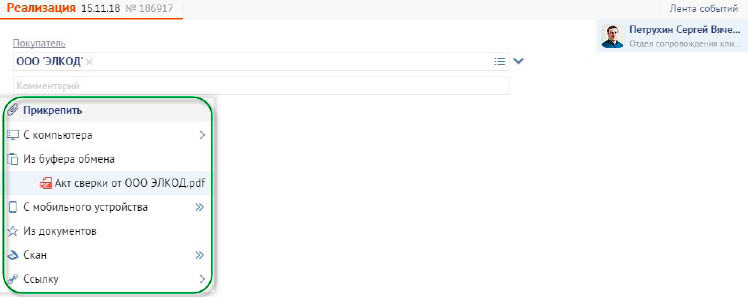

Как найти на сайте elcode.ru:

Как найти на сайте elcode.ru: На Праздник Весны и Труда будем отдыхать пять дней — с 1 по 5 мая. При этом во вторник, 30 апреля, продолжительность работы сокращается на один час.

На Праздник Весны и Труда будем отдыхать пять дней — с 1 по 5 мая. При этом во вторник, 30 апреля, продолжительность работы сокращается на один час. Налог на прибыль: уплатить авансы по налогу

Налог на прибыль: уплатить авансы по налогу С учетом изложенного по всем отпускам, оплаченным в декабре 2018 года, порядок заполнения расчета будет таким: по строке 100 раздела 2 указывается дата выплаты отпускных, по строке 120 раздела 2 та же дата, что и по строке 100, поскольку дата фактического получения дохода и дата удержания налога в данном случае совпадают. По строке 120 необходимо указать 09.01.2019, поскольку 31 декабря 2018 года выпало на нерабочий день. Напомню, что согласно п. 7 ст. 6.1 НК РФ в случаях, когда последний день срока приходится на нерабочий праздничный день, днем окончания срока считается ближайший следующий за ним рабочий день.

С учетом изложенного по всем отпускам, оплаченным в декабре 2018 года, порядок заполнения расчета будет таким: по строке 100 раздела 2 указывается дата выплаты отпускных, по строке 120 раздела 2 та же дата, что и по строке 100, поскольку дата фактического получения дохода и дата удержания налога в данном случае совпадают. По строке 120 необходимо указать 09.01.2019, поскольку 31 декабря 2018 года выпало на нерабочий день. Напомню, что согласно п. 7 ст. 6.1 НК РФ в случаях, когда последний день срока приходится на нерабочий праздничный день, днем окончания срока считается ближайший следующий за ним рабочий день.

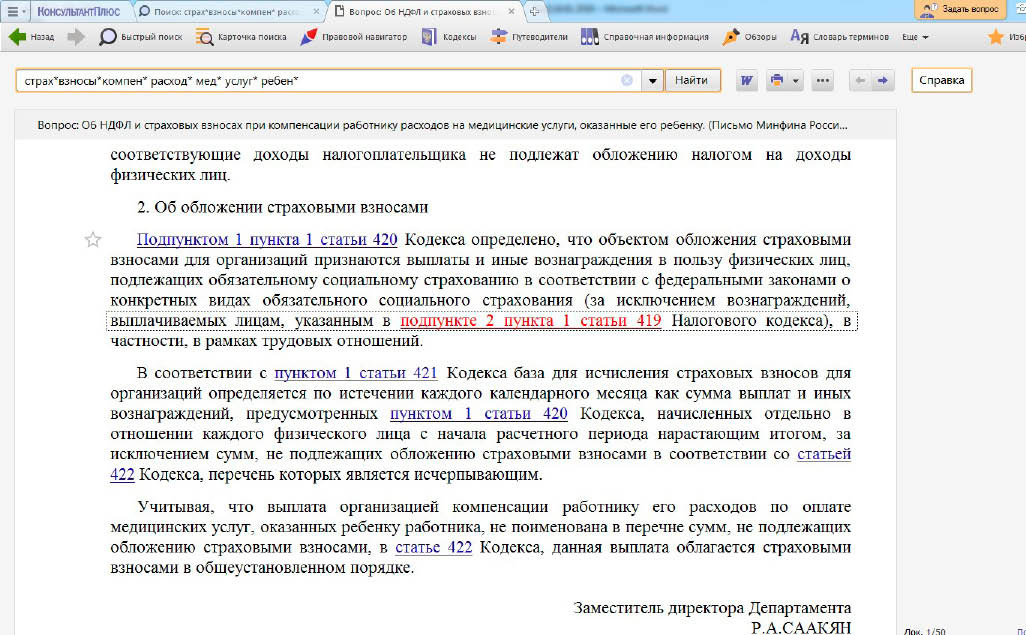

Где найти:

Где найти: Таким образом, если работник направляет вам скан-копию заявления по электронной почте, разъясните ему необходимость направления заявления в письменной форме. Например, письменная форма будет соблюдена при направлении заявления телеграммой или почтой.

Таким образом, если работник направляет вам скан-копию заявления по электронной почте, разъясните ему необходимость направления заявления в письменной форме. Например, письменная форма будет соблюдена при направлении заявления телеграммой или почтой. Так, в практике Верховного Суда РФ рассматривался случай, когда работница 29 октября 2012 года написала заявление с просьбой уволить ее по собственному желанию со 2 ноября. Письмо работодатель получил 8 ноября. 9 ноября работодатель издал приказ об ее увольнении со 2 ноября 2012 года, то есть с даты, которую указала работница в заявлении.

Так, в практике Верховного Суда РФ рассматривался случай, когда работница 29 октября 2012 года написала заявление с просьбой уволить ее по собственному желанию со 2 ноября. Письмо работодатель получил 8 ноября. 9 ноября работодатель издал приказ об ее увольнении со 2 ноября 2012 года, то есть с даты, которую указала работница в заявлении. На данный вопрос невозможно ответить однозначно. Трудовым законодательством не установлена обязанность работника представлять документы (а также не утвержден сам перечень документов), подтверждающие перемену места жительства, связанную с переездом в другую местность.

На данный вопрос невозможно ответить однозначно. Трудовым законодательством не установлена обязанность работника представлять документы (а также не утвержден сам перечень документов), подтверждающие перемену места жительства, связанную с переездом в другую местность. Соглашение сторон — это первое основание, которое предлагают юристы при любом «опасном» увольнении.

Соглашение сторон — это первое основание, которое предлагают юристы при любом «опасном» увольнении. Есть позиция о правомерности прекращения срочного трудового договора в выходной день. Аргументируется такой подход тем, что нормой

Есть позиция о правомерности прекращения срочного трудового договора в выходной день. Аргументируется такой подход тем, что нормой

.

.

.

.

Собственники земельных участков и лица, не являющиеся собственниками земельных участков, обязаны в числе прочего использовать земельные участки в соответствии с их целевым назначением (

Собственники земельных участков и лица, не являющиеся собственниками земельных участков, обязаны в числе прочего использовать земельные участки в соответствии с их целевым назначением (

В силу положений

В силу положений  В соответствии со

В соответствии со  В соответствии с

В соответствии с  Невыдача работнику расчетных листов с информацией о составных частях заработной платы является нарушением действующего законодательства. Согласно

Невыдача работнику расчетных листов с информацией о составных частях заработной платы является нарушением действующего законодательства. Согласно